No mercado de ações, a análise fundamental procura medir o valor real de uma empresa para realizar investimentos com base nesse cálculo. Até certo ponto, é realizado o mesmo com o mercado cambial, onde os traders avaliam as moedas, e os seus países, como empresas e utilizam notícias económicas para obter uma ideia do valor real da moeda.

Todas as notícias, dados económicos e eventos políticos que surgem sobre um país são semelhantes às notícias que surgem sobre uma ação, sendo utilizados pelos investidores para obtenção de uma ideia do valor real. O valor varia ao longo do tempo devido a diversos fatores, como o crescimento económico e a solidez financeira. Os traders que se baseiam na análise fundamental olham para toda essa informação para avaliar a moeda de um país.

Tendo em conta que existem ilimitadas estratégias de negociação para o mercado cambial baseadas em dados fundamentais, pode-se escrever um livro sobre este assunto. Para que tenha uma melhor ideia de uma oportunidade de negociação tangível, vamos analisar uma das situações mais conhecidas: o forex carry trade.

Forex Carry Trade

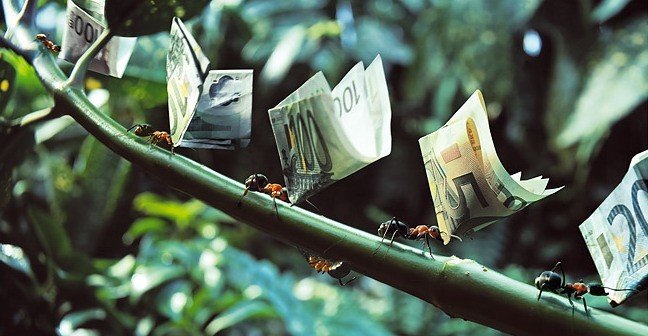

O carry trade é uma estratégia através da qual um trader vende uma moeda que está a oferecer taxas de juro mais baixas e compra uma moeda que oferece uma taxa de juro superior. Por outras palavras, pede emprestado a uma taxa mais baixa e depois empresta a uma taxa superior. O trader que utiliza esta estratégia fica com a diferença entre as duas taxas. Quando a negociação é altamente alavancada, mesmo uma pequena diferença entre duas taxas pode tornar a negociação altamente rentável. Além da diferença entre as taxas, os investidores também irão observar, muitas vezes, o aumento do valor da moeda mais elevada com dinheiro a fluir para a moeda com maior rendimento, o que aumenta o seu valor.

Um exemplo real de carry trade com o iene japonês – em 1999, quando o Japão diminuiu as suas taxas de juro para quase zero: os investidores capitalizaram com as taxas de juro mais baixas, contraindo empréstimos de uma grande soma de iene japonês. O iene emprestado foi convertido em dólares norte-americanos, utilizados para comprar obrigações do Tesouro dos EUA com rendimentos e cupões em torno de 4,5% e 5%. Como a taxa de juro japonesa estava próxima de zero, o investidor pagaria próximo de nada para contrair o empréstimo de iene japonês, ganhando quase todo o rendimento nas suas obrigações do Tesouro dos EUA. Além disso, com alavancagem seria possível aumentar significativamente o retorno.

Um exemplo: uma alavancagem de 10 vezes cria um retorno de 30% num rendimento de 3%. Se tiver 1.000 dólares na sua conta e tiver acesso a alavancagem (10 vezes), irá controlar 10.000 dólares. Se implementar o carry trade do exemplo acima, irá ganhar 3% ao ano. No final do ano, o seu investimento de 10.000 será equivalente a 10.300 dólares ou a um ganho de 300 dólares. Como só investiu 1.000 dólares do seu dinheiro, o seu retorno real será de 30% (300 dólares/1.000 dólares). No entanto, esta estratégia só funciona se o valor do par de moedas se mantiver inalterado ou valorizar. Assim, a maioria dos traders que recorrem ao forex carry procuram não só ganhar a diferença entre as taxas de juro mas também a valorização do capital. Embora tenhamos simplificado esta transação, o principal aspeto a lembrar aqui é que uma pequena diferença nas taxas de juro pode resultar em grandes ganhos quando se aplica alavancagem. A maioria das corretoras de moeda exige uma margem mínima nestas situações.

No entanto, esta transação é complicada pelas alterações à taxa de câmbio entre dois países. Se a moeda com rendimento menor valorizar em relação à moeda com rendimento superior, o ganho alcançado entre os dois rendimentos poderá desaparecer. Assim, os investidores optam por investir na moeda mais segura, com rendimento menor. Como os carry trades têm uma natureza de longo prazo, estão suscetíveis a uma variedade de alterações ao longo do tempo, como o aumento das taxas da moeda com menor rendimento – o que atrai mais investidores e pode conduzir à valorização da moeda, diminuindo os retornos do carry trade. Tal torna a direção futura do par de moedas tão importante como o diferencial da taxa de juro.

Vamos esclarecer ainda mais com um exemplo. Imagine que a taxa de juro nos EUA é de 5% enquanto na Rússia é de 10%, proporcionando uma oportunidade de carry trade para os traders venderem a descoberto dólar norte-americano e deterem rublo russo numa posição longa. Suponha que o trader contrai um empréstimo de 1.000 dólares norte-americanos a 5% por um ano e converte o valor em rublos russos, a uma taxa de 25 USD/RUB (25.000 rublos), investindo o valor por um ano. Assumindo que não se verificam mudanças ao nível das moedas, os 25.000 rublos crescem para 27.500 e, se convertidos de volta para dólares norte-americanos, valerão 1.100 dólares norte-americanos. Como o trader tinha contraído o empréstimo de 1.000 dólares a 5% detém 1.050 dólares norte-americanos, tornando os resultados líquidos da negociação de apenas 50 dólares norte-americanos.

No entanto, imagine que havia outra crise na Rússia, como a observada em 1998 quando se verificou uma grande desvalorização da moeda – com os participantes do mercado a venderem as suas posições em moeda russa.

Se no final do ano a taxa de câmbio fosse de 50 USD/RUB os 27.500 rublos seriam convertidos em apenas 550 dólares norte-americanos (27.500 RUB x 0,02 RUB/USD). Como o trader devia 1.050 dólares norte-americanos, perderia uma grande percentagem do investimento original neste carry trade devido à flutuação da moeda – apesar das taxas de juro na Rússia serem superiores às dos EUA.

Outro bom exemplo de análise fundamental no mercado cambial baseia-se nos preços das matérias-primas.

Deve agora ter uma noção de algumas das ideias económicas e fundamentos básicos que alicerçam o mercado cambial e têm impacto no movimento das moedas. O mais importante a ser compreendido é que as moedas e os países, tal como as empresas, estão constantemente a mudar em termos de valor com base em fatores fundamentais como o crescimento económico e as taxas de juro. Deve também, com base nas teorias económicas aqui partilhadas, ter uma ideia de como certos fatores económicos influenciam a moeda de um país.