Há uma grande quantidade de teoria académica ao redor das moedas. Embora muitas vezes não aplicada diretamente à negociação do dia a dia, é útil entender as ideias fundamentais decorrentes da investigação académica.

As principais teorias económicas relacionadas com o mercado cambial rodeiam as condições de paridade. Uma condição de paridade é uma explicação económica do preço pelo qual duas moedas devem ser trocadas, baseado em fatores como a inflação e as taxas de juro.

As teorias económicas sugerem que quando não se verifica condição de paridade, existe uma oportunidade de arbitragem para os participantes do mercado. No entanto, as oportunidades de arbitragem, como em muitos outros mercados, são rapidamente descobertas e eliminadas antes mesmo do investidor individual ter oportunidade de capitalizar com as mesmas.

Outras teorias baseiam-se em fatores económicos como o comércio, fluxos de capital e a forma como um país gere as suas operações. Segue-se uma revisão sucinta de cada uma.

Principais teorias: Paridade do Poder de Compra (PPC)

A Paridade do Poder de Compra (PPC) é a teoria económica de que os níveis de preços entre dois países devem ser equivalentes depois de ajustada a taxa de câmbio. A base desta teoria é a lei do preço único, em que o custo de um bem idêntico deve ser o mesmo em todo o mundo.

Com base na teoria, se se verificar uma grande diferença de preço entre dois países quanto ao mesmo produto depois do ajuste da taxa de câmbio, cria-se uma oportunidade de arbitragem pois o produto pode ser obtido a partir do país que o vende pelo preço mais baixo.

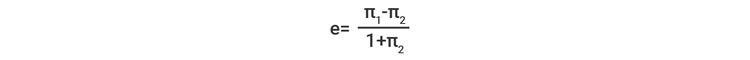

Paridade do poder de compra:

Em que ‘e’ representa a taxa de variação na taxa de câmbio e 'π1' e 'π2' representam as taxas de inflação do país 1 e do país 2, respetivamente.

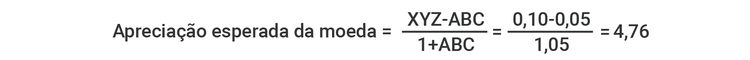

Se a taxa de inflação para o país XYZ for de, por exemplo, 10% e a inflação para o país ABC for de 5%, a moeda do país ABC encontra-se valorizada em 4,76% em relação à moeda do país XYZ.

Paridade da taxa de juro

O conceito de Paridade das Taxas de Juro (PTJ) é semelhante ao de PPC na medida em que sugere que para que não se verifiquem oportunidades de arbitragem, dois ativos em dois países diferentes devem ter taxas de juro semelhantes, desde que o risco para cada seja o mesmo. A base para esta paridade é também a lei do preço único, em que a compra de um ativo de investimento num país deve render o mesmo retorno que o mesmo ativo noutro país. De outra forma, as taxas de câmbio terão de se ajustar para compensar a diferença.

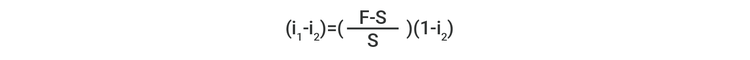

A fórmula para determinar a Paridade das Taxas de Juro:

Em que ‘F’ representa a taxa de câmbio a prazo, ‘S’ representa a taxa de câmbio à vista, ‘i1’ representa a taxa de juros no país 1 e ‘i2’ representa a taxa de juros no país 2.

Efeito Fisher

O Efeito Fisher (International Fisher Effect) sugere que a taxa de câmbio entre dois países deve mudar por uma quantia semelhante à diferença entre as suas taxas de juro nominais. Se a taxa nominal num país for inferior à outra, a moeda do país com a taxa nominal mais baixa deve valorizar em relação ao país com taxa mais elevada, pela mesma quantia.

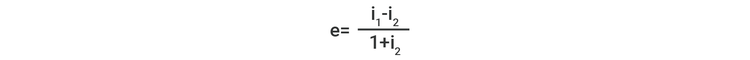

A fórmula é a seguinte:

Em que ‘e’ representa a taxa de variação na taxa de câmbio e ‘i1’ e ‘i2’ representam as taxas de inflação para o país 1 e país 2, respetivamente.

Teoria da balança de pagamentos

A balança de pagamentos de um país é composta por dois segmentos – a balança corrente e a balança de capital – que medem as entradas e saídas de bens e capitais do país. A teoria da balança de pagamentos considera a balança corrente, que lida com o comércio de bens tangíveis, para ter uma ideia da direção das taxas de câmbio.

Se um país estiver a lidar com um grande superavit ou défice na balança corrente é um sinal de que a taxa de câmbio do país está em desequilíbrio. Para que a balança corrente volte a estar equilibrada, a taxa de câmbio terá de se ajustar ao longo do tempo. Se um país estiver a lidar com um grande défice (mais importações do que exportações) a moeda nacional irá desvalorizar. Por outro lado, um superavit irá valorizar a moeda.

A identidade da balança de pagamentos é dada da seguinte forma:

Em que BCA representa o saldo da balança corrente, BKA representa o saldo da balança de capital e BRA representa o saldo da balança de reserva (siglas originais).

Diferencial das taxas de juro reais

O modelo Diferencial das Taxas de Juro Reais sugere que os países com taxas de juro reais mais elevadas irão ver as suas moedas valorizar em relação a países com taxas de juro mais baixas. A razão é que os investidores à volta do mundo irão passar o seu dinheiro para países com taxas reais mais elevadas – para obterem retornos mais elevados – o que leva ao aumento do preço da moeda com taxa real superior.

Mercado de ativos

O modelo Mercado de Ativos olha para a entrada de dinheiro num país por parte de investidores estrangeiros que adquirem ativos como ações, obrigações e outros instrumentos financeiros. Se um país estiver a observar grandes fluxos de investidores estrangeiros, espera-se que o preço da sua moeda aumente, na medida em que a moeda nacional precisa de ser comprada por estes investidores estrangeiros.

Esta teoria considera a balança de capital da balança comercial em comparação com a balança corrente da teoria anterior. Este modelo tem ganho mais aceitação na medida em que as balanças de capitais dos países estão a começar a ultrapassar em muito as balanças correntes, com o aumento do fluxo de fundos a nível internacional.

Modelo monetário

O Modelo Monetário foca-se na política monetária de um país para ajudar a determinar a taxa de câmbio. A política monetária de um país lida com a oferta de moeda desse país, que é determinada pela taxa de juro fixada pelos bancos centrais e a quantidade de moeda impressa pelo tesouro. Os países que adotam uma política monetária que rapidamente aumenta a sua oferta monetária irá observar pressão inflacionária devido ao aumento da quantidade de moeda em circulação. Tal conduz a uma desvalorização da moeda.

Estas teorias económicas, que se baseiam em hipóteses e situações perfeitas, ajudam a ilustrar os fundamentos básicos das moedas e como estas são afetadas por fatores económicos. No entanto, o facto de se verificarem tantas teorias contraditórias indica a dificuldade de cada uma ser 100% exata a prever flutuações cambiais. A sua importância irá, provavelmente, variar consoante o ambiente de mercado mas não deixa de ser importante conhecer a base fundamental por detrás de cada uma das teorias.

Dados económicos

As teorias económicas podem ter impacto nas moedas no longo prazo. No entanto, no curto prazo, numa base diária ou semanal, os dados económicos têm um impacto mais significativo. Diz-se frequentemente que as maiores empresas do mundo são na realidade os países e que a sua moeda são ações nesse país.

Os dados económicos, como os mais recentes dados do Produto Interno Bruto (PIB), são muitas vezes considerados como os mais recentes dados de ganhos de uma empresa. Da mesma forma que as notícias financeiras e eventos atuais podem afetar o preço das ações de uma empresa, as notícias e a informação sobre um país podem ter um grande impacto na direção da moeda desse país. Alterações ao nível das taxas de juro, inflação, desemprego, confiança do consumidor, PIB, estabilidade política, etc. podem conduzir a ganhos ou perdas consoante a natureza da notícia e o estado atual do país.

O número de notícias económicas partilhadas diariamente em todo o mundo pode ser intimidante mas à medida que se aprende mais sobre o mercado cambial torna-se claro quais as notícias com maior influência. Segue-se uma série de indicadores económicos que são geralmente considerados como tendo maior influência – independentemente do país em questão.

Dados do emprego

A maioria dos países divulga dados sobre o número de pessoas que se encontram empregadas atualmente nessa economia. Nos EUA, por exemplo, esses dados são divulgados na primeira sexta-feira de cada mês pelo Bureau of Labor Statistics. Na maioria dos casos, fortes aumentos em termos de emprego (criação de postos de trabalho) são sinal de que o país desfruta de uma economia próspera, enquanto as quedas são sinal de potencial contração.

Se um país tiver passado recentemente por problemas económicos, fortes dados do emprego podem levar a uma valorização da moeda pois são um sinal de recuperação económica. Por outro lado, níveis mais elevados de emprego podem levar a inflação, logo estes dados podem conduzir à desvalorização da moeda. Por outras palavras, os dados económicos e os movimentos das moedas irão sempre depender das circunstâncias que se verificam quando os dados são divulgados.

Taxas de juro

Como visto com algumas das teorias económicas, as taxas de juro são de extrema relevância para o mercado cambial. O grande foco dos participantes do mercado, em termos de taxas de juro, é colocado nas alterações das taxas do banco central do país em questão, utilizadas para ajustar a oferta monetária e estabelecer a política monetária do país.

Nos EUA o Comité de Operações no Mercado Aberto (FOMC na sigla original) determina a taxa do banco ou a taxa à qual os bancos comerciais podem contrair ou conceder empréstimos. O FOMC reúne oito vezes por ano para tomar decisões quanto ao aumento, redução ou manutenção das taxas. Cada reunião, juntamente com as respetivas atas, é um ponto de foco.

Inflação

Os dados relativos à inflação medem o aumento e diminuição dos níveis de preços ao longo de um período de tempo. Devido à enorme quantidade de bens e serviços dentro de uma economia, é utilizada uma cesta de bens e serviços para medir as alterações nos preços. O aumento dos preços é um sinal de inflação, o que sugere que o país irá observar depreciação da sua moeda. Nos EUA, os dados relativos à inflação são apresentados no Índice de Preços ao Consumidor, divulgado mensalmente pelo Bureau of Labor Statistics.

Produto Interno Bruto

O Produto Interno Bruto (PIB) de um país é a medida de todos os bens e serviços que um país gerou durante um dado período. O cálculo do PIB é dividido em quatro categorias: consumo privado, despesa governamental, despesa empresarial e total de exportações líquidas. O PIB é considerado o melhor indicador geral da saúde da economia de um país, com o aumento do PIB a sinalizar crescimento económico.

Quanto mais saudável a economia de um país se encontrar, mais atraente se torna para investidores estrangeiros, o que por sua vez pode levar a valorização da moeda (com mais dinheiro a mover-se para o país). Nos EUA estes dados são divulgados pelo Bureau of Economic Analysis uma vez por mês na terça ou quarta parte do mês.

Vendas a retalho

Os dados das vendas a retalho medem a quantidade de vendas que os retalhistas realizaram durante um dado período, refletindo os gastos dos consumidores. A medida em si não considera todas as lojas. Da mesma forma que o PIB, utiliza um grupo de lojas de vários tipos para obter uma ideia dos gastos dos consumidores. Esta medida também oferece aos participantes do mercado uma ideia da força da economia, onde o aumento dos gastos assinala uma economia forte. Nos EUA, é o Department of Commerce que divulga dados sobre as vendas a retalho, geralmente a meio de cada mês.

Bens duráveis

Os dados relativos aos bens duráveis (aqueles com uma vida útil superior a mais de três anos) medem a quantidade de bens manufaturados que são solicitados e expedidos num determinado período de tempo. Estes bens incluem produtos como carros e eletrodomésticos, fornecendo uma ideia da quantidade de gastos individuais nestes bens de longo prazo bem como uma ideia da saúde do setor manufatureiro.

Esta medida dá também aos participantes do mercado uma ideia da saúde da economia. Nos EUA os dados são divulgados ao redor do dia 26 de cada mês pelo Department of Commerce.

Fluxos comerciais e de capitais

As interações entre os países criam enormes fluxos monetários que podem ter um impacto substancial sobre o valor das moedas. Como mencionado anteriormente, um país que importa muito mais do que exporta poderá observar um declínio da sua moeda devido à necessidade de vender a sua própria moeda para comprar moeda do país exportador. Além disso, o aumento dos investimentos num país podem levar a aumentos significativos do valor da sua moeda.

Os dados relativos aos fluxos comerciais observam a diferença entre as importações e exportações de um país, verificando-se défice comercial quando as importações são superiores às exportações. Nos EUA, o Department of Commerce divulga dados da balança comercial numa base mensal, demonstrando a quantidade de bens e serviços que os EUA exportaram e importaram durante o último mês. Os dados relativos aos fluxos de capitais observam a diferença entre a quantidade de moeda trazida para o país através de investimentos e/ou exportações em relação à moeda a ser vendida para investimentos estrangeiros e/ou importações. Um país que observe bastante investimento estrangeiro, com os estrangeiros a comparem ativos nacionais como ações ou imóveis, irá geralmente ter excedente de fluxos de capital.

Os dados da balança de pagamentos são o total combinado dos fluxos comerciais e de capitais de um país durante um período de tempo. A balança de pagamentos é dividida em três categorias: a balança corrente (ou conta corrente), a balança de capital (ou conta de capital) e a balança financeira (ou conta financeira). A balança corrente observa o fluxo de bens e serviços entre os países. A balança de capital olha para a troca de dinheiro entre países para a compra de ativos de capital. A balança financeira observa o fluxo monetário entre países para fins de investimento.

Eventos macroeconómicos e geopolíticos

As maiores mudanças ao nível do mercado cambial surgem, muitas vezes, de eventos macroeconómicos e geopolíticos como guerras, eleições, alterações ao nível de políticas monetárias e crises financeiras. Estes eventos têm a capacidade para alterar e remodelar um país, incluindo os seus fundamentos. As guerras, por exemplo, podem colocar uma grande pressão económica sobre um país, aumentando significativamente a volatilidade na região, o que poderá ter impacto no valor da sua moeda. É importante manter-se atualizado quanto a eventos macroeconómicos e geopolíticos.

São muitos os dados divulgados com impacto no mercado cambial, tornando-se difícil saber que dados seguir. Contudo, é importante saber que notícias afetam as moedas que negoceia.