Embora surja essencialmente para cobertura de risco, o investimento em opções exige perfeita compreensão dos seus fundamentos e planeamento estratégico – para evitar graves prejuízos. Quais são, então, os fundamentos que deve conhecer para investir neste instrumento financeiro?

É importante que os traders de opções compreendam a complexidade que as rodeia – para tomarem decisões mais sensatas.

Indicadores

O valor de uma opção relaciona-se com vários elementos – que, por sua vez, se relacionam com “os gregos”:

- O preço do ativo subjacente

- A data de vencimento

- A volatilidade implícita

- O preço de exercício

- Os dividendos

- As taxas de juro

Os “gregos” – ou as letras gregas –, por sua vez, fornecem informação importante para a gestão de risco, ajudando a reequilibrar carteiras de forma a que se atinja a exposição desejada. Cada um dos mesmos mede a forma como a carteira reage a pequenas alterações provocadas por um determinado fator subjacente, permitindo assim que se examinem vários tipos de riscos.

A letra delta mede o valor de uma opção em relação às variações de preço do ativo subjacente.

A gama mede a variação na delta relativamente às variações sofridas pelo preço do ativo subjacente.

A lambda, ou elasticidade, relaciona-se com a variação percentual do valor de uma opção em comparação com a variação percentual do preço do ativo subjacente. Esta medida permite o cálculo da alavancagem.

A teta calcula a sensibilidade do valor da opção à passagem do tempo, um fator conhecido como “time decay” ou desgaste temporal.

A vega (que não é uma letra grega) avalia a sensibilidade da opção à volatilidade. Mede o valor da opção em função da volatilidade do ativo subjacente.

A letra ró estima a sensibilidade do valor da opção a variações das taxas de juro: mede o valor da opção em função dos juros.

Assim, utilizando o Modelo Black Scholes (que é considerado o modelo padrão para a definição de preços de opções), “os gregos” são razoavelmente simples de determinar, surgindo como muito úteis para os day traders e traders de derivados. O delta, o teta e o vega são ferramentas eficazes para medir o tempo, o preço e a volatilidade.

O valor de uma opção é diretamente afetado pelo vencimento e volatilidade:

- Se se verificar um longo período antes da data de vencimento o valor da opção de compra e de venda tende a subir; e se se verificar um período mais breve de tempo antes da data de vencimento o valor da opção de compra e venda tende a sofrer uma queda.

- Quando se verifica um aumento da volatilidade verifica-se igualmente um aumento do valor tanto das opções de compra como das opções de venda, enquanto quando diminui a volatilidade, diminui o valor tanto das opções de compra como das opções de venda.

- O preço do ativo subjacente tem um efeito diferente no valor das opções de compra quando comparado com o das opções de venda.

- Normalmente, quando o preço do ativo aumenta, também aumenta o preço das opções de compra correntes que lhe correspondem – ganhando valor – ao passo que as opções de venda perdem valor.

- Quando o preço do ativo cai, acontece o contrário e as opções de compra experienciam perda de valor – enquanto as opções de venda são alvo de aumento de valor.

Prémio da opção

“Verifica-se” prémio da opção quando um trader compra um contrato de opções e paga uma determinada quantia adiantada ao vendedor do contrato. O prémio da opção pode variar, dependendo da altura em que foi calculado e do mercado no qual se realizou a aquisição das opções. O prémio pode até diferir dentro de um mesmo mercado, com base nos seguintes critérios:

Por que opção se optou: in- (ITM), at- (ATM), ou out-of-the-money (OTM)? Uma opção in-the-money será vendida por um prémio mais elevado, uma vez que o contrato é desde logo rentável e o comprador do mesmo tem acesso imediato aos lucros associados. Por outro lado, as opções at- ou out-of-the-money podem ser compradas por um prémio mais baixo.

Qual o valor temporal do contrato? Assim que um contrato de opções expira, perde o seu valor. Desse modo, é evidente que quanto maior for o período de tempo até à data de vencimento, maior será o prémio. Tal acontece na medida em que o contrato tem valor temporal adicional existindo mais tempo para a opção se tornar rentável.

Que nível de volatilidade tem o mercado? O prémio será maior se o mercado de opções for mais volátil, pois haverá uma maior possibilidade de se obter um rendimento maior a partir da opção. Também se aplica o contrário – uma volatilidade menor é sinónimo de um prémio mais baixo. A volatilidade do mercado de opções é determinada pela atribuição de vários tipos de escalas (em termos de abrangência) de preço (escalas de preço a longo prazo, curto prazo e de previsão) a uma seleção de modelos de avaliação da volatilidade dos preços.

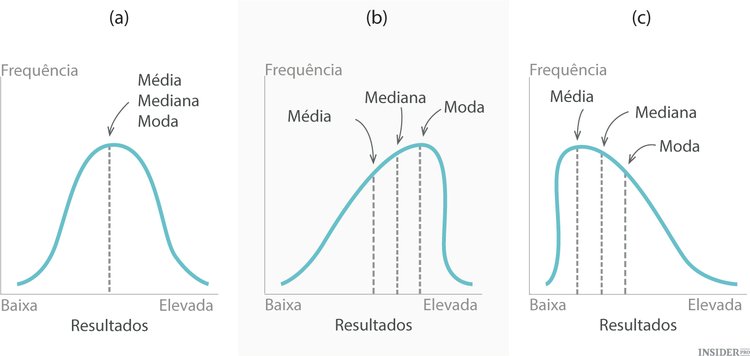

As opções de compra e venda não têm valores correspondentes quando atingem o seu preço de exercício ITM, ATM e OTM devido aos efeitos diretos e contrários causados pela sua oscilação em curvas de distribuição irregulares (exemplo em baixo), tornando-se dessa forma desequilibradas.

O número e o volume de “aumentos” depende da bolsa de valores onde a opção é negociada.

Definição de preços de opções

É importante conhecer as diferenças existentes entre a volatilidade histórica e a volatilidade implícita.

A volatilidade histórica calcula a taxa de oscilação do ativo subjacente num determinado período de tempo – em que o desvio padrão anual de variação de preços é dado como uma percentagem. A volatilidade histórica é a medição retrospetiva, à data de cálculo, da informação do nível de volatilidade do ativo subjacente num número de dias de negociação determinados (período modificável) e durante um período selecionado.

A volatilidade implícita é uma estimativa futura do volume em bolsa do ativo subjacente, que mede a variação esperada do desvio padrão do ativo entre a data de cálculo e a data de vencimento da opção. Ao analisar o valor de uma opção, a volatilidade implícita é um dos principais fatores que o day trader deve ter em consideração. Para calcular a volatilidade implícita utiliza-se um modelo de definição de preço de opções tendo em conta o custo do prémio de uma opção.

Existem três modelos teóricos de definição de preços que se utilizam com mais frequência para determinar a volatilidade implícita. Estes são o modelo Black-Scholes, o Bjerksund-Stensland e o Binomial. O cálculo é realizado com recurso a algoritmos – utilizando, normalmente, opções de compra e de venda at-the-money ou nearest-the-money.

- O modelo Black-Scholes é o mais utilizado para opções europeias (estas opções só podem ser executadas na data de vencimento).

- O modelo Bjerksund-Stensland é muito eficiente se aplicado a opções americanas, que podem ser executadas a qualquer momento entre a aquisição do contrato e a data de vencimento.

- O modelo Binomial é utilizado para opções americanas, europeias e bermudas. As opções bermudas encontram-se mais ou menos entre as europeias e as americanas e só podem ser executadas em dias específicos do contrato ou na data de vencimento.