Gerir as finanças pessoais torna-se uma tarefa ainda mais complexa quando partilhada com o parceiro. Conheça a história de alguém que não estava preparado para gerir as finanças de uma família mas aprendeu com os próprios erros. E você, sente-se confiante para gerir as finanças de uma família?

A minha mulher e eu nunca discutimos o dinheiro antes de nos casarmos. Ser segredo não foi uma decisão intencional – nós simplesmente nunca demos prioridade a partilhar detalhes sobre o nosso rendimento, hábitos de gastos, ou divida, quando estávamos a namorar. Mas eu tinha alguns esqueletos financeiros no meu armário. Com $18 mil em empréstimo para os estudos e outros tantos de um empréstimo automóvel, eu trouxe uma quantidade de divida considerável para o nosso casamento. Acho que não me preocupei muito em abrir o jogo com a Kim porque não estava muito preocupado eu mesmo. Pensei que com alguma disciplina acabaria por conseguir paga-los a certa altura.

O que me alarmou de fato, foi um incidente que aconteceu pouco depois do nosso casamento. No decurso de apenas um mês, Kim fez uma despesa de $600 de roupas novas e malas de estilista na nossa conta conjunta de crédito – o que eu descobri ao verificar o extrato um dia. Fiquei verdadeiramente chocado, e isso pôs-me a pensar: será que tínhamos um problema de gastos?

O que eu percebi, depois de olhar mais atentamente para as nossas finanças, é que Kim não é a única a ameaçar o nosso balanço financeiro. Em apenas alguns meses, tínhamos acumulado um balanço de 7000 dólares nos nossos cartões de crédito, graças à combinação das compras da Kim, dos meus gastos excessivos no dia-a-dia, e do nosso cruzeiro de lua-de-mel de $1400. Quando combinei este balanço com a minha própria divida e os $9000 de empréstimo de estudante da Kim, percebi que estávamos em divida 52000 dólares – mais outros $350 000 da nossa hipoteca.

Na altura, Kim estava a começar a sua carreira como professora numa escola secundaria, e eu estava a vender pavimentos. O nosso rendimento anual combinado andava à volta dos $70 000 – e não tínhamos nenhumas poupanças que se vissem. Ver os números a preto e branco era um grande gerador de ansiedade, no mínimo. Como é que tínhamos gerido o nosso dinheiro tão mal? E, mais importante, o que é que isto queria dizer no futuro?

Antes de calcularmos o valor total da nossa divida, falávamos sobre viajar internacionalmente, começar uma família e, um dia, reformarmo-nos confortavelmente. Havia muito que queríamos mudar de vida, mas a matemática mais básica mostrou-nos que nunca conseguiríamos fazer nenhum progresso nos nossos sonhos enquanto carregávamos este peso de $52000. Eu sabia que estava na hora de enfrentar a realidade – e a Kim concordou. Por isso começámos a desenhar um plano que nos poria no caminho para a liberdade financeira. O primeiro passo foi escrever tudo.

O nosso plano de re-pagamento da divida

Seja dinheiro, negócio, ou qualquer outra especialidade, sempre acreditei em imitar o sucesso dos outros. Por isso comecei a procurar inspiração de pessoas que sabiam uma coisa ou duas sobre gerência de dinheiro, devorando blogs de finanças pessoais, e livros com estratégias de como sair de uma dívida. Também nos inscrevemos numa aula de 13 semanas em finanças pessoais, através da igreja, que se focava em como gerir melhor o dinheiro como um casal. A inundação de nova informação abriu caminho a algumas mudanças poderosas.

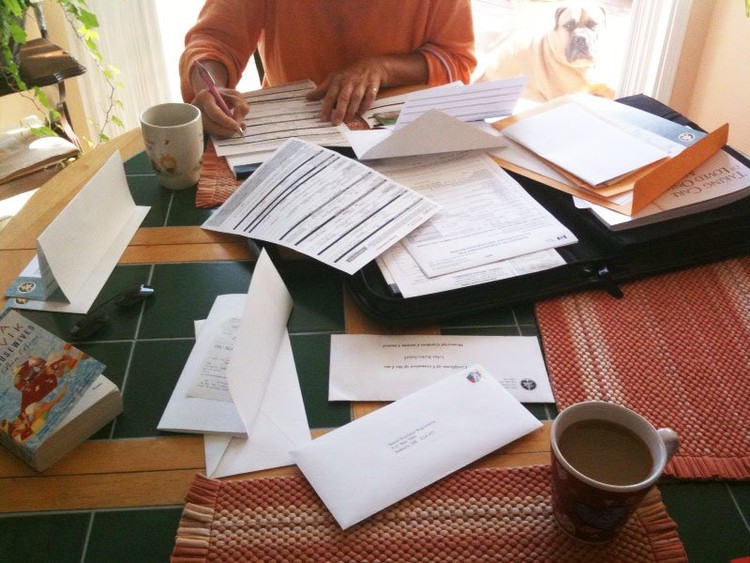

A primeira coisa que fizemos foi escrever todos os nossos bens, dividas, rendimento, e despesas numa folha de papel para ver o cenário de outra forma – e apercebemo-nos imediatamente que precisávamos de cortar as nossas despesas. Depois, revimos de forma penosa cada item no nosso orçamento, e encontramos muitas oportunidades para poupar. Eu negociei a nossa conta de internet para menos de $20, e cancelei o nosso pacote de cabo, libertando outros $70 por mês. Também diminuímos as nossas visitas a restaurantes para apenas umas vezes por mês, e começámos a usar cupões. Acreditem ou não, estas medidas encheram os nossos bolsos de mais $400 a $500 por mês, que podíamos pôr de parte para pagar a divida.

E não paramos aqui. Também tomamos novas medidas para trazer mais dinheiro para casa.

Eu comecei pelo meu novíssimo Nissan Altima, que se vendeu por 16000 dólares, e substitui-o por um carro usado de 12 anos por 2500. Claro, a porta do passageiro não abre por fora, mas estava a melhorar o nosso cenário financeiro – o que o faz valer a pena.

Vender alguns dos nossos trapos de casa online – como a nossa Nintendo Wii e algumas das malas de marca da Kim – também se tornou parte da nossa rotina. E a Kim completou o seu curso de desenvolvimento profissional o que resultou num aumento de 1500 dólares.

Sempre que algum dinheiro extra vinha parar às nossas mãos – fosse através de um bónus no ordenado, retorno dos impostos, ou um item vendido online – nós púnhamo-lo automaticamente de parte para o pagamento da divida. Quando a engrenagem estava bem oleada, chegámos a por de parte entre 1000 a 5000 dólares por mês.

Para nos mantermos no caminho certo, a Kim e eu tínhamos conversas semanais sobre o nosso orçamento para rever a enorme folha de excel onde tínhamos detalhado as nossas finanças mês a mês. Clicando de separador em separador, podíamos ver, literalmente, a nossa divida a encolher gradualmente – o que servia como um lembrete visual poderoso do nosso progresso.

Estes momentos semanais também nos permitiam identificar problemas – como desentendimentos sobre quanto gastar em entretenimento – e encorajaram-nos quando estávamos mais em baixo. Lembro-me de há uns meses, quando não fizemos muitos progressos porque eu não tinha ganho tanto em comissões no trabalho. Mas falar do assunto deu-nos nova energia para continuar, tornando a nossa relação ainda mais forte.

Finalmente, depois de 18 meses, passámos a linha de chegada – e ficamos livres de divida.

A vida livre de dívida

Cerca de quatro anos e meio passaram desde que a Kim e eu começámos um novo capitulo nas nossas vidas, livre de dívidas. Depois de sair do buraco, nós priorizamos a construção do nosso fundo de emergência, até aos 15000 dólares, que era cerca de 5 meses de despesas – e começámos a poupar para uma viagem grande internacional com que sempre sonhámos. Depois de pouparmos $300 por mês durante dois anos, embarcámos finalmente numa viagem de duas semanas a Singapura, Hong Kong, e Indonésia. A melhor parte: as férias foram todas pagas em dinheiro.

Por mais simples que pareça, essa foi provavelmente a maior lição que aprendi da nossa viagem financeira: não podemos gastar mais que o que fazemos. É uma regra óbvia, mas foi uma que eu e a Kim precisámos de aprender da pior forma.

Falando em rendimentos, um resultado feliz da nossa experiencia é que estou a gerar duas ou três vezes mais dinheiro que o que estava quando estava engolido pela divida… como um planeador financeiro. Sabe bem completar o círculo, usando as minhas habilidades e paixões para gerar rendimento – e ajudar-nos aos dois e a outros a trabalhar na direção de segurança financeira.

Hoje em dia, a Kim e eu temos cerca de $20 000 postos de parte para a reforma, em cima dos nossos $15 000 para emergências. Também temos $5000 destinados a viagens e presentes, para não sermos abarroados por festas de bebés e aniversários. Mais, depois de pagar a hipoteca no nosso apartamento, nós vendemo-lo no fim de 2014. Entre a nossa equidade e $8000 extra que poupámos sozinhos, fomos capazes de fazer um depósito de 20% numa casa maior. E vamos precisar de mais espaço – a nossa primeira criança virá no fim deste mês.

Preparar-me para a paternidade fez-me pensar sobre o que quer realmente dizer ser um bom exemplo. Os meus pais, que são divorciados, declararam os dois individualmente a bancarrota – por isso pode-se dizer que eu não tive os melhores modelos no que toca a questões de dinheiro. Mas ao criar o meu próprio filho, ensinar-lhe melhores hábitos monetários será uma prioridade. E saber que tomei conta das minhas próprias finanças, quebrei o ciclo da dívida, e tracei um novo caminho para a minha família, dá-me a legitimidade para o fazer.