Previa-se que a descida do preço do petróleo fosse causar grandes danos às empresas norte-americanas especializadas na extração de petróleo de xisto. Porém a maioria dessas empresas apresentam agora uma robusta saúde financeira. Como terão conseguido sobreviver à descida do petróleo?

Quando o preço do petróleo caiu no ano passado, muitos acharam que as primeiras vítimas seriam as pequenas empresas americanas que se especializam na obtenção de petróleo "não convencional" de xisto, areia revestida de alcatrão e afins. Afinal de contas, com os seus altos custos de produção e pesadas dívidas, estas empresas eram inerentemente mais vulneráveis a choques de preços do que as grandes empresas petrolíferas – assim seguia a lógica. De facto, os funcionários da Arábia Saudita até sugeriram que se recusavam a cortar a sua produção precisamente com o fim de colocar essas empresas fora do negócio.

No entanto, seis meses mais tarde, há poucos sinais de fracasso nas bacias de xisto da América, onde a perfuração horizontal e fratura hidráulica (fracking) levaram a um boom na produção de petróleo e gás nos últimos cinco anos.

Scott Nyquist da McKinsey, numa consultoria, diz que a queda do preço não causou o "sofrimento imediato" que fora inicialmente previsto. Uma análise de 300 empresas de petróleo e gás americanas no primeiro trimestre deste ano mostrou que mais de dois terços tinham balanços saudáveis, com pelo menos tanto património como dívida. Da mesma forma, a dívida de dois terços das empresas de médio porte na pesquisa estava a ser negociada a 80% ou mais do seu valor nominal, o que sugere que os investidores não estão muito preocupados com a sua saúde. As empresas que estão em dificuldade são aquelas com empréstimos falsos, ou que embarcaram em grandes aquisições no ano passado, pouco antes do preço ter começado a cair.

Os números compilados por banqueiros de investimento do Barclays contam uma história similar. Embora os rendimentos sobre os "junk bonds" emitidos por empresas de energia americanas tenham aumentado de um mínimo de 5% no verão para mais de 10,5% em Dezembro, desde então têm caído de volta para os 8% (aproximadamente o mesmo que em meados de 2012). Tornou-se um pouco mais caro pedir empréstimos para os que fazem fratura hidráulica, por outras palavras, mas não há nenhum sinal de um aperto incapacitante.

O número de sondas de perfuração de petróleo na América caiu para metade desde Outubro, de cerca de 1,600 para 800; que acabarão por escavar a sua saída. Por enquanto, porém, a produção de petróleo americana ainda está a crescer: em Março aumentou por mais de 120 000 barris por dia (b/d).

Uma razão é que a indústria da fratura hidráulica tem sido capaz de cortar custos, juntamente com o resto da indústria do petróleo, conseguindo que o preço do trabalho, do aço e de outras importações caia. Isso dá um impulso às suas finanças. Eles também estão a beneficiar de melhorias contínuas na produtividade. Estas incluem melhores dados sísmicos, o que significa que mais faixas são bem-sucedidas, a capacidade de perfurar poços cada vez mais a partir de um único ponto e, no horizonte, polímeros e outros fluidos que cortam o consumo de água ou a substituem por completo.

Nem tudo é fácil. As reservas de petróleo foram avaliadas em Outubro, observa Michael Cohen, do Barclays. Os preços das que foram avaliadas o ano passado, com o petróleo à volta dos $100 por barril, desta vez vão valer muito menos. Mas mesmo as empresas em dificuldades não vão necessariamente cortar a produção. Novos proprietários podem comprar os seus bens de forma barata e manter a produção.

A principal lição é que, embora a queda do preço tenha sido má para os produtores em lugares como o Mar do Norte, esta não fez descarrilar o boom do petróleo dos Estados Unidos. Na verdade, a América está a substituir a Arábia Saudita como produtor com melhor balanço do mundo. A indústria de fratura hidráulica está a perfurar lotes de poços e depois a conecta-los, à espera que o preço volte a subir novamente. Se isso acontecer, o Cohen espera entre 300 mil e 800 mil b/d de produção para começar.

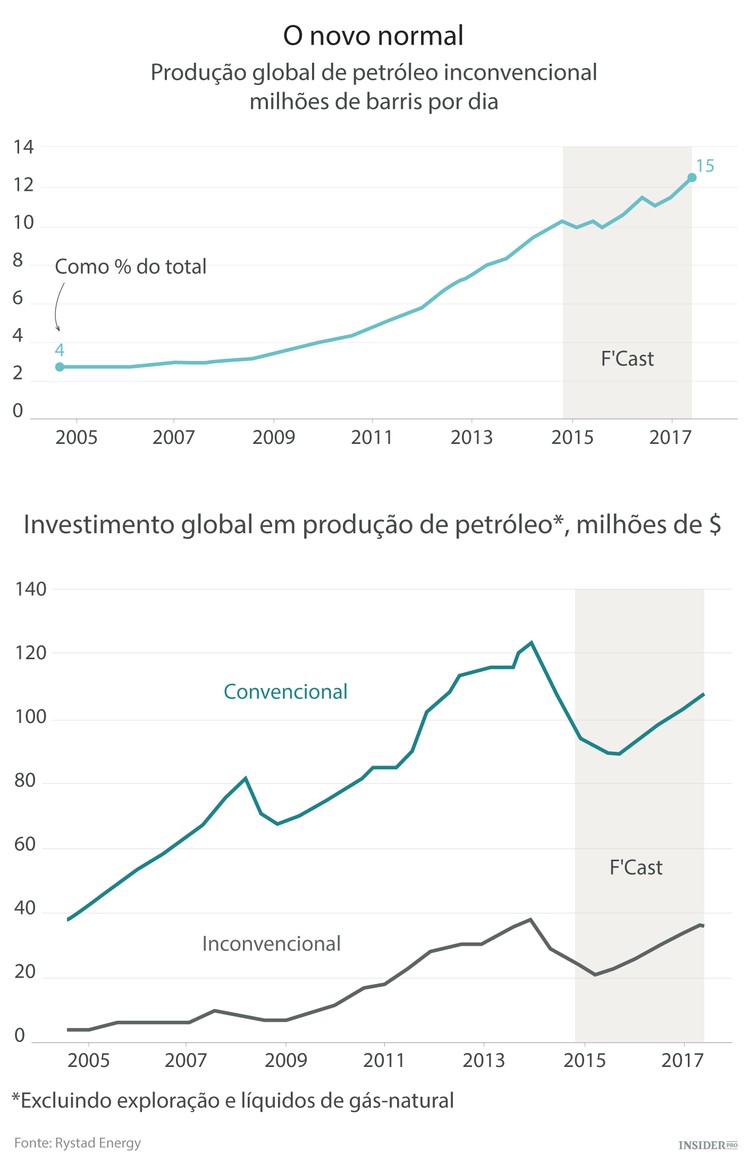

Também não há qualquer sinal de uma mudança de investimento em petróleo não convencional. O petróleo não convencional tem vindo a atrair investimento crescente nos últimos anos (ver gráfico). Investimentos de todos os tipos vão cair este ano, mas a Rystad Energy, uma empresa de investigação, vê-os a subir outra vez fortemente depois. A nova previsão da Energy Information Administration dos Estados Unidos calcula que a elevação da produção e maior eficiência significa que o país vai deixar de importar energia entre 2020 e 2030, dependendo do preço.

Isso contribui para uma imagem em que os preços do petróleo – que trazem grandes transtornos geopolíticos – parecem maus candidatos a subir rapidamente. A verdadeira demanda global por petróleo deve subir, e os campos de petróleo antigos estão a esgotar-se, o que significa que grande parte da indústria precisa de continuar a trabalhar, a fim de se manter no mesmo sítio. Mas a mensagem da América é que as finanças e tecnologia combinadas chegam bem para a geologia.