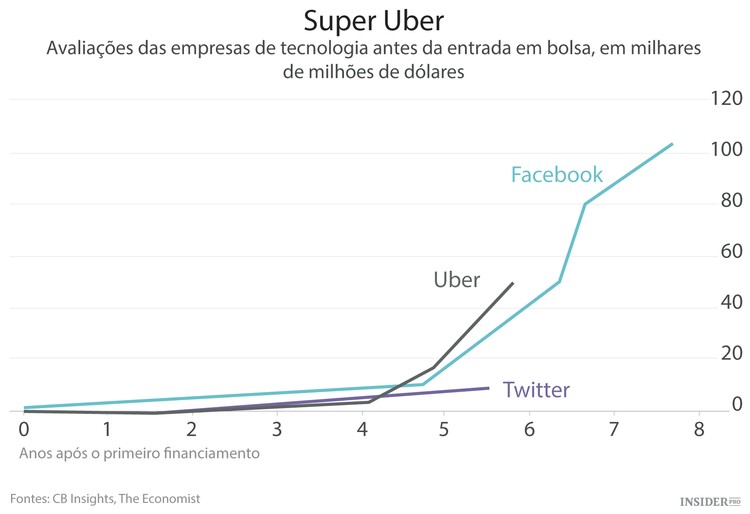

Apesar dos problemas que enfrenta com a regulamentação em vários países, o valor da empresa não para de aumentar a um ritmo alucinante, estando a crescer muito mais depressa que empresas como o Facebook.

Travis Kalanick, o diretor executivo da Uber, parece não ter problemas em enfrentar tanto os reguladores como os rivais. "Apercebi-me que posso ser visto como um forte defensor da Uber", afirmou Kalanick recentemente durante as comemorações do quinto aniversário da empresa de táxis. "Também me apercebi que algumas pessoas utilizam uma outra palavra para me descrever", revelou. A agressividade de Travis Kalanick ajudou a Uber a tornar-se a empresa norte-americana mais valiosa da sua geração. Se a companhia conseguir angariar mais 1,5 mil milhões de dólares dos investidores, como indicam várias fontes, a sua avaliação vai crescer para uns impressionantes 50 mil milhões de dólares. Esse é um valor 80% superior às outras empresas do índice S&P 500+, muitas delas fundadas há várias décadas. O valor da Uber cresceu mais depressa que o do Facebook (NASDAQ: FB) ou do Twitter (NYSE: TWTR), durante os seus primeiros anos (ver gráfico).

A Uber está agora a operar em 311 cidade de 58 países, providenciando mais de 1 milhão de viagens por dia. Os consumidores gostam da Uber, e dos serviços rivais como a Lyft nos EUA, a Didi Kuaidi na China, e a GrabTaxi no Sudeste asiático, porque são limpos, fiáveis e mais baratos que os táxis convencionais.

Os motoristas freelance da Uber (que habitualmente pagam 20% dos seus serviços) gostam de trabalhar com o horário flexível, e poupam-se às formalidades de ter a licença de um taxista convencional.

Mas a Uber também deve ser admirada pelos estrategas de outras indústrias. É um caso de estudo de como construir uma "plataforma", uma palavra-chave de Silicon Valley para designar um serviço digital que serve de apoio a outros negócios. Assim que chega a uma cidade, a empresa lança um forte programa para recrutar novos motoristas, oferecendo incentivos para os primeiros a inscreverem-se. Os seus preços são "dinâmicos" — na maioria dos casos são mais baratos que os táxis convencionais, mas também sobem de preço quando está de chuva ou quando existe qualquer outra razão para haver uma maior procura.

Isto encoraja a maior parte dos seus motoristas a irem para a estrada quando são mais precisos. Por outro lado, isto significa que os clientes podem sempre encontrar um carro rapidamente, ainda que por vezes possa ser um pouco mais caro. Isto encoraja-os a continuar a utilizar a Uber, que por sua vez permite manter o fluxo de trabalho para os seus condutores. Rapidamente se torna muito difícil para qualquer rival conseguir fazer frente à Uber. E assim que muita gente começa a utilizar a Uber, a empresa pode usar a mesma aplicação, o mesmo sistema informático e os mesmos motoristas para oferecer a esses clientes uma diversidade de outros serviços.

Assim, os táxis são para a Uber o que a publicidade de buscas é para a Google: uma aplicação imbatível que gera uma enorme receita e catapulta a empresa para a ribalta, permitindo-lhe posteriormente alargar os seus horizontes e entrar em outros negócios. Ambas as empresas têm grandes ambições. A missão da Google (NASDAQ: GOOG) é organizar toda a informação existente no mundo; a da Uber é oferecer "transporte tão fiável como a água corrente, em todo o lado e para toda a gente". E talvez também "para tudo": a companhia já começou a experimentar com serviços de entregas, com o objetivo de tornar-se tão desestabilizadora no negócio da logística como na área dos táxis.

No mês passado, Toronto tornou-se na quinta cidade a receber o serviço de entregas de almoço da empresa, a UberEATS. Este serviço está também disponível em Chicago, Los Angeles, Nova Iorque e Barcelona. Os habitantes de Nova Iorque podem chamar um serviço de estafetas de bicicletas a partir da app da Uber, e em Washington podem utilizar a mesma aplicação para encomendar produtos domésticos que lhe são entregues em casa. Alegadamente a empresa estará em conversações para disponibilizar o mesmo serviço de entregas para várias lojas nos Estados Unidos, da Hugo Boss até à Fashion Optical.

Em algumas cidades já existem pequenas empresas que oferecem entregas a partir de uma app — por exemplo, a Instacart entrega produtos de mercearia, a Postmates leva-lhe a casa refeições quentes e a Shyp recolhe encomendas. Mas nenhuma tem algo com a escala e alcance da Uber, e assim todas elas devem recear esta nova investida da companhia. "Uma combinação entre a FedEx e a Hertz", é como Max Levchin, um dos fundadores da PayPal (NASDAQ: PayPal [PYPL]) e investidor na Uber, descreve o futuro da empresa, referindo-se aos dois gigantes da logística e do aluguer de automóveis, respetivamente.

Parece improvável que a Uber queira fazer envios de encomendas a longa distância, até mesmo a longo prazo, mas existe uma enorme oportunidade para consolidar o negócio de entregas em grandes áreas urbanas, um negócio que atualmente é tão fragmentado como ineficiente. Os serviços postais e as empresas de logística poderiam recorrer aos serviços da Uber para algumas das suas entregas. Mas, pelo menos em privado, elas também devem estar a recear perder o seu negócio.

No passado mês de março, Fred Smith, o patrão da FedEx (NYSE: FDX), desvalorizou a ameaça da Uber, apontando para a complexidade do negócio da sua empresa e para os vários obstáculos que se colocam à entrada nesta área. Contudo, a Uber tem uma vantagem sobre a maioria das empresas de entregas: não tem de suportar os custos de manter toda uma frota de veículos, uma vez que os seus motoristas possuem os seus próprios carros.

Fred Smith

As empresas de logística efetuaram um forte investimento em algoritmos que ajudam-nas a traças as rotas de entregas com a maior eficiência; mas à medida que o tráfego da Uber cresce e se alastra a mais locais, a companhia vai recolher uma quantidade de dados e de informação que lhe permitirá apanhar as outras empresas. Ao que tudo indica, a Uber está também a tentar adquirir a HERE, uma aplicação de mapas da Nokia (NYSE: NOK) que lhe permitiria melhorar os seus algoritmos de rotas e reduzir a necessidade de recorrer ao mapas da Google.

Tal como com a Google, a recolha de dados da Uber vai melhorar o conhecimento acerca dos seus clientes: por exemplo, quando um cupão de desconto poderá aliciar os clientes a voltar a utilizar o serviço. Tal como com a Apple, a Uber mantém o registo dos cartões de crédito dos seus clientes para permitir um pagamento célere, o que também facilita a missão de lhe vender novos serviços.

"Atacar" empresas como a FedEx e a UPS (NYSE: UPS) não é uma prioridade imediata. Em linha com a sua estratégia de plataforma, o principal objetivo da Uber é o crescimento. Sendo uma empresa privada, a Uber não declara as suas receitas, mas os analistas consideram que, este ano, a empresa vai receber entre 2 a 4 mil milhões de dólares de comissões dos seus motoristas. Uma vez que não é dona dos carros e não emprega os seus motoristas, e que se limita a ficar com uma percentagem de cada serviço, a Uber estará a gerar um fluxo de receitas bastante significativo logo 18 meses após o lançamento em cada nova cidade. Ainda assim, continua a angariar dinheiro dos investidores para alimentar a sua expansão global e intimidar os rivais como a Lyft, que é o principal competidor da empresa dos Estados Unidos mas está avaliada em apenas 2,5 mil milhões de dólares.

Com o passar do tempo, a Uber espera tornar-se tão popular e omnipresente que muitos cidadãos citadinos desistam dos seus carros e de todos os custos e problemas relacionados com o estacionamento, manutenção, seguro, e restantes encargos dos veículos. Em várias cidades, a Uber está a tentar aliciar as pessoas a utilizarem o seu serviço de "boleias" em vez dos transportes públicos e está a financiar parte dos custos. Em São Francisco, é atualmente possível utilizar a UberPool e deslocar-se a qualquer ponto da cidade por sete dólares. Tal como a Google, a empresa está a desenvolver um interesse por carros que se conduzem a si próprios, na esperança de um dia poder vir a dispensar todos os motoristas e oferecer serviços ainda mais baratos.

A avaliação da Uber é extremamente elevada para um empresa tão jovem, e a queda poderá ser bem grande se por acaso a companhia tropeçar. O sucesso do seu negócio central não está garantido. Este ano, os tribunais na Califórnia vão deliberar se os motoristas que trabalham para a Uber e para a Lyft (e outras empresas do género) são de facto freelancers ou se devem ser categorizados como empregados, o que poderá ter um grande impacto nas suas estruturas de custos. Os investidores poderão estar a sobrestimar esse risco.

Os rivais com apoiantes abastados ainda poderão vir a impedir a dominância da Uber. Na China, a companhia tem uma parceria com a Baidu (NASDAQ: BIDU), uma empresa de internet, mas a sua rival local, a Did Kuaidi, é apoiada por duas gigantes da internet, a Alibaba (NYSE: BABA) e a Tencent (OTCMKTS: TCEHY). A firma chinesa anunciou que tem um plano para investir mil milhões de ienes (160 milhões de dólares) em incentivos para os seus motoristas e para os passageiros utilizarem os seus serviços.

De Nova Deli a Nova Iorque, a Uber e os seus concorrentes estão a enfrentar os reguladores, que já por várias vezes baniram os seus serviços. Alguns governos estão preocupados em saber se a Uber realmente protege os passageiros através do controlo dos seus motoristas e da obrigatoriedade de terem seguro; enquanto outros estão solidários com os monopólios dos táxis locais. A Uber deposita as esperanças na sua popularidade entre passageiros e motoristas, e espera que esta ajude a superar as objeções — de facto, esta semana os condutores da Uber em Nova Deli protestaram contra uma possível proibição do serviço. Não se pode garantir que as regras para o transporte de passageiros sejam tão relaxadas em todo o mundo. Os objetos, contudo, poderão ser outra história.