As startups tecnológicas estão a fazer movimentar milhares de milhões de dólares. Mas serão essas valorizações sustentáveis?

“O Kevin Systrom passou-se ao vender o Instagram por mil milhões.” Eu estava no aeroporto de São Francisco, prestes a voar para casa depois de alguns dias em na cidade, e não pude deixar de ouvir o tipo atrás de mim a falar em voz alta com o seu amigo, que acenava. Há um fenómeno estranho a acontecer hoje em dia com a tecnologia: mil milhões já não parece muito dinheiro. Há um par de anos atrás os nossos queixos cairiam se uma start-up fosse adquirida por 25 milhões de dólares. Agora as pessoas já nem sequer pestanejam até se falarem em mil milhões.

Talvez os mil milhões sejam o novo milhão. Afinal de contas o mundo está a mudar a um ritmo acelerado. A internet e a computação móvel apoderaram-se do mundo dos negócios e parece que chegou uma nova era de crescimento exponencial. Todos os dias, os empreendedores estão a destituir os czares dos táxis e os magnatas dos hotéis utilizando pouco mais do que smartphones e um saudável desrespeito pelas regras.

Neste novo mundo louco parece que qualquer pessoa pode construir a próxima start-up de mil milhões de dólares – quer se trate da Uber para a limpeza a seco ou da AirBnB para cães.

Se isto soar estranhamento familiar é porque realmente é. Em 1999, no auge da bolha .com, verificavam-se aquisições e ofertas públicas iniciais de mil milhões de dólares com uma periodicidade semanal, muitas vezes de empresas start-up com inexistentes modelos de negócio baseados em “exames” e “rigidez”. Quem é que se pode esquecer da aquisição da Geocities, por parte da Yahoo, por 3.57 mil milhões de dólares e da Broadcast.com por 5.7 mil milhões de dólares? Ou da WebVan, start-up de distribuição de comida, que se tornou pública com apenas 5 milhões de dólares em receitas e margens negativas e alcançou uma capitalização de mercado de mais de 8 mil milhões de dólares antes de se debater e declarar falência apenas dois anos mais tarde.

Desta vez é um pouco diferente. A maioria destas empresas tem algum rendimento. Algumas até têm algum lucro. Menos empresas estão a correr para a oferta pública inicial, mantendo-se privadas por mais tempo. Contudo, em muitos aspetos começa a parecer que estamos a festejar como se fosse 1999. Podemos ainda não ter chegado lá, e poderá não assumir a mesma forma, mas algo está certamente a fermentar. Tal como Mark Twain disse uma vez “A história não se repete, mas rima.”

Segue-se um conjunto de factos curiosos

- Este ano o Super Bowl teve maior número de novos anunciantes desde o boom.com – muitos dos quais start-ups de tecnologia apoiadas por capitais de risco. Lembra-se disto?

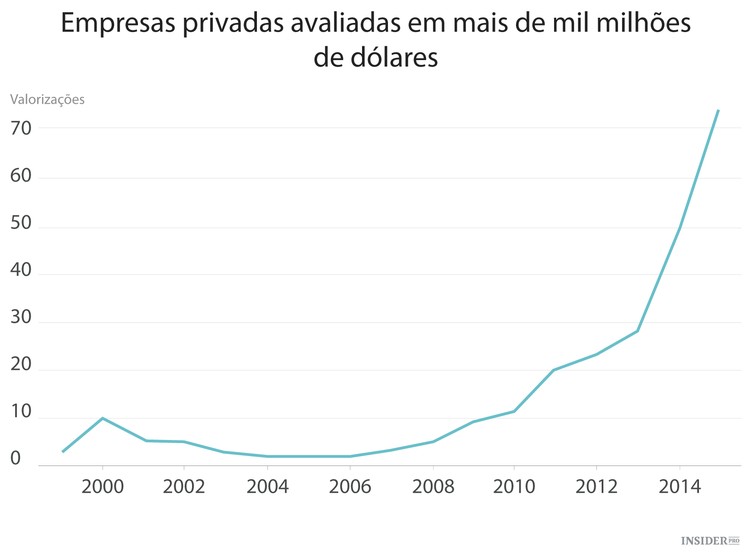

- Hoje existem 114 start-ups valorizadas em mais de mil milhões de dólares por capitais de risco. Há um ano atrás havia 40. E uma vez mais, as start-ups de distribuição de comida com baixas margens e as empresas cujas receitas dependem de start-ups estão a ir buscar grandes valorizações.

Este gráfico encontra-se, na verdade, desatualizado por alguns meses. 2015 conta com mais 44 empresas

- Somente no ano passado a Forbes adicionou 23 recém-formados bilionários da tecnologia para a The Rich List.

- As taxas de arrendamento em São Francisco estão mais altas que nunca. O custo médio por casa com 1 quarto ronda os 3.000 dólares por mês (e sobe a partir daí), um aumento de 15% face ao ano passado.

- O programador médio está a ganhar mais de 130.000 dólares por ano em São Francisco – sem contar com bónus e opções de ações. Mas isto não é nada: há alguns que são tão procurados que têm os seus próprios agentes.

- Investidores de alto nível como Bill Gurley e Marc Andreesen – ambos participaram na onda .com – consideram que as burn rates e valorização das start-ups estão demasiado altas e que deveríamos estar preocupados:

- “Silicon Valley como um todo, ou a comunidade de capitais de risco ou a comunidade de start-ups, estão a assumir uma excessiva quantidade de risco neste momento – sem precedentes desde 1999. Em alguns aspetos são menos insensatos do que em 1999 e noutros mais insensatos do que em 1999. Ninguém tem medo, todos são gananciosos e isto irá eventualmente terminar.” – Bill Gurley, Benchmark Capital

- O mercado de ações está significativamente sobrevalorizado por quase todas as métricas concebíveis e tem um rácio P/E de Shiller de 27, em linha com os níveis de 1929 e 2007 e superado apenas pelo de 1999. Uma vez mais, as empresas estão a tornar-se públicas a um ritmo vertiginoso e sem lucros. Em 1999, 80% das empresas que se tornaram públicas não eram rentáveis. No ano passado, o valor era de 71%, a partir de 46% em 2012, e isso não augura nada de bom para os futuros retornos dos investidores.

- Em vez de se tornarem públicas – tornando-se sujeitas a rigorosa auditoria e regulação – muitas empresas estão a criar massivas rodadas privadas baseadas em matemática duvidosa. E muitas das empresas de tecnologia que se tornaram públicas estão orgulhosamente a anunciar lucros – mas não sãorealmente rentáveis, com base em normas de contabilidade GAAP. Apesar disso, continuam a negociar em alto P/E e multíplos de vendas, elevando valorizações privadas.

- Há centenas de novas start-ups a serem lançadas diariamente – tantas que existem start-ups populares dedicadas a seguirem o rasto das mesmas. Uma dessas start-ups, a ProductHunt, ganhou dinheiro através de uma valorização de 22 milhões de dólares. Muitas destas start-ups dependem de outras start-ups ou de fundadores de start-ups para toda a sua receita.

Não interprete isto de forma errada

Eu adoro start-ups e tecnologia e independentemente de tudo isto há uma quantidade de coisas incríveis a acontecer. A inteligência artificial está a mostrar sinais de vida, os carros que se auto-conduzem estão a caminho e em breve será possível ter drones a entregarem-nos a nossa paste de dentes em casa. Não há dúvida de que há uma grande quantidade de inovação a acontecer agora.

Isto não serve para dizer que aquilo em que todas estas start-ups estão a trabalhar é necessariamente mau – somente que os dados financeiros subjacentes criam uma situação que provavelmente irá conduzir a uma correção. A média é para cima e para a direita – a inovação está viva e bem – mas estou preocupado com o possível facto de estas valorizações serem completamente insustentáveis, com uma data de investidores, fundadores e centenas de milhares de colaboradores destroçados nos próximos anos.

Mas bom, quem sabe? Talvez a história não se repita e o crescimento exponencial da tecnologia esteja lançado. Talvez a Uber valha 500 mil milhões de dólares. Talvez eu olhe para esta publicação daqui a cinco anos e estremeça. Tudo o que sei é que estou a colocar os meus calções de banho...

“Você só irá descobrir quem está a nadar nu quando a maré baixar.”

– Warren Buffett

O Manual Defensivo

Então, você está preocupado com a possibilidade da sua start-up estar em risco? Não entre em pânico. Se as empresas que viveram para contar sobre a última bolha são alguma referência segue-se um conjunto de passos que você pode tomar para ajudar a resistir a qualquer potencial tempestade:

1. Diversifique a sua base de clientes

Se a maioria da sua receita vem de start-ups apoiadas por capitais de risco diga à sua equipa de vendas (ou redirecione os seus esforços de marketing) para se concentrar em empresas de longo prazo, seguras e com poder de permanência.

2. São vários os modelos de negócio onde não faz sentido continuar a canalizar dinheiro para a aquisição de clientes e crescimento

De qualquer das formas continue a beber o batido do seu competidor – mas deverá querer a capacidade de pisar no travão e derrapar até ao stop em vez de guinar sobre a linha vermelha de um penhasco. Fred Wilson escreveu recentemente uma ótima publicação onde partilhava uma fórmula para a burn rate: a sua taxa de crescimento de ano após ano mais a sua pré-taxa de margens operacionais tem que ser de pelo menos 40%. Poderá significar a diferença entre algumas demissões/cortes no orçamento e liquidez.

3. Tenha cuidado com os custos fixos

Os colaboradores podem ser despedidos mas o seu espaço de escritório de 100.000 dólares por mês, que comporta uma sala de jogos e cafetaria com um chefe executivo, está bloqueado por um contrato de arrendamento de 5 anos e não vai a lado nenhum. Cada dólar de custos fixos irá pesar ao ponto de o bloquear quando precisar de tomar uma ação evasiva em caso de crise. Há um equilíbrio a assegurar entre espaço para crescer e impressionar novos colaboradores versus aquilo de que você realmente precisa para gerir o seu negócio.

4. O dinheiro é rei

Se você estiver a trabalhar com a ideia de que será capaz de obter financiamento de uma nova rodada de cada vez que quiser poderá querer considerar a elaboração de um plano de backup. Execute o modelo: se você nunca mais conseguisse uma nova rodada de financiamento o que aconteceria à sua empresa? Um balancete saudável e uma burn rate baixa irão dar-lhe a longevidade para enfrentar a tempestade à medida que vê os seus concorrentes ficarem sem dinheiro – e, se assim o desejar, poderá comprar a sua tecnologia em liquidação por centavos de dólar. Pense no seu saldo bancário como o fosso ao redor do seu castelo, protegendo-o das hordas mongóis que se aproximam.

Muito disto é apenas senso comum de fundamentos de negócio mas sempre me surpreendi pelas poucas pessoas no mundo da tecnologia que prestam atenção a estas questões. Os últimos sete anos foram bons para as start-ups – tem sido uma festa non-stop. É fácil cair na tentação de pensar que uma grande rodada, aquisição lucrativa ou oferta pública inicial estão ao virar da esquina – mas é um exercício valioso pensar no que aconteceria se a música parasse.