Perceba como as lições da história o podem tornar um melhor investidor.

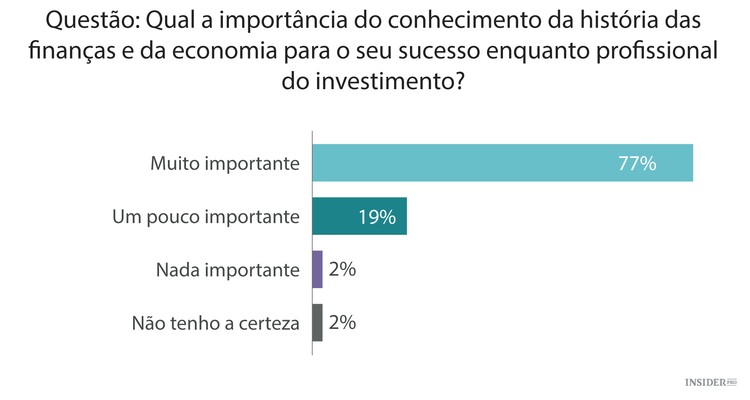

A história das finanças e da economia tem vindo a registar um “reaparecimento” no rescaldo da crise financeira global e os governos e bancos centrais têm utilizado alegações e suposições relativas a eventos históricos passados para apoiar e justificar as suas decisões em termos de políticas – para melhor ou para pior. O conhecimento sobre a história das finanças e da economia é importante ao nível macro/sistémico e para profissionais do investimento a título individual. Saberemos o que estamos a fazer? Questionámos os leitores do Financial NewsBrief do CFA Institute relativamente à importância da história das finanças e da economia para o seu sucesso enquanto profissionais do investimento. Das 844 respostas uma esmagadora maioria (96%) respondeu que era muito ou um pouco importante. Suspeito, no entanto, que alguns poderão não saber como utilizar este conhecimento para a tomada de melhores decisões em termos de investimentos (ou, pelo menos, para evitar más decisões).

Ao longo dos últimos anos o CFA Institute começou a explorar, através de análise prática e projetos de investigação, como é que os profissionais do investimento podem integrar e compreender eventos passados nas suas visões do mundo e em ferramentas de tomada de decisão em termos de investimento. As seguintes cinco perceções resultantes de discussões em mesa redonda promovidas pelo CFA Institute em Londres e em Boston em relação a este assunto fornecem orientações úteis relativamente a como as perspetivas históricas podem ser incorporadas em processos de tomada de decisão em termos de investimentos:

1. Não estamos realmente a viver “novos tempos” quando se trata de mercados financeiros

Muitas das situações, ideias e técnicas que pensamos serem novas ou inovadoras não o são – mesmo que a tecnologia que as suporta o seja (por exemplo: existiam mercados futuro no antigo Egito). Saker Nusseibeh, CEO na Hermes Fund Managers em Londres e membro do conselho consultivo da Future of Finance, aconselha-nos a sermos mais céticos e a verificarmos mais do que uma vez as nossas suposições, afirmando “faça a sua própria pesquisa e se pensar que algo é novo assuma que não o é.”

2. A informação histórica não corresponde necessariamente a dados aos quais os profissionais da área do investimento estão habituados

Quanto mais andarmos para trás na história mais os dados se tornam menos frequentes e certos e quando temos informação de confiança os horizontes temporais são geralmente muito curtos. Tanto Dan Fasciano, do CFA e diretor-gerente na BNY Mellon Wealth Management e Nusseibeh salientam que se você não tiver dados suficientes para uma modelagem precisa, não a faça. Incorporar informação histórica na tomada de decisão exige uma mentalidade que não depende da modelagem para o reconhecimento de padrões.

3. Não assuma que os mercados financeiros (passado e presente) são sistemas baseados em regras

Russell Napier, da ASIP, estratega independente e cofundador da Electronic Research Interchange (ERIC), recomenda que nos aproximemos da história das finanças como sendo biologia em vez de física. Os mercados são como organismos que são impactados por diversos fatores, incluindo os seres humanos que os operam. Jeffrey Heisler, do CFA, estratega de investimento na Twin Focus Capital Management acrescentou: “[As Finanças] não são física e não são matemática. Somos um conjunto de pessoas e fazemos coisas estranhas.”

4. As finanças comportamentais e a história das finanças têm muito a oferecer uma à outra

Dan di Bartolomeo, presidente da Northfield Information Services, observou que “as pessoas veem o que querem ver” a qualquer momento – e isso é verdade ao longo de toda a história. De acordo com Napier, a fim de compreender porque é que as pessoas cometeram determinados erros no passado temos de compreender quais os equívocos que levaram a esses erros. Temos os nossos próprios equívocos em relação aos mercados atuais e precisamos de aprender a encontrá-los e reconhecê-los.

5. Se você não for bem sucedido à partida tente ser menos surpreendido numa segunda vez

A previsão e a antecipação são importantes para a estabilidade do mercado e para uma análise individual de gestores de portfolios. Tal como Heisler o coloca “Mesmo que você tenda a repetir os seus erros pelo menos é bom ter considerado os mesmos e estar um pouco prevenido.”

Se você seguir a orientação acima descrita para assegurar um processo ponderado poderá tropeçar numa perceção que o ajudará a evitar uma má decisão, a tomar uma posição oposta e mais vantajosa no mercado (explorando os erros de outra pessoa), ou a preparar-se a si e aos seus clientes para um desenvolvimento iminente através de uma melhor compreensão e antecipação. Somos parte da história que futuras gerações irão estudar e devemos, a nós próprios e aos clientes que representamos, considerar cuidadosamente lições do passado quando tomamos decisões que afetarão o nosso futuro.