Funcionou em Recife, no Brasil. Funcionou no Bangladesh. A ideia de conceder empréstimos em quantias radicalmente pequenas ajudou muitos milhares de pessoas a explorarem o seu potencial empreendedor e a libertarem-se da pobreza. Aprecie o poder da inclusão financeira.

Tudo começou, como acontece com muitas grandes ideias, com a resposta a um problema. As pequenas empresas informais surgiam como grandes fontes de emprego no mundo em desenvolvimento – contudo não tinham acesso a empréstimos por serem consideradas demasiado pequenas ou demasiado pobres para afiançar o apoio financeiro de instituições bancárias tradicionais. Tal deu origem a uma simples pergunta que tem ressoado pelo mundo do desenvolvimento internacional até aos dias de hoje: se os pequenos negócios geridos por indivíduos pobres tiverem acesso a crédito poderão trabalhar para o seu próprio desenvolvimento económico e eventualmente sair da pobreza?

Esta ideia foi colocada à prova em 1973 no que muitos consideravam, à época, como o epicentro da pobreza latino-americana: o Recife, no Brasil. Criámos a UNO, uma organização focada na concessão de pequenos empréstimos de capital a empreendedores informais. E, para surpresa de muitos, a nossa experiência resultou. Em quatro anos a UNO concedeu 885 microcréditos que corresponderam à criação ou estabilização de 1.386 novos postos de trabalho, com uma taxa de reembolso de 99,5%.

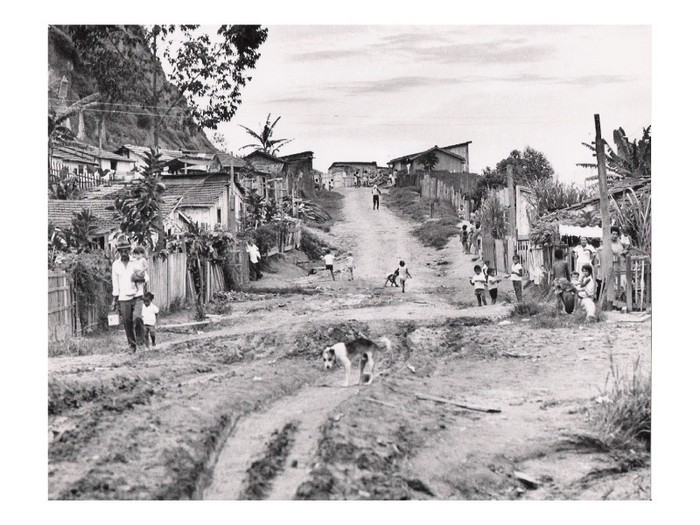

Tire um momento, se puder, para imaginar a sua vida nas favelas do Recife a suportar a família como micro-empreendedor. Se adoecer, perder um dia de trabalho ou simplesmente não tiver dinheiro suficiente para comprar as matérias-primas necessárias para manter o seu negócio em andamento – uma pequena quantia de capital para o seu trabalho poderá significar a diferença entre colocar comida na mesa ou passar fome.

O Recife, no Brasil, foi considerado “o epicentro” da pobreza da América Latina nos anos 70

Microfinança

Do outro lado do globo, na Universidade de Chittagong no Bangladesh, o economista Muhammad Yunus reconheceu o mesmo problema. Ao encarar a pobreza paralisante na aldeia que cercava a universidade começou a perguntar-se sobre o que necessitariam os habitantes para aliviar a dor da pobreza.

Estudou o problema e tentou várias abordagens diferentes até encontrar a resposta que procurava – acesso a crédito em surpreendentemente pequenas quantias. A ideia era nova e não tinha sido testada o que significava que nenhum banco tradicional iria conceder o capital em primeiro lugar. Então Yunus avançou, do seu próprio bolso. E tal como a nossa experiência no Recife, funcionou: os empréstimos foram reembolsados dentro do prazo e os clientes voltaram para mais. Yunus acabou por ganhar o prémio Nobel da Paz pelo seu trabalho – e popularizou a microfinança como a conhecemos hoje.

A microfinança começou, lentamente, a ganhar terreno no Bangladesh e na América Latina; acabando por se espalhar ao redor do globo – dando às populações pobres acesso ao crédito de que necessitavam para construir os seus negócios e lidar com as duras realidades da pobreza.

Já passaram mais de 40 anos desde a nossa experiência no Recife e a microfinança continua a avançar – mas cresceu para algo muito maior e mais abrangente.

Inclusão financeira

A inclusão financeira, como é muitas vezes denominada, é muito mais do que a distribuição de pequenos empréstimos – embora também englobe isso. Passa pelo acesso a contas poupança onde os indivíduos possam guardar o seu dinheiro para dias mais difíceis. Passa pelo acesso a seguros que os protejam de choques como desastres naturais, doenças ou morte. Passa pelo acesso a transferências de dinheiro a baixo custo entre fronteiras e divisas para quando membros da família, em outros pontos do mundo, precisem de enviar dinheiro para casa. Passa pelo financiamento pagamento-por-utilização que permite a aquisição de bens mais caros, tais como lâmpadas solares para comunidades sem eletricidade. Passa por cursos de educação financeira, para que se compreendam as opções disponíveis. Passa por formação em negócios, para que se saiba como melhor gerir e expandir negócios. As possibilidades são infinitas.

As mulheres empreendedoras, clientes da Saija Finance parceira da Accion, participam num encontro de grupo de cobranças em Patna, Bihar

O que começou como um simples serviço de empréstimo cresceu, desde então, para abranger muitos dos diversos serviços financeiros que se utilizam diariamente no mundo desenvolvido – e que geralmente se tomam por garantidos. Estes serviços não estão, tradicionalmente, disponíveis para os mais pobres, em parte porque as instituições financeiras consideram demasiado dispendioso e arriscado concedê-los a indivíduos com baixos rendimentos. Um exemplo clássico é a intensiva natureza, em termos de recursos, do nosso trabalho, normalmente ilustrada com o exemplo de que são necessários 10 vezes mais recursos para processar 10 empréstimos de 100 dólares do que 1 empréstimo de 1.000 dólares.

Apresentando de forma mais concreta: a nossa parceira Fundación Paraguaya concede uma média de 423 dólares por cliente. Em 2012 a média de empréstimo a uma pequena empresa nos Estados Unidos da América foi de 337,730 dólares, de acordo com a EUA Small Business Administration. Como podem ver, as margens dos microcréditos são comparativamente minúsculas, mas as instituições que as oferecem têm que ser financeiramente solventes e sustentáveis para crescer em escala e alcançar mais clientes. Esta é a única forma de tornar estes serviços omnipresentes por todo o mundo em desenvolvimento – a filantropia sozinha não é suficiente.

Hermínia Torres, uma costureira de 27 anos, recorreu a microcrédito da Fundación Paraguaya, parceira da Accion, para expandir o seu negócio e enviar os seus filhos para a escola

O desafio global

O desafio que encaramos é monumental em escala. Não pode ser alcançado por uma só organização. É nossa missão catalisar um vasto movimento – defensores da inclusão financeira a trabalhar para proporcionar aos mais marginalizados as ferramentas financeiras de que necessitam para gerir as suas vidas, suportar dificuldades e ascender em termos de desenvolvimento económico, com dignidade e orgulho.

A tarefa em mãos pode parecer desencorajadora mas a Accion está a combater o problema em todas as frentes. Estamos constantemente a procurar ultrapassar os limites da inclusão financeira construindo instituições de microfinança em algumas das partes mais carentes do mundo. Investimos em startups inovadoras que detêm o potencial para mudar a forma como os serviços financeiros são fornecidos aos mais pobres. Estamos constantemente a trabalhar para que se cumpram as normas de proteção de clientes em toda a indústria – garantindo que ninguém tira proveito das populações que procuramos fortalecer.

Apesar do sucesso e crescimento impressionante da inclusão financeira existe ainda muito trabalho a ser feito – ao redor do globo 2.5 mil milhões de pessoas ainda carecem de acesso a serviços financeiros formais. Juntos, podemos mudar isso. Através de inovação tecnológica, alterações políticas, globalização, amplo reconhecimento da causa e aumento do investimento com impacto, o futuro parece mais brilhante do que nunca.