A crise grega vem colocar em evidência o paradoxo do euro: aumenta desequilíbrios estruturais enquanto retira aos países membros as ferramentas para minimizar esses desequilíbrios. Qual será a solução para a zona euro?

A moeda comum alimenta desequilíbrios enquanto reduz a capacidade dos países membros de os resolver

À medida que a Grécia se esforça para chegar a um acordo que a mantenha no euro, o bloco monetário já se virou para a questão maior de como corrigir as falhas que a levaram tão perto da dissolução.

Num mapa detalhado divulgado segunda-feira, o presidente da Comissão Europeia, Jean-Claude Juncker, propôs mais "políticas fiscais sustentáveis e económicas" para prevenir crises, e melhores amortecedores para quando as crises e recessões inevitavelmente chegarem.

Mas o relatório evita o paradoxo no âmago dos problemas da região: que o próprio euro alimentou os desequilíbrios que produziram a crise, e tirou aos membros a capacidade de absorver o choque. As correções que o bloco empreendeu desde 2010 e as que o Juncker já apresentou não resolveram totalmente este paradoxo.

Para entender o porquê, recordamos o que significa a união monetária. Quando um país tem a sua própria moeda, a sua inflação, a produtividade e as taxas de juros podem variar significativamente daquelas dos seus parceiros comerciais. Se uma inflação mais elevada ou menor produtividade tornam o país não-competitivo, a sua moeda pode ser ajustada para resolver os défices comerciais resultantes.

Para terem os benefícios económicos e políticos da união monetária, os Estados membros desistiram dessa válvula de segurança. Os arquitetos do euro assumiram que, como resultado, as economias iriam convergir, com a inflação, os custos do trabalho e os orçamentos no sul muito parecidos com os do norte.

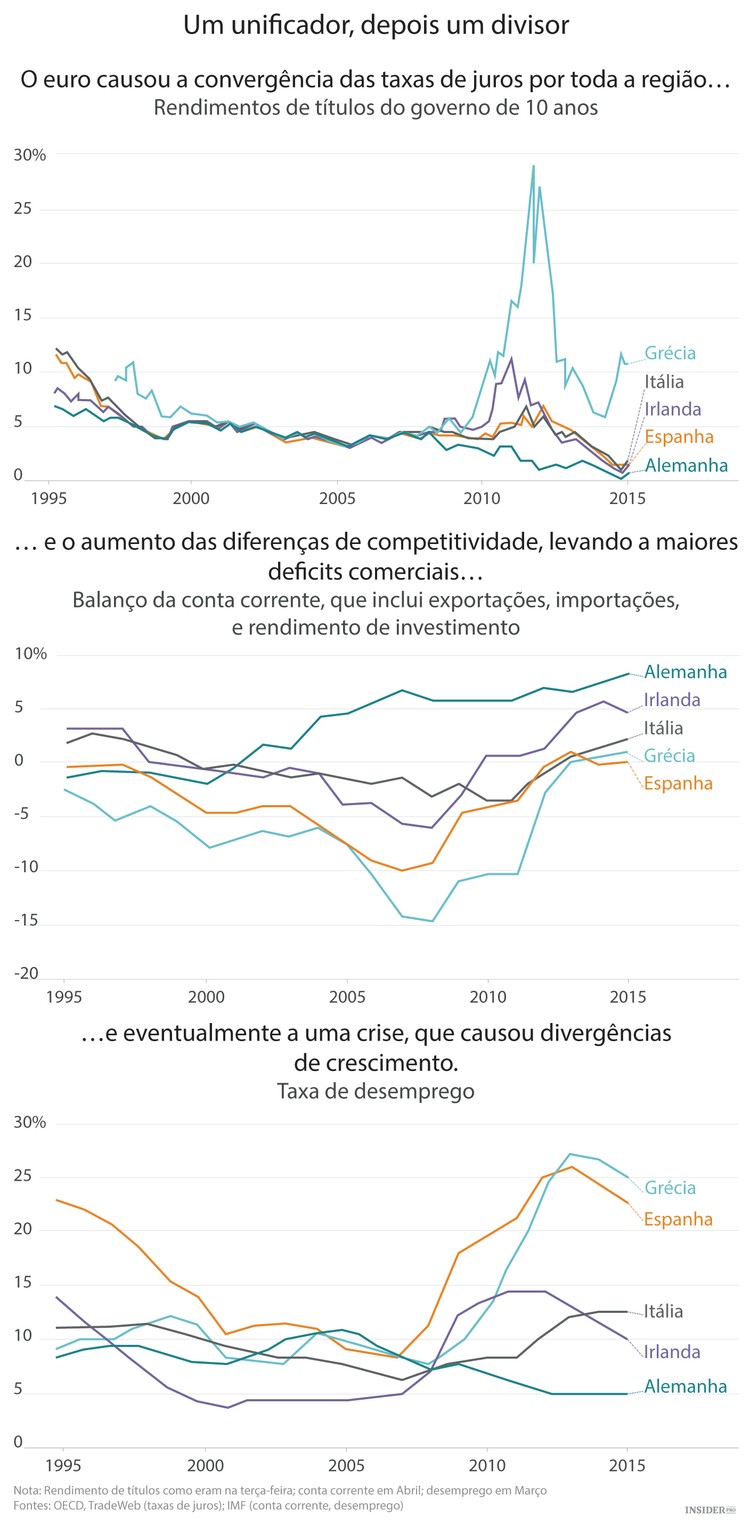

O euro alcançou de facto a convergência num aspecto: o capital derramado através de fronteiras e as taxas de juro em toda a periferia caíram para os níveis alemães. Perversamente, porém, essa convergência financeira obstruiu a convergência económica. Booms de empréstimos produziram bolhas imobiliárias na Irlanda e na Espanha e gigantescos deficits orçamentais na Grécia e em Portugal. Isso elevou os salários nestas nações, mesmo quando a Alemanha tornou o seu mercado de trabalho mais flexível, mantendo os seus salários em baixo. A indústria na Grécia, Portugal, Espanha e Itália encolheu e as suas economias tornaram-se menos diversificadas. Os seus deficits comerciais incharam à medida que o excedente da Alemanha cresceu.

A convergência das taxas de juro também minaram o incentivo dos governos do Sul para corrigir as suas deficiências económicas estruturais. Uma análise penetrante pelos economistas académicos Jesús Fernández-Villaverde, Luis Garicano, e Tano Santos observa que as reformas de "mercados de trabalho rígidos, mercados de produtos monopolizados, sistemas de ensino falhados ou sistemas fiscais enormemente distorcidos atormentados pela evasão fiscal foram abandonadas ou mesmo revertidas."

Os países atingidos por uma crise e recessão geralmente respondem com alguma combinação de taxas de juros baixas, desvalorização cambial e estímulos fiscais (de empréstimos para financiar cortes de gastos ou impostos mais elevados). O euro impediu os três: os países em crise não podiam desvalorizar, mal podiam pedir emprestado porque os investidores temiam a sua falta de pagamento (o que não era questão para os países que imprimem a sua própria moeda), e não obtiveram o benefício de taxas de juro baixas do Banco Central Europeu porque os fundos estavam a fugir dos seus bancos. Em vez disso, todos tiveram de impor uma austeridade fiscal dolorosa e uma "desvalorização interna" – forçando os seus preços e salários a baixar para recuperar a competitividade contra a Alemanha.

Os deficits orçamentais e comerciais desde então estreitaram drasticamente. Mas o preço foram recessões profundas, mesmo quando a Alemanha crescia. "Existe agora um desvio significativo em toda a área do euro," admite Juncker. "Em alguns países, o desemprego está em níveis de recordes baixos, enquanto em outros em níveis de recordes altos."

Em suma, o euro atingiu o oposto do que se pretendia.

Existem três canais potenciais para consertar isso

1. Eliminar o risco de incumprimento soberano dos mercados financeiros.

Aqui, foi feito um importante progresso através do fundo de resgate do Mecanismo Europeu de Estabilidade e da disposição do Banco Central Europeu de agir como emprestador de última instância. Um passo relacionado é isolar os bancos de destino dos seus governos nacionais, afirma Juncker, através da "supervisão bancária única, resolução de banco único e seguro de depósito único".

2. Uma união fiscal, como os EUA

Lá transferem dinheiro de regiões fortes para regiões fracas e permite que os défices expandam e encolham com o ciclo de negócios. Juncker propõe um tesouro comum que acabaria por tomar decisões orçamentais agora controladas pelos governos nacionais. Mas a realidade política é que a verdadeira união fiscal continua a ser um sonho distante.

3. Eliminar a diferença de competitividade entre o norte e o sul

Aqui, Juncker recomenda as reformas já em curso: mais "dos mercados de trabalho e de produtos eficientes" e "as instituições públicas mais fortes" (ou seja, menos burocracia e corrupção). Igualar os preços e os custos entre o sul e o norte iria reduzir o fosso competitivo.

Mas esse é um processo lento e doloroso, que Juncker admite "nunca vai ocorrer tão rapidamente quanto o ajuste da taxa de câmbio."

A questão crucial, então, é se os sulistas vão tolerar os anos de alto desemprego e salários mais baixos necessários para que funcione. Os gregos perderam a paciência e elegeram um governo que chegou perigosamente perto de retalhar o euro. Os investidores temem que a Espanha se possa seguir.

Mas também é certo, os céticos muitas vezes subestimam o apelo político do euro. Os líderes e eleitores no sul da Europa encaram a adesão à moeda única como elemento fundamental da integração europeia. Isso pode vir a revelar-se a salvação do euro.