Analistas do reputado banco de investimento Macquarie alertam para a severidade da corrente crise dos mercados emergentes.

Se a crise financeira de 1997 foi um ataque cardíaco para os mercados emergentes, a atual situação só é comparável com uma doença cardiovascular crónica, de acordo com os analistas do Macquarie liderados por Viktor Shvets e Chetan Seth.

Em 1997, ataques especulativos contra o baht tailandês forçaram o país a desvalorizar a sua moeda num movimento que foi rapidamente seguido pelas Filipinas, Malásia, Singapura, e Indonésia. Depois veio o enorme declínio no mercado de Hong Kong que levou a perdas nos mercados por todo o mundo.

Embora existam paralelismos entre 1997 e a atual situação dos mercados emergentes (notavelmente na forma de um dólar mais forte, o que faz com que seja mais caro os mercados emergentes financiarem as suas dividas, além do preço das mercadorias ser menor e a negociação mais lenta), os analistas do Macquarie acham que a situação atual pode ser mesmo pior.

"Em vez de um forte ataque de coração (como em 1997), é muito mais provável que as economias emergentes e os mercados se vejam de caras com um período estendido de tempo que pode ser melhor descrito como “uma doença crónica”, com curas e saídas limitadas (se algumas de todo), pontuadas por pequenos ataques significativos ocasionais. De muitas formas é mais provável que seja um processo mais doloroso e traiçoeiro. Entretanto, quaisquer sinais de tensão (a nível nacional ou corporativo) podem facilmente congelar o universo dos mercados emergentes."

O ponto crucial do seu argumento é que apesar das dificuldades de 1997, os seus efeitos foram mitigados pelo aumento global da influência, liquidez e negociação pouco depois disso. Desta vez estes fatores podem não se verificar.

Uma combinação de políticas monetárias extremamente flexíveis (particularmente depois do rebentar da bolha ponto com em 2000) e da integração da China em sistemas globais de negociação permitiram que ambos os mercados emergentes e os mercados desenvolvidos recuperassem rapidamente. Isto não descreve o ambiente que vai envolver os ME e MD nos próximos 5 a 10 anos. A combinação de mudanças estruturais a longo prazo (primariamente conduzidas pelo progresso triturador de deflação da terceira revolução industrial, que se tornou aparente pela primeira vez no inicio dos anos 90 mas maturou para um fenómeno global na ultima década), é agravada pelo mais recente impacto de sobre-influência e sobre-capacidade associada.

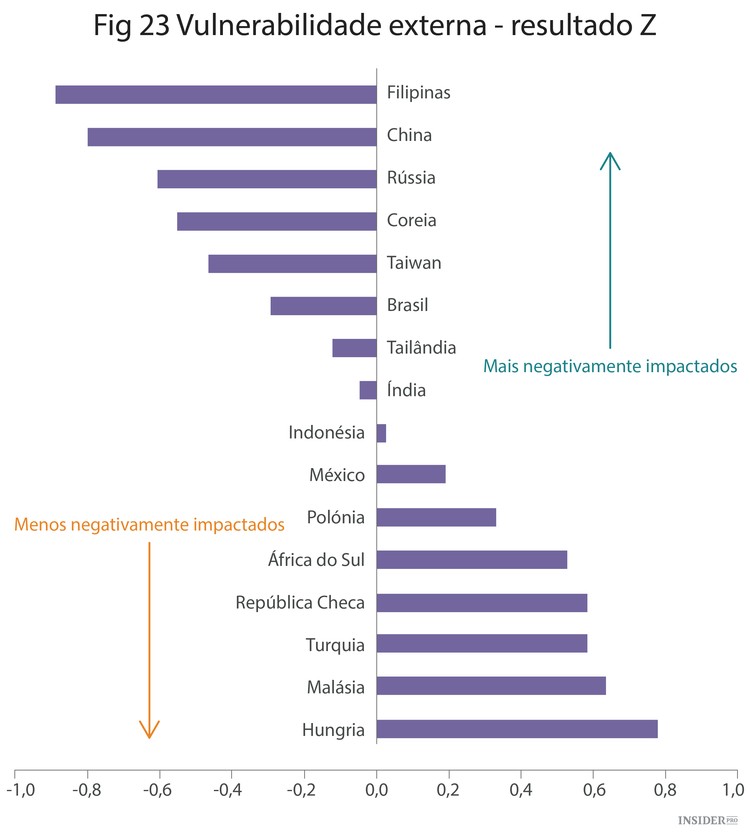

O gráfico abaixo toma em consideração coisas como o PIB, divida externa, e os deficits dos balanços atuais, numa tentativa de identificar quais os mercados emergentes que podem estar mais em risco de uma crise mais prolongada.

Países como a Turquia, África do Sul, e Malásia, parecem ser os em maior risco nesta base, enquanto a China, Filipinas, e Coreia do Sul parecem melhor posicionados. Apesar do Brasil e a Rússia estarem bem pontuados no gráfico, a Macquarie argumenta que a sua baixa exposição à divida externa ainda pode ser enfraquecida por mercadorias em crise e negociações lentas.

Quem vai sobreviver?

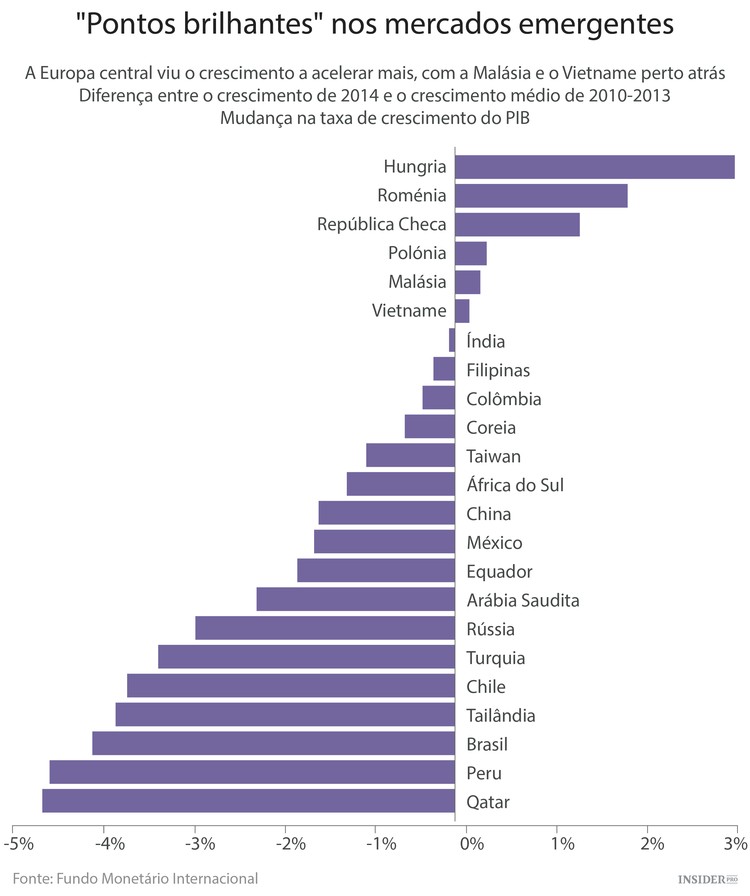

Não tem sido uma viagem sem percalços para os mercados emergentes, mas o crescimento pode ser encontrado em sítios inesperados.

Com a Rússia a implodir e a China a abrandar, os investidores devem olhar para países mais pequenos, com a Europa central que providenciam uma cornucópia de oportunidades. Aqui estão alguns lugares em voga: Hungria, Roménia, Polónia, República Checa. Todos são importadores de petróleo e estão entre os mais afetados durante a crise financeira de 2008. Na Ásia há também o Vietname, que se destaca pelas mesmas razões.

Enquanto os analistas se preocupam com os prospectos da economia do Brasil e da China, estes consumidores líquidos de petróleo têm beneficiado do colapso nos preços do crude desde o ano passado.

Estes cinco seleccionados reportaram taxas mais rápidas de expansão económica no ano passado que a média desde 2010, de acordo com uma análise da Bloomberg de dados do Fundo Monetário Internacional. Para o resto do universo dos mercados emergentes, o aumento do crescimento nos últimos 12 meses foi mais lento que a média desde 2010.

Liam Carson, economista assistente na Capital Economics em Londres, chamou à atenção para este padrão num relatório.

“Com boas notícias magras no campo dos mercados emergentes, é consolador saber que há pelo menos alguns MEs onde o crescimento se está a aguentar,” disse. “Para esses MEs, uma queda no preço das mercadorias importadas representou um impulso no rendimento. Frequentemente, isto manifestou-se numa queda na inflação da comida e energia, o que por sua vez apoiou o gasto do consumidor.”

A taxa de expansão económica na Polónia, República Checa, Roménia e Hungria ultrapassou a zona euro sete trimestres consecutivos. Um aumento nos gastos do consumidor na Polónia, a maior economia de leste da União Europeia, é conduzido pela sua primeira deflação em pelo menos 32 anos, salários mais altos e aumento dos empregos.

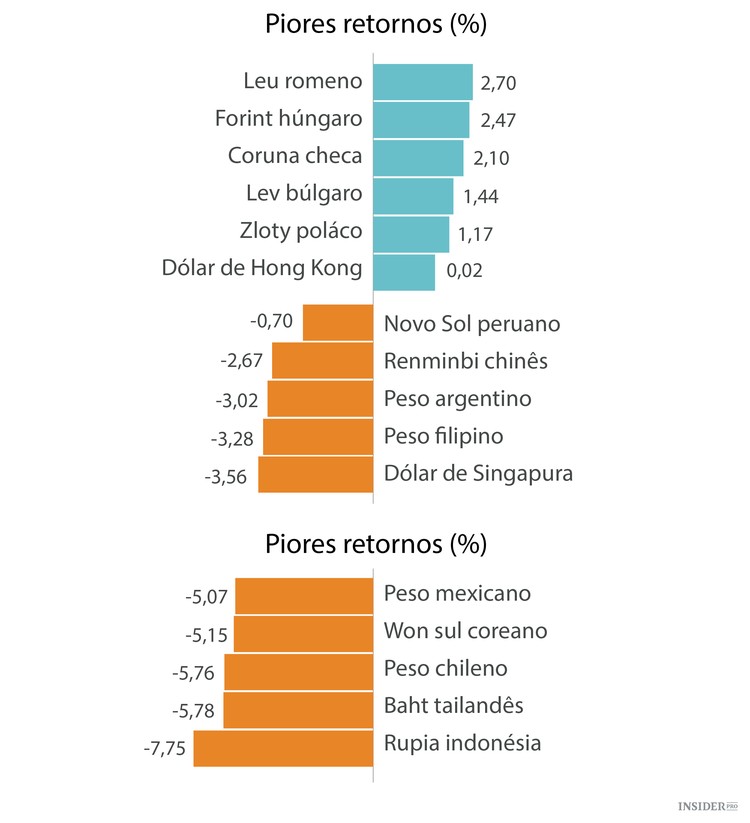

Finalmente olhemos para as moedas.

A desvalorização surpresa do yuan da China no mês passado, preocupações de crescimento global e tumulto político em sítios com o Brasil e Turquia fizeram com que as taxas cambiais dos mercados emergentes mergulhassem. A Roménia, Hungria, República Checa e Polónia estiveram entre os poucos que avançaram enquanto outros sucumbiram à mais longa ronda semanal de perdas desde 2000.