Aumenta o receio de estarmos a presenciar uma bolha de investimento em startups. No entanto talvez ainda seja cedo para fazer suar o alarme. Apresentamos os dados que dão pistas sobre se se trata de uma bolha ou não.

As pessoas questionam se nos encontramos numa bolha no que diz respeito às startups. É tão mau como a bolha .com de 2000? Poderá mesmo ser pior? Achei que valeria a pena olhar para os dados disponíveis para ver se conseguimos perceber o que se passa com mais do que apenas uma opinião pessoal. Então perguntei à nossa equipa de engenharia da Google Ventures para aprofundar a questão da bolha e descobrir o que os dados dizem. Vou partilhar o que aprendi nesta publicação.

No final da década de 90 os capitalistas de risco ficaram muito animados com a internet. Uma grande quantidade de dinheiro foi investido em algumas empresas que falharam de forma espetacular – e muitas pessoas perderam muito dinheiro.

Rápido avanço para 2015. Se você ler as manchetes sobre as valorizações de vários multi-mil-milhões-de-dólares para empresas como a Uber (uma das empresas do nosso portfólio), Airbnb e Dropbox, é fácil ver porque é que algumas pessoas se sentem impacientes. Está toda a gente irracionalmente animada com novas plataformas e modelos económicos da mesma forma que as pessoas estavam animadas em 1999? Ou isto é diferente? Há dois lados para este caso.

O lado contra a bolha

Enquanto os dados mostram que o investimento de risco está a aumentar também ilustram quatro diferenças chave da bolha .com.

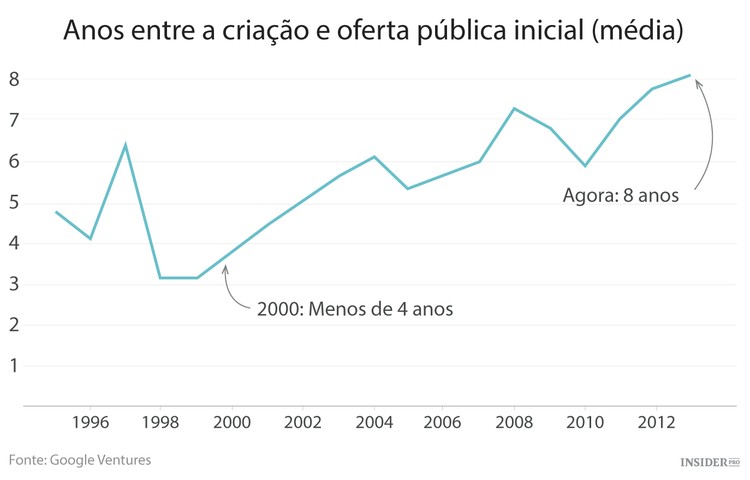

1. As empresas são mais lentas a ir a público

Durante a bolha de 2000 muitas empresas apressaram-se a ir a público antes de terem qualquer receita. Hoje as empresas estão a levar mais tempo para a oferta pública inicial:

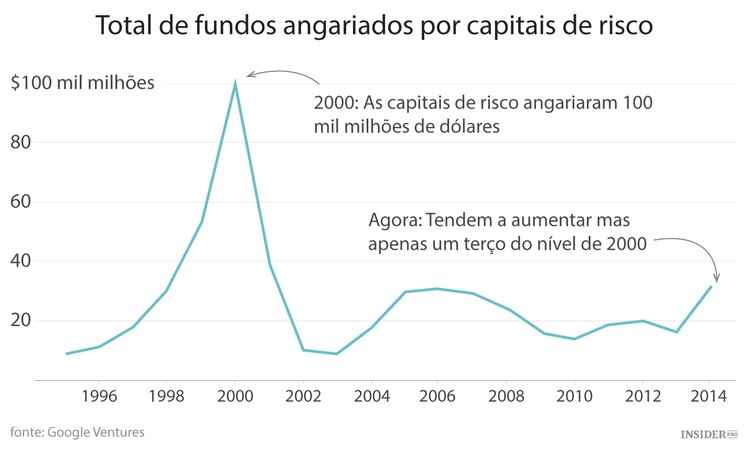

2. A captação de fundos de risco encontra-se muito abaixo do pico de 2000.

Em 2000, o dinheiro foi aplicado em capital de risco e as capitais de risco utilizaram esse dinheiro para financiar empresas que de outra forma não teriam vingado – resultando nalguns espetaculares fracassos. Hoje, a angariação de fundos das capitais de risco está em ligeiro aumento mas muito abaixo do nível registado em 2000.

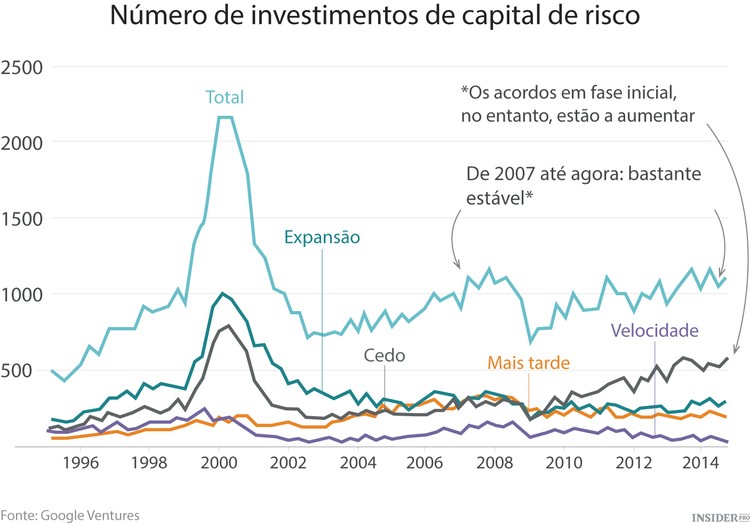

3. O número total de investimento é bastante estável

Em 2000, as capitais de risco alcançaram um número recorde de investimentos – mais de 2.000 somente nesse ano. Como é que isso se compara aos dias de hoje? Poderá não parecer mas o número de investimentos de capitais de risco tem sido bastante estável desde 2007. Isto sugere que as capitais de risco ainda estão a ser seletivas:

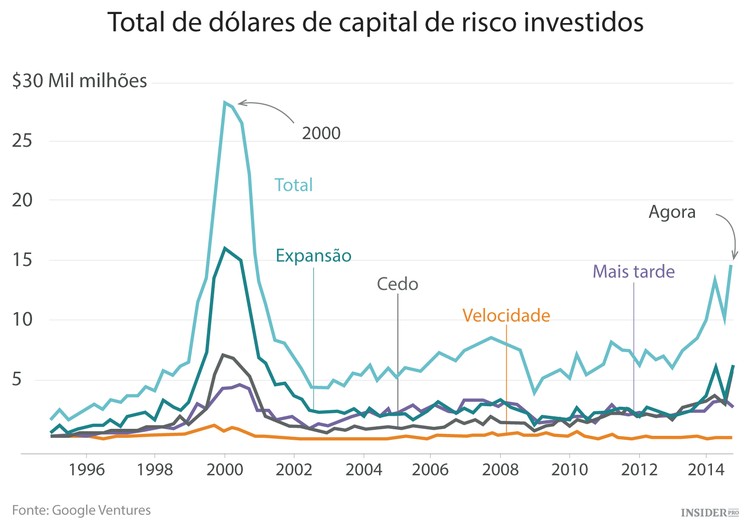

4. As capitais de risco estão a investir mais dinheiro – mas apenas metade do pico de 2000.

O investimento de capital de risco aumentou em 2013 e 2014 mas encontra-se ainda muito aquém dos níveis da bolha .com:

Durante a bolha de 2000, mais capitais de risco conduziram a mais investimento. Hoje, o investimento de capitais de risco está em cima mas o número de negócios está estável. O que é que se passa? Como iremos ver, os investidores estão a concentrar o seu dinheiro num número relativamente pequeno de grandes acordos.

O lado da bolha

A nossa análise de dados revela mais do que sol e pirulitos. Seguem-se três sinais preocupantes que sugerem que poderemos estar noutra bolha da tecnologia.

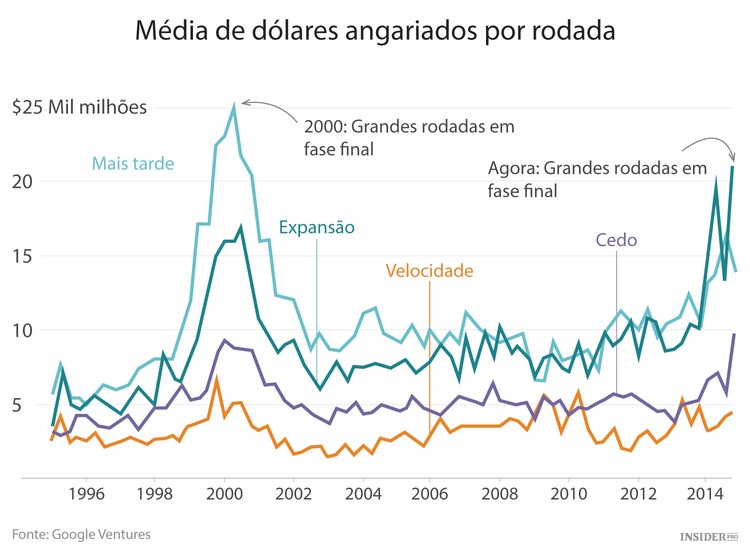

1. Os investidores estão a investir mais dinheiro em fases finais

Se você acredita que o financiamento em fase final está a substituir a oferta pública inicial em termos de captação de fundos este poderá não ser um sinal preocupante. Ainda assim, é fácil perceber a semelhança com 2000:

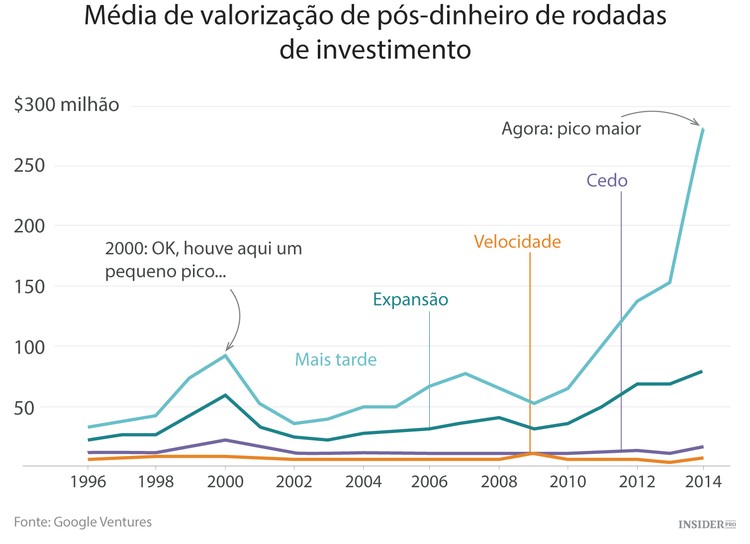

2. A valorização de empresas privadas está a aumentar

Até agora os nossos dados mostraram um ambiente mais suave do que em 2000. As valorização de hoje mostram uma história diferente:

3. As valorizações estão a aumentar mais depressa do que a captação de fundos de risco.

Segue-se outro gráfico preocupante:

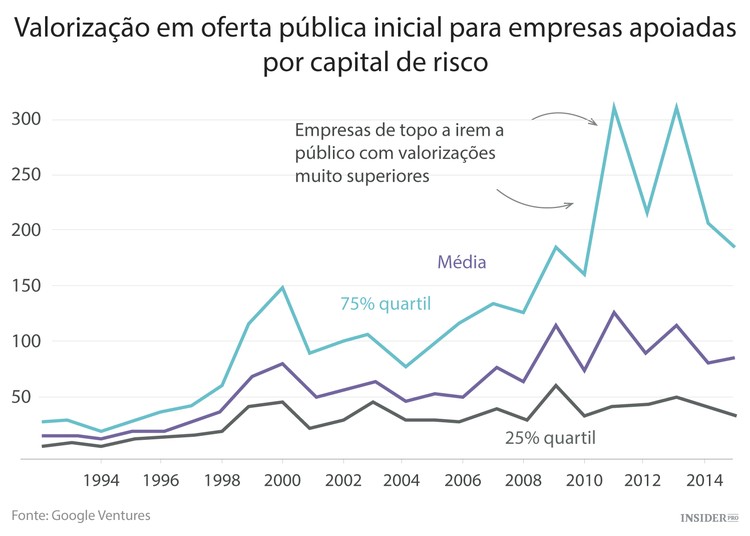

4. As valorizações de ofertas públicas iniciais de topo de gama estão a aumentar dramaticamente

As valorizações de ofertas públicas iniciais aumentaram de forma geral mas as empresas mais bem sucedidas vão a público com valorização muito superior (ou talvez esperem mais tempo).

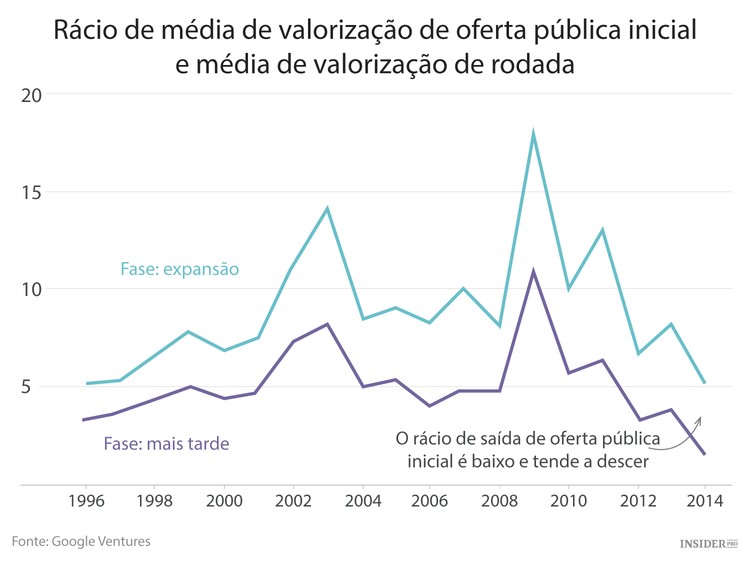

5. O financiamento em fase final está a deslocar saídas

Tanto as valorizações em fase final como as etiquetas de preço de aquisição estão a aumentar. Entretanto, as valorizações de ofertas públicas iniciais estão a diminuir. O financiamento em fase final e as aquisições estão, de facto, a substituir as ofertas públicas iniciais.

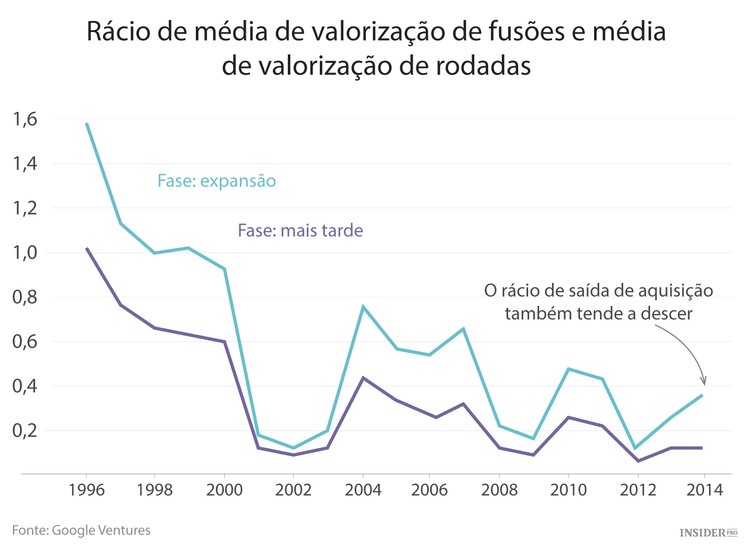

6. Os rácios de saída estão a diminuir

Os dados indicam que as valorizações de ofertas públicas iniciais não estão a crescer tão depressa como as valorizações em fase final de empresas privadas. Na verdade, se olharmos para o rácio entre a valorização de ofertas públicas iniciais e a valorização em fase final vemos que esta relação tem vindo a diminuir desde 2009. Isto sugere que os investidores em fase final poderão esperar retornos inferiores face ao passado.

Quando olhamos para os dados somente uma coisa é clara: o ano de 2015 é realmente diferente do ano de 2000. Algumas diferenças são tranquilizadoras (como por exemplo o número total de investimentos de capital de risco a manterem-se estáveis), enquanto outras são desconcertantes (como o disparar das valorizações e a diminuição dos rácios de retorno de saída).

Os dados claramente mostram um aumento do financiamento em fase final mas existem algumas formas de interpretar isto. Uma hipótese será que o financiamento em fase final por parte de capitais de risco e fundos de capital privado está a levar as empresas a manterem-se privadas em vez de irem a público ou serem adquiridas. Outra hipótese será que a tecnologia permitiu às empresas crescerem mais depressa e o financiamento em fase final aumentou para ir ao encontro das necessidades destas novas (mas grandes) startups.

A linha de fundo? Se houver uma bolha trata-se de um tipo diferente de bolha. E isto faz sentido pois a paisagem do mercado e da tecnologia mudaram dramaticamente nos últimos 15 anos.

É claro que as empresas continuarão a falhar – e com as grandes valorizações de hoje e a atenção que as acompanha, esses fracassos irão parecer ainda maiores. Mas tal não significa que o céu esteja a cair. Quando uma destas super-valorizadas empresas cai – o que é inevitável – temos que respirar fundo e perguntar se será algo endémico ou somente parte da normal taxa de fracasso. Talvez devamos olhar para os dados antes de pressionar o botão de pânico.