Os investidores que compraram títulos em euros da Berkshire Hathaway em Março descobriram que o verdadeiro beneficiário do investimento era Warren Buffett.

Os investidores que compraram títulos denominados em euros da Berkshire Hathaway Inc. em Março descobriram que o verdadeiro beneficiário do investimento era Warren Buffett, já que os juros das obrigações estão a ter quebras profundas.

Os três acordos da Berkshire com vencimento entre oito e 20 anos e num montante de 3 mil milhões de euros (3,3 mil milhões de dólares) estão entre os 40 títulos com pior desempenho emitidos na moeda única este ano, segundo dados compilados pela Bloomberg. Isso dá à empresa baseada em Omaha, no Nebraska, que Buffett preside, o maior número e a maior quantidade de baixas performances no ranking.

Mutuários da Berkshire ao Zurich Insurance Group AG (VTX: ZURN) agarraram um financiamento a longo prazo com taxas de juros recorde no primeiro trimestre, à medida que os rendimentos de títulos do governo alemão, a referência para empréstimos às empresas em euros, se dirigiam para o zero. Enquanto a ameaça do recuo da deflação e a melhoria da economia da zona euro têm visto os rendimentos a subir novamente, os títulos que foram emitidos na altura têm um desempenho inferior.

"Warren Buffett é um sujeito inteligente; se Warren Buffett está a vender, você provavelmente também deveria estar”, disse Ben Bennett, estrategista de crédito com sede em Londres na Legal & General Investment Management, que tem ativos de cerca de 760 mil milhões de dólares. "A Berkshire fez o seu negócio num momento absolutamente perfeito. Está tudo no timing."

A Berkshire, que é graduada Aa2 pela Moodys Investors Service e um AA equivalente na Standard & Poors, é a emissora mais valorizada entre os 40 piores desempenhos este ano.

Habilidades accionistas

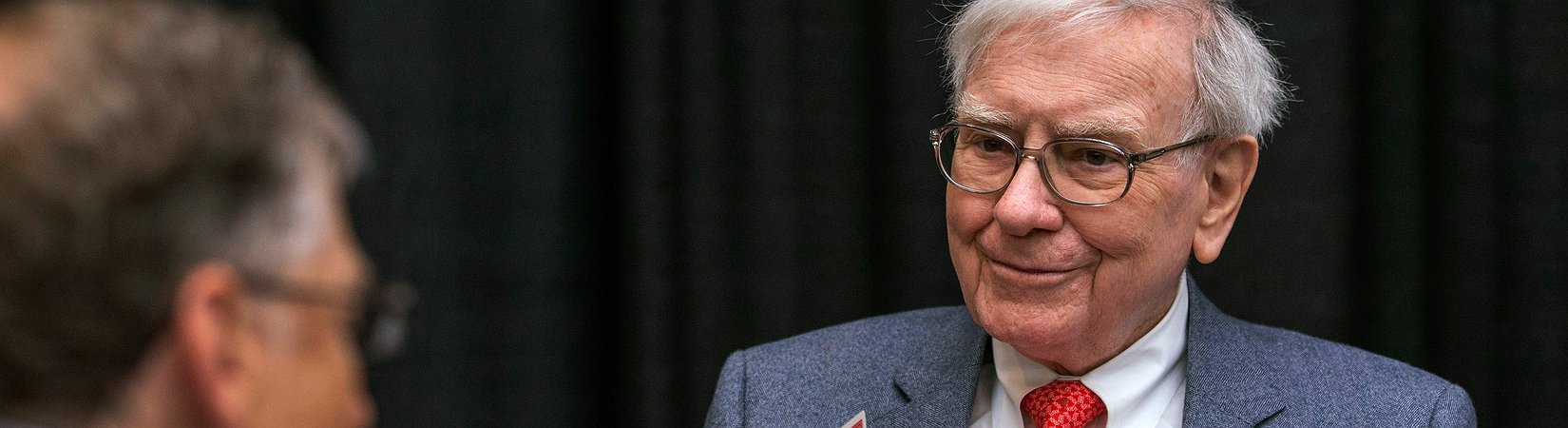

Apelidado de o Sábio de Omaha pelas suas habilidades de escolher ações, Buffett de 84 anos tem um património líquido de cerca de 69 mil milhões de dólares, de acordo com Índice de multimilionários da Bloomberg.

A maior parte da sua riqueza está na Berkshire, a fabricante têxtil que comprou em 1962 e que agora atua como holding de empresas, incluindo a sua participação na Coca-Cola Co. (NYSE: KO) e a seguradora automóvel Geico.

Os investidores que concordaram em emprestar mil milhões de euros à Berkshire até Março de 2035, a 1,625% de juros, têm visto o preço cotado dos títulos cair para 85,62 cêntimos do euro, de 99,61 cêntimos na altura da emissão, de acordo com dados compilados pela Bloomberg. A exigência de prémios de rendimento dos investidores para manter os títulos em vez de dívida pública alemã subiu para 121 pontos-base, de 86 pontos de base na emissão.

Os 1,25 mil milhões de euros da Berkshire de notas a 1,125% até Março de 2027 cairam 8,6 cêntimos para 90,16 cêntimos, e as notas com vencimento em Março de 2023 perderam 5,06 cêntimos, como mostram os dados da Bloomberg.

Notas corporativas

Os títulos de Buffett estão entre uma série de emissões que caíram com a liquidação da dívida pública estendida às notas corporativas. Títulos de longo vencimento, que são mais sensíveis a alterações nas taxas subjacentes, sofreram mais no caminho.

"Como a volatilidade voltou, há muito menos apetite para suportar a exposição mais longa", disse Tatjana Greil Castro, uma gerente de dinheiro com sede em Londres na Muzinich & Co. "A volatilidade dos títulos soberanos europeus tem gerado uma preocupação saudável sobre a longa duração."

Os declínios empurraram os rendimentos alemães de referência de 10 anos para o 1% na semana passada, de uma baixa recorde de 0,049% em Abril. O rendimento médio dos títulos com grau de investimento, que são sensíveis às taxas de dívida soberana, está no ponto mais alto em oito meses, 1,28% a partir dos mais baixos 0,85% de sempre, a 10 de Março, como mostram os índices do Bank of America Merrill Lynch.

As empresas norte-americanas este ano emitiram um recorde de 62,7 mil milhões de euros em títulos para beneficiar dos rendimentos baixos recorde na região.

A General Motors Co. (NYSE: GM), que tem a mais alta classificação da Fitch Ratings Moody e o menor grau de investimento no S&P, emitiu 650 milhões de euros de notas de 2018 em Fevereiro, em paridade para se obter 0,85% que estão agora cotados a 98,9 cêntimos para produzir 1,24%.

Da mesma forma, os rendimentos mais elevados nos EUA levaram os investidores europeus a considerar a compra do outro lado do Atlântico.

"Se as empresas americanas, como a Berkshire estão a imprimir acordos por aqui na Europa, então deveríamos realmente estar a comprar por lá", disse Luke Hickmore, um gerente de dinheiro com sede em Edimburgo na Aberdeen Asset Management Plc. "Afinal de contas eles não estão a fazer isso para nosso benefício, mas sim para o deles".