Projeto especial em colaboração com o Corretor Prime EXANTE

Índice Dow, índice MICEX, índice Nikkei - a maioria das pessoas viu esses termos nos meios de comunicação. Hoje, mesmo quem não sabe muito sobre a bolsa de valores, entende que estes índices refletem o estado de economias nacionais e mundiais. Em período de crise, diminuem e durante o desenvolvimento, aumentam. Mas, para quem negoceia nas bolsas, a dinâmica dos índices pode contar muito mais. Estudando-os é possível compreender como o clima económico mudou tanto em alguns países, bem como em áreas industriais. Pode-se comparar o estado financeiro das maiores corporações e do mercado em si, o que são coisas bem diferentes. Mas o mais importante é identificar em que segmentos de mercado os investimentos de hoje trarão mais lucro no futuro.

O que é um índice de bolsa de valores, como ele é composto e como se pode ganhar dinheiro com ele

Um índice de bolsa de valores é um indicador que reflete a situação corrente em algum setor de mercado; é contado com base nos dados de um determinado grupo de títulos - "cabaz de mercado".

Ao compor o índice, define-se, primeiramente, o conteúdo do cabaz. Os índices mais populares incluem as ações das maiores empresas (pela capitalização, volume comercial, lucro). Porém, podem ser levados em conta outros fatores (por exemplo, a liquidez das ações ou a sua representação numa determinada bolsa de valores). Também existem vários índice para grandes e pequenas empresas, para empresas de alguns setores etc.

Quando a lista é composta, conta-se o próprio índice. Há três métodos mais populares para a sua contagem.

- Price weight (peso do preço). O índice é proporcional à soma dos preços das ações das empresas que são incluídas nele. Quanto mais caras são ações da empresa, maior influência ela tem no índice. Por exemplo, se uma ação de uma empresa custa $1 e uma de outra — $10, então o estado financeiro da primeira empresa têm 10 vezes menos influência na mudança do índice. Este método é usado, na maioria das vezes, para os índices mais antigos como o Dow Jones Industrial Average e Nikkei 225. Hoje ele é considerado obsoleto, pois o preço das ações não necessariamente evidencia o sucesso da empresa.

- Market cap weight (peso da capitalização de mercado). O índice é proporcional à capitalização de mercado das empresas. Quanto maior a capitalização de uma empresa, mais influência ela tem sobre o índice. Hoje é um dos métodos mais utilizados. Ele é aplicado, por exemplo, para índices como o S&P 500, o NASDAQ Composite e o MICEX.

- Equal weight (peso igual). O índice é contado com uma fórmula complexa de modo que a contribuição de todas as empresas seja igual. Graças a um procedimento especial de manutenção de balanço mesmo no caso de as cotações de uma empresa subirem e de outra descerem. Esses índices começaram a ganhar popularidade há pouco tempo. Eles são essenciais para os investidores que procuram a diversificação máxima. Por exemplo, quando eles querem comprar muitas ações de empresas de diferente importância, mas investir em cada uma por $10.

Como investir em índices? Eles mesmos não são instrumentos que podem ser comprados na bolsa de valores. É apenas uma característica de estatística do mercado. No entanto, a ideia de negociar com índices é bastante interessante, porque eles refletem o estado médio financeiro de um grande número de empresas. Ás vezes os índices têm períodos de crescimento estável prolongado. Se reunir um portfólio de todas as ações de um índice famoso, pode receber o lucro de 10% por ano durante muitos anos. Este portfólio não corre o risco de falência de empresas separadas. É fisicamente difícil comprar todo o cabaz de índices (dezenas, centenas ou até mesmo milhares de ações). Mas hoje não é necessário. No final do século XX foram criados fundos especiais (Exchange Traded Funds, ETFs) que repetem a dinâmica de índices gerais de bolsa de valores. Esses fundos podem ser adquiridos como instrumentos de bolsa de valores. No mundo contemporâneo o comércio ligado com fundos é tão importante que os nomes de alguns ETFs são até mais conhecidos que os de índices correspondentes.

Índices americanos principais. Comprar e não fazer mais nada?

S&P 500 é o índice mais negociável hoje

O índice S&P 500 é o índice de bolsa de valores mais popular dos nossos tempos, e é da sua dinâmica e lucro que vamos falar detalhadamente. Ele foi contado pela primeira vez em 1957 pela empresa Standards & Poor’s. O seu cabaz incluia as 500 maiores empresas norte-americanas negociadas em várias bolsas de valores. As empresas no índice são ponderadas pela capitalização, por isso as maiores delas são as mais importantes. Porém o número total é grande que baste para representar todo o mercado dos EUA: o índice cobre 75% da capitalização sumária de todas as companhias norte-americanas.

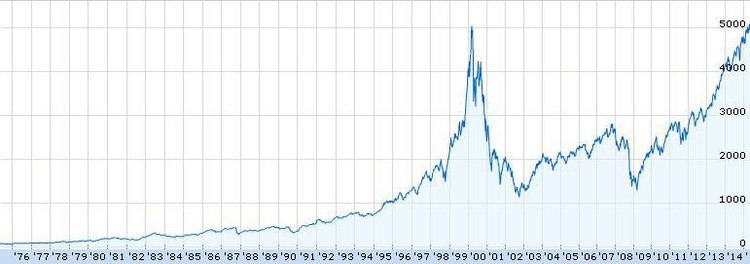

Durante 40 anos, o gráfico do S&P 500 mostra um crescimento estável, especialmente nos anos 1980-1990. Os anos 2000 foram marcadas por duas crises. A primeira foi o estouro da bolha da internet e a segunda é a de 2008. Já a paritir de 2010 o índice reestabeleceu as suas posições e começou a crescer bem de novo. Em 30 anos, desde 1985, o índice cresceu 12 vezes.

Para ganhar dinheiro com o índice S&P 500 é preciso ou comprar todas as suas 500 ações (o que não parece fácil) ou investir num dos seus fundos que seguem a sua dinâmica. O fundo mais conhecido desses é o SPDR S&P 500 (SPY). As cotações deste fundo mudam com o tempo, bem como o próprio índice S&P 500. Além disso, cofundadores do fundo recebem dividendos do mesmo tamanho que as pessoas que possuem ações separadas.

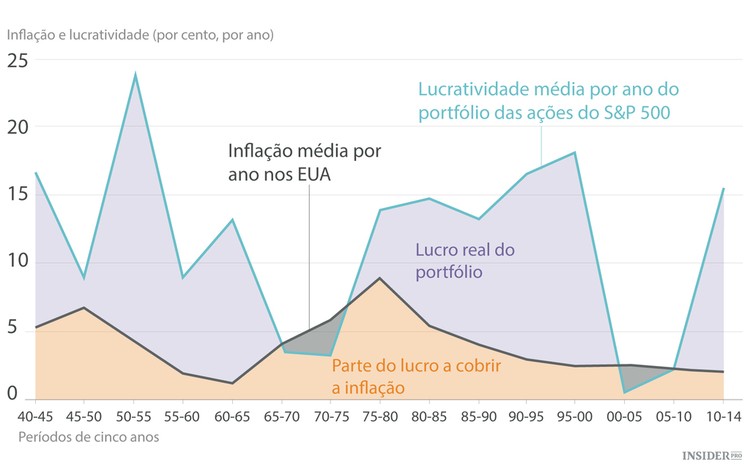

Vamos avaliar mais detalhadamente que lucro podemos obter se adquirirmos um portfólio de todas as ações do S&P 500 ou do fundo ETF (por exemplo, SPY) que o segue. No gráfico abaixo é mostrado um lucro médio por ano do portfólio, e a sua comparação com a inflação dos Estados Unidos.

Na maioria das vezes, o portfólio dava aos seus proprietários um lucro que ultrapassava a inflação em 5-15%. Em raros períodos de crise este lucro caía abaixo da inflação no máximo em 2%. É uma rentabilidade ótima — um pouco mais alta que o aluguer de um valor imobiliário de investimentos e significativamente mais alta que a rentabilidade média dos depósitos de banco. Isso é um lucro completamente passivo, quando o investidor compra um portfólio, recebe dividendos (você também pode reinvesti-los) e vende apenas quando quer obter dinheiro.

O Dow Jones Industrial Average: o índice mais famoso de todos os tempos

Embora hoje o índice Dow Jones Industrial Average (chamado abaixo: Dow 30) já não seja tão popular entre os traders, ele mantém-se como o índice de bolsa de valores mais famoso na história. É um dos índices mais antigos. Foi contado pela primeira vez em 1896 por Charles Dow, redator do jornal Wall Street, e Edward Jones, analítico de estatística.

Inicialmente o índice incluia as 12 maiores empresas industriais dos EUA. Hoje a palavra “Industrial” permanece no nome do índice apenas pelas razões de tradição. O número das empresas aumentou para 30, e todas são empresas de capital aberto norte-americanas - não só industriais, mas também financeiras. Do índice original permanece apenas a General Electric (NYSE: GE). Também são incluídas a Boeing (NYSE: BA), a Coca-Cola (NYSE: KO), a IBM (NYSE: IBM), a Apple (NASDAQ: AAPL), Visa (NYSE: V), McDonald's (NYSE: MCD), entre outras. A palavra “average” no nome do índice reflete o método da sua contagem: ele é proporcional ao preço médio das ações incluídas nele (ou seja, price weight).

O problema principal deste índice é uma diversificação fraca. Muitos dos traders modernos acham-no demasiado luxuoso. As empresas incluídas nele são supergigantes. Muitos delas são extremamente ligadas ao governo e muitas vezes comportam-se como monopólios. No total, há 30 companhias no índice, mas na realidade ele depende de 10 ou 15 - aquelas cujas ações são mais caras.

Porém, o “luxo” e o preço das ações que não corresponde plenamente aos preços de mercado, têm os seus benefícios. As suas empresas não são apenas participantes do mercado, são os símbolos dos EUA. Deixá-los vivos é um assunto de prestígio do estado. Por isso a falência de, até mesmo, uma companhia é pouco provável. Apesar da diversificação fraca, o Dow 30 é muito seguro.

O gráfico mostra a dinâmica do Dow 30 durante 40 anos. Ela lembra a dinâmica do S&P 500, mas têm os seus traços diferentes. Por exemplo, o Dow 30 sofreu um pouco menos durante a descida de 2001-2002. Quanto à crise de 2008, ambos os índices reagiram a ele de um modo mais ou menos parecido e hoje ultrapassaram os números da época pré-crise. Em 30 anos desde 1985 o índice cresceu até mais que o S&P 500: 15 vezes. Isso corresponde ao lucro médio ponderado de 10%.

Para lucrar com o índice Dow 30, é necessário comprar um dos ETF que seguem a sua dinâmica. O mais popular deles é o SPDR Dow Jones Industrial Average (nome curto e ticker de bolsa de valores: DIA).

O NASDAQ Composite: mais de 3 mil empresas modernas ambiciosas

O índice NASDAQ Composite foi fundado em 1971. Ele é ainda mais largo que o S&P 500: são incluídas nele todas as ações que são negociadas na bolsa NASDAQ (mais de 3 mil empresas). As empresas neste índice são ponderadas pela capitalização de mercado.

Apesar do grande número de empresas, o índice NASDAQ Composite é menos representativo que o S&P 500. Acontece que todas as suas ações são limitadas a uma única bolsa - NASDAQ. Na sua maioria são as jovens empresas de inovações. O índice é bom para os investidores que entendem de particularidades do mercado de empresas de alta tecnologia que estão a crescer rapidamente.

Como pode-se ver no gráfico, a dinâmica do NASDAQ Composite diferencia-se muito da dinâmica do S&P 500 e Dow 30. É especialmente notável através da bolha da internet dos anos 1999-2000: pois foi na bolsa NASDAQ onde foram negociadas as empresas culpadas na crise - Amazon (NASDAQ: AMZN), Pets (NASDAQ: PETS), Cisco (NASDAQ: CSCO), eBay (NASDAQ: EBAY), entre outros. Mas apesar desta bolha, em 30 anos desde 1985 o índice cresceu quase 15 vezes, assim como o Dow 30 (10% por ano). E os investidores que repararam na bolha e em 2000 venderam as suas ações, tinham uma única chance em 10 anos (dos anos 1990 até os 2000) de enriquecer 10 vezes (aproximadamente 26% por ano).

Para ganhar com o índice NASDAQ Composite, o melhor é comprar o tão popular ETF Fidelity NASDAQ Composite (ONEQ).

Russel 3000: quase todo o mercado norte-americano num lugar só

O Russell 3000 é o mais jovem de todos os principais índices norte-americanos. Ele foi criado em 1984. O Russel 3000 inclui três mil companhias - quase o mesmo que o NASDAQ Composite. Mas diferentemente do NASDAQ Composite, ele não se limita a uma bolsa. O Russell 3000 inclui os participantes da NYSE, NASDAQ e até do mercado fora da bolsa. As empresas nele são ponderadas por capitalização. Em soma, o índice cobre 98% de todo o mercado norte-americano, e por isso é o mais representativo de todos os supracitados.

O índice Russell 3000 é composto de dois subíndices: Russell 1000 e Russell 2000. O Russell 1000 inclui as mil maiores empresas americanas e no geral lembra o S&P 500. O Russell 2000 inclui outras dois mil do Russell 3000 - ou seja, as companhias com uma capitalização relativamente pequena (por volta de mil milhões de dólares e menos).

O gráfico mostra a dinâmica do Russell 3000 a partir do ano 2000. De outros principais índices norte-americanos ela é mais parecida com a dinâmica do S&P 500, o que é fácil de explicar: ambos os índices são bem representativos. Embora o Russell 3000 inclua seis vezes mais empresas que o S&P 500, a sua cobertura de mercado é bastante semelhante (98% e 75% correspondente). Como nos dois índices é usada a ponderação por capitalização, a maior parte de contribuição é dada pelas mesmas grandes companhias.

Para lucrar com o índice Russell 3000, é melhor comprar o tão popular ETF iShares Russell 3000 (IWV).

Índices nacionais de outros países

Embora os índices norte-americanos sejam mais conhecidos, muitos outros países de alto e médio desenvolvimento também têm os seus índices de bolsa de valores. Vamos mencionar alguns deles.

Japão: Nikkei 225

Esse é um índice relativamente antigo, criado em 1950. Ele inclui as 225 ações mais populares da bolsa de valores de Tóquio - por exemplo, tais empresas como Yamaha (TYO: 7951), Nikon (TYO: 7731), Toyota (TYO: 7203), Mazda (TYO: 7261), Mitsubishi (TYO: 8058), Ricoh (TYO: 7752), Sony (TYO: 6758), Sharp (TYO: 6753). As ações no índice são ponderadas por preço.

A história do índice é bastante dramática. Ao longo de décadas desde a sua fundação ele cresceu surpreendentemente. Mas com o tempo os subidas na bolsa deixaram de corresponder à realidade do crescimento económico e tornou-se puramente especulativo. Diferentemente de muitas outras bolhas na história da economia mundial que simplesmente rebentam (falindo uns participantes e enriquecendo outros), a bolha financeira do Japão exerceu uma influência muito negativa em todo o país. O seu estouro começou em 1990 e foi lento e doloroso. Os anos 90 no Japão são conhecidos como a “década perdida”. A queda desacelerou apenas nos anos 2000, mas isso não trouxe à economia um novo crescimento estável.

O gráfico apresenta a dinâmica do Nikkei 225 desde 1999. Nesse período já não há uma clara tendência negativa, mas a situação financeira geral do Japão continua instável. As quedas e as subidas no gráfico do Nikkei 225 coincidem com as quedas e as subidas nos gráficos dos índices norte-americanos, sendo que no Japão as quedas são mais prolongadas. Hoje, após a crise de 2008, a economia do Japão já se reestabeleceu e está em relativamente bom estado. A questão é se essa tendência positiva perdurará no longo prazo.

É possível investir no Nikkei 225 através da aquisição de um dos ETF que seguem a sua dinâmica. Por exemplo, MAXIS Nikkei 225 ou iShares Nikkei 225.

Reino Unido: FTSE 100

Apesar do Reino Unido ter muitos séculos de história financeira, o seu principal índice de bolsa de valores Financial Times Stock Exchange Index (FTSE 100) foi fundado há relativamente pouco tempo — em 1984. O seu cabaz inclui as cem empresas que são negociadas na Bolsa de Valores de Londres (LSE) e que têm a maior capitalização, por exemplo: Rolls-Royce (LSE: RR), Royal Dutch Shell (LSE: RDSA), Tesco (LSE: TSCO), Vodafone (LSE: VOD), Inmarsat (LSE: ISAT), Imperial Tobacco (LSE: IMT). A capitalização conjunta destas cem empresas compõe 80% da capitalização de todas as empresas da bolsa.

Assim como os índices norte-americanos, o índice FTSE 100 apresentou um crescimento estável até 199. Posteriormente, passou por um período de queda entre 2002-2003 e 2008-2009. Hoje o índice restabeleceu as posições pré-crise, mas, diferentemente do Dow 30 e S&P 500, não as ultrapassou. O crescimento geral do índce em 30 anos desde 1985 (apenas seis vezes) impressiona muito menos que o crescimento dos índices norte-americanos. Mas se olharmos para o período pós-crise a partir de 2009, podemos afirmar que a situação é mais otimista: um crescimento duplo em seis anos (11% ao ano).

Para lucrar com a dinâmica do índice FTSE 100, é mais conveniente comprar o popular ETF chamado Recon Capital FTSE 100.

China: SSE Composite

Este índice inclui todas as empresas que são negociadas na Bolsa de Valores de Xangai (SSE, SHA). Hoje o seu número está na ordem de 1500.

O índice está a atuar desde 1990 e diferencia-se pelo comportamento bastante imprevisível. No início o índice recebeu 100 pontos de base, mas até 1992 cresceu em 16 vezes, atingindo 1600 pontos. Os anos 90 foram um período volátil para o SSE Composite. Porém, um novo recorde impressionante foi estabelecido em 2001: 2200 pontos.

O gráfico apresenta a dinâmica do SSE Composite a partir de 1990. Diferencia-se significativamente do movimento da maioria dos outros índices. Se a maioria dos índices ocidentais depois da queda de 2001-2002 começaram a crescer rapidamente, o índice SSE Composite, por sua vez, estava a cair até 2005, e depois cresceu seis vezes em dois anos (até 6000 pontos). Esta bolha de Xangai estourou imediatamente, e de 2009 até 2013 o índice balanceou entre 2000 e 3000. A partir do final de 2014 o SSE Composite novamente entrou na fase de volatilidade extrema. Apenas em seis meses cresceu 2,5 vezes, e agora passou a cair bruscamente. Os peritos consideram que hoje a bolsa de Xangai está cheia de ações sobreavaliadas e que aquilo que se está a passar no momento é mais uma bolha.

É possivel investir no índice SSE Composite através da aquisição do ETF SSE Composite de Xangai. Também vale a pena destacar mais um ETF que segue este índice com uma precisão menos boa, mas que é mais popular no Ocidente: o Morgan Stanley China.

Índices internacionais

Por razões técnicas, é mais fácil identificar o valor dos índices que são compostos por ações de uma ou várias bolsas de um país. No entanto, na época de globalização, não é suficiente para os investidores. Eles precisam não só de índices nacionais, mas também internacionais, em que competem os índices de diferentes países. Tais índices começaram a surgir nas últimas décadas. Infelizmente, devido à tradição, permanecem menos famosos do que índices nacionais. Aliás, o método pelo qual são compostos às vezes desperta dúvidas. Mas para ter uma noção mais completa, vamos mencionar alguns deles.

Global Dow

Este índice está a atuar desde 2000. O seu cabaz inclui as 150 empresas mundiais selecionadas como as “melhores”. Os critérios da inclusão no índice não são bem definidos: são levados em conta o tamanho real das empresas, mas também o seu “potencial”. Nesse índice todos têm o peso igual (equal weight). Nele são incluídas as 30 empresas do índice Dow 30 e também não-americanas, tais como China Mobile (HKG: 0941), Deutsche Bank (XETRA: DBK), Gazprom (MCX: GAZP), Panasonic (OTCMKTS: PCRFY), Siemens (XETRA: SIE).

Como mostra o gráfico, a dinâmica do Global Dow é parecida com a de outros principais índices ocidentais: a queda em 2001-2002, o crescimento em 2003-2007, a queda em 2008, o restabelecimento a partir de 2009. Mas a bolha da internet influenciou nesse índice muito menos que no Dow 30. Para compensar, depois de 2009, o restabelecimento foi mais lento que o dos índices norte-americanos, o que lembra a situação britânica. Já que o índice começou a ser contado nos anos 2000 de crise, é difícil avaliar a sua lucratividade de muitos anos. O crescimento geral durante todo o período de existência ainda é modesto - em 2,5 vezes em 15 anos (6% ao ano). Porém, há razões para achar que os próximos anos serão bons para o índice.

É possível investir no Global Dow a partir da aquisição do seu fundo SPDR Global Dow.

S&P 1200

Como podem adivinhar pelo nome, é um análogo do S&P 500. Ele inclui 1200 das maiores empresas dos 31 países e está a atuar desde 1997. Todas são ponderadas por capitalização.

Infelizmente, o método de criação desse índice permite achá-lo global apenas por parte. O S&P 1200 é apenas uma coleção de vários índices regionais:

- S&P 500 (EUA)

- S&P/TSX 60 (Canadá)

- S&P Latin America 40 (México, Brasil, Peru, Chile, Colômbia)

- S&P/TOPIX 150 (Japão)

- S&P Asia 50 (Hong Kong, Coréia, Singapura, Taiwan)

- S&P/ASX 50 (Austrália)

- S&P Europe 350 (zona euro, Suíça, Suécia, Noruega, Reino Unido)

Uma série de regiões (África, Médio Oriente) são simplesmente excluídas do índice. Outras regiões são incluídas segundo quotas: 350 empresas da Europa, 150 do Japão, 50 do resto da Ásia etc. Essas quotas não dependem do número real de grandes empresas nesses países e não visam o critério de mercado de “exclusão”. Por exemplo, se a centésima empresa pelo tamanho da Ásia sudeste tornar-se igual à quadringentésima empresa dos EUA, o índice incluirá apenas a norte-americana, pois eles têm uma quota maior. Mas apesar dessas igualdades, o índice S&P 1200 cobre 70% da capitalização das empresas mundiais, e nesse sentido ainda é global e relativamente representativo.

Nas principais fontes de informação de internet sobre esse índice há apenas informações do ano 2011, por isso é difícil dizer como foi o seu comportamente até mesmo durante a crise de 2008. A única coisa que está clara é que agora o seu crescimento é estável. Nos últimos três anos atingiu 50%, ou seja, cerca de 14% por ano.

Normalmente, para investir no índice S&P 1200, as pessoas adquirem todos os 10 fundos do grupo iShares Global NYSE Arce que seguem alguns dos seus setores (finanças, saúde, energia, tecnologias etc.): IXJ, IXC, IXN, KXI, IXP, IXG, MXI, EXI, JXI, RXI.

MSCI Emerging Markets

Se o índice S&P 1200 tem a discriminação a favor dos países ocidentais, o MSCI Emerging Markets, por sua vez, é criado com base no princípio contrário: ele é dedicado exclusivamente aos mercados em desenvolvimento. O índice está a atuar desde 1988. O número de empresas no seu cabaz é instável. Hoje são 833 de 23 países - os membros dos BRICS (Brasil, Rússia, Índia, China, África do Sul), Coréia do Sul, Taiwan, República Checa, Turquia e alguns outros. Apesar da presença no índice de tais potências como China, ele cobre uma parte do mercado mundial relativamente pequena - 13% da capitalização sumária das empresas. Mas cada país incluído é bastante representado: o índice abrange por volta de 80% da capitalização de mercado de cada um deles.

À primeira vista, o gráfico do MSCI Emerging Markets é parecido com o do Global Dow. Porém, o MSCI Emerging Markets tornou-se mais rápido em 2003-2007. Tanto na Rússia, como em muitos outros países do índice, esse foi um “período de ouro” de um crescimento económico muito ativo. Nesses cinco anos o MSCI Emerging Markets cresceu cinco vezes, enquanto o Global Dow - apenas 3,5 vezes.

Em compensação, ambos os índices cairam de forma mais ou menos igual durante a crise de 2008, mas saíram dele de modos diferentes. O MSCI Emerging Markets restabeleceu as posições pré-crise quase ao mesmo ritmo que os índices norte-americanos, mas depois manteve o nível de 400 pontos por muito tempo. O Global Dow continuou “no buraco” em 2009-2011, mas depois começou a crescer de uma maneira estável. Afinal de contas, desde 2008 e até hoje o índice MSCI Emerging Markets tem uma lucratividade negativa, e não se sabe quando esta tendência vai mudar.

É possível investir no índice MSCI Emerging Markets através da aquisição do ETF iShares MSCI Emerging Markets (EEM).

A revisão foi composta pela empresa corretora Exanteque dá aos investidores o acesso direto às principais bolsas de valores mundiais.

Tente negociar ações com a Exante. Para testar a plataforma comercial, abra uma conta-demo grátis e use-a sem riscos e compromissos. Na conta-demo estão disponíveis mil milhões de dólares. Diferentemente de muitas outras empresas, a Exante não limita o período de vigência da conta-demo.