Saiba como dispor os seus investimentos de modo a conseguir aproveitar oportunidades inesperadas.

Warren Buffett mantém um investimento "war chest" (reservas postas de parte por uma empresa para tirar partido de uma oportunidade inesperada). Nós sugerimos o que vender para criar o seu próprio war chest. E destacamos os investimentos baratos para comprar.

Os investidores poderão brevemente ir à caça das pechinchas. Ativos subvalorizados têm sido escassos nos recentes anos, desde que ações, obrigações e imobiliário têm vindo a aumentar profundamente, em parte devido ao dinheiro fácil. Um possível aumento das taxas de juros – ainda não falado nos Estados Unidos esta semana, mas esperado para breve – pode virar ao contrário esta tendência.

Um war chest é útil nessas alturas. O investidor bilionário Warren Buffett contruiu uma pilha de dinheiro nos recentes anos, com a sua empresa Berkshire Hathaway ao ter um war chest recorde de $67 mil milhões, antes da sua aquisição do grupo industrial americano Precision Castparts no valor de $37 mil milhões no mês passado.

Vamos olhar para as principais classes de ativos que o podem ajudar a decidir a que posição se deve agarrar, qual consideraria vender para gerar dinheiro e qual deveria pensar em comprar se, e quando, os preços caírem.

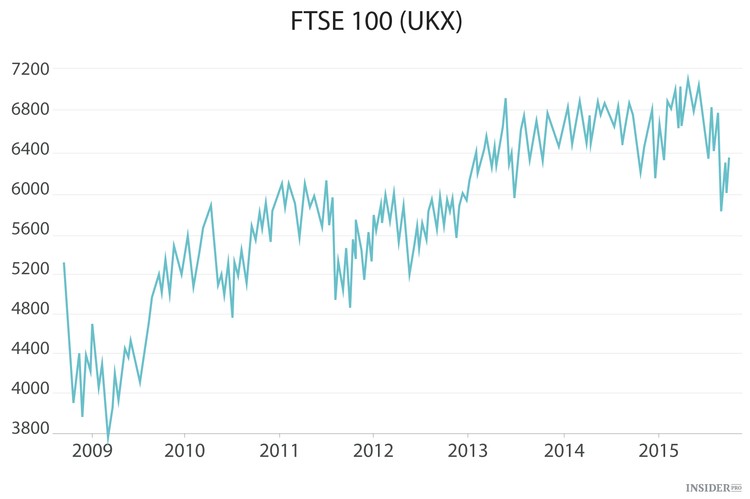

Reino Unido

Desde Março de 2009, que marcou a depressão da crise financeira, o índice FTSE 100 voltou 62%.

Mas as ações ainda não parecem muito caras, com o índice de negociação do p/l (rácio preço/lucro) a 17,7. Isto é ligeiramente mais alto que a média de 16,4 desde 1992, de acordo com A. J. Bell, o corretor.

Na medida de Cape – “ajustes cíclicos” do p/l – o mercado de Londres parece barato, ao pontuar 13,8 contra 19,6 na média a longo prazo. Esta medida usa lucros no espaço de 10 anos.

O petróleo em baixo desempenho e as ações do setor mineiro parecem incrivelmente baratos em teoria, mas se os preços das matérias-primas continuarem em baixa então a avaliação pode ser enganadora.

As marcas de consumidor como a Unilever e a Diageo estão no lado caro da balança.

Veredito: mantenha a posição

Estados Unidos

O mercado de ações americano tem uma avaliação mais cara. O p/l é de 19,8 contra uma média a longo prazo de 16,4. O Cape é 24, ligeiramente abaixo da sua média desde de 1992 de 24,7.

O índice S&P 500 disparou para os 169% desde Março de 2009 e os analistas agora estão pessimistas. A Research Affiliates, uma empresa que se especializa em prever o futuro das ações, prevê lucros depois da inflação de apenas 0,8% por ano durante a próxima década. Também na mesa está um aumento das taxas de juro, um evento que historicamente assustou o mercado de ações.

Ben Willis, gestor de riqueza na Whitechurch Securities, tem “retirado dinheiro da mesa”. “As avaliações parecem forçadas em muitas áreas e tenho receio que o crescimento dos ganhos seja desapontante,” disse Ben. “Há simplesmente outros mercados de ações mais baratos.”

Veredito: reduza para gerar dinheiro

Europa

A Europa era no início do ano o sítio preferido para investir, quando um programa de estimulo começou numa tentativa de relançar a lenta economia do continente. Os mercados de ações normalmente beneficiam com isto.

Isto aconteceu no início, mas desde 10 de Março, quando a facilitação quantitativa (FQ) começou, o Euro Stoxx 50, um índice de referência para ações europeias, caiu perto de 9%.

O continente parece barato na medida de Cape, com uma pontuação de 13,1 contra uma média a longo prazo de 21,1. A Grécia e Portugal são particularmente baratos.

Veredito: mantenha e prepare-se para comprar

Japão

A impulso da FQ fez maravilhas no Japão. O Nikkei 225, duplicou nos últimos 5 anos, mas as ações ainda estão a ser negociadas com grandes descontos, apesar de se poder dizer que o Japão teve longos períodos de sobrevalorização devido à lenta deflação de uma bolha no mercado de ações nos anos 80 e 90.

Na medida de p/l o mercado de ações japonês tem uma pontuação de 15,3 contra 34,8 enquanto a Cape é de 25,4 contra 44,4.

Veredito: mantenha

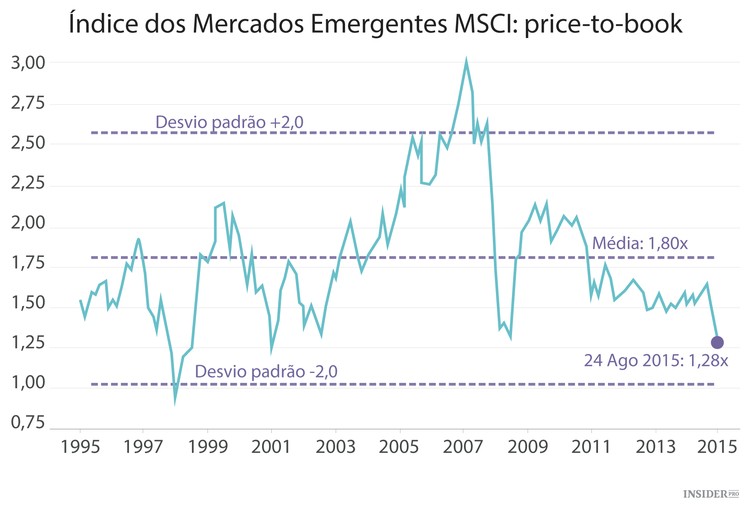

Mercados emergentes

Tem sido um período tórrido para os investidores dos mercados emergentes. O fundo médio caiu 12% em cinco anos e 10% em três.

Os principais catalisadores têm sido as grandes quedas nos preços das matérias-primas e o abrandamento da economia chinesa.

Como resultado as ações parecem extremamente baratas. A Gestão de Ativos do J. P. Morgan diz que agora é dos melhores períodos, em décadas, para comprar de acordo com a medida book value - os ativos de uma empresa menos as dívidas.

O índice dos mercados emergentes MSCI negoceia atualmente num rácio price-to-book (relação entre cotação e Valor Contabilístico ou Book Value ou Situação Líquida por ação) de 1,3, ou seja, que os mercados emergentes têm sido baratos apenas em 3% do período desde 1989.

A China agora é barata enquanto a Rússia há muito que tem uma avaliação baixa e não há sinais que isso vá mudar. O Brasil, com provavelmente melhores perspetivas de crescimento, tem visto recentemente uma enorme liquidação e tornou-se incrivelmente barato.

A melhor oportunidade de compra poderá vir quando a América aumentar as taxas de juro. Os investidores entram em pânico e vendem porque taxas mais altas tornam a dívida dos mercados emergentes mais dispendiosas.

Veredito: mantenha e prepare-se para comprar mais

Ouro

O ouro negocia acima dos $1.100, bem abaixo do seu pique acima dos $1.900 há quatro anos atrás.

No passado, o precioso metal, provou o seu valor como uma reserva de valor quando a inflação tomou o comando. Mas durante as recentes derrotas dos mercados de ações, o ouro tem sido volátil e feito pouco para reduzir o risco geral do portfólio.

Stephen Jones, chefe de investimento na Kames Capital, um gestor de fundos, disse: “Com a inflação a zeros não há nenhum tipo de investimento para o ouro.”

Veredito: venda para gerar dinheiro