Onde é que os investidores deveriam ter apostado o seu dinheiro neste ano e quais serão as áreas de crescimento em 2016.

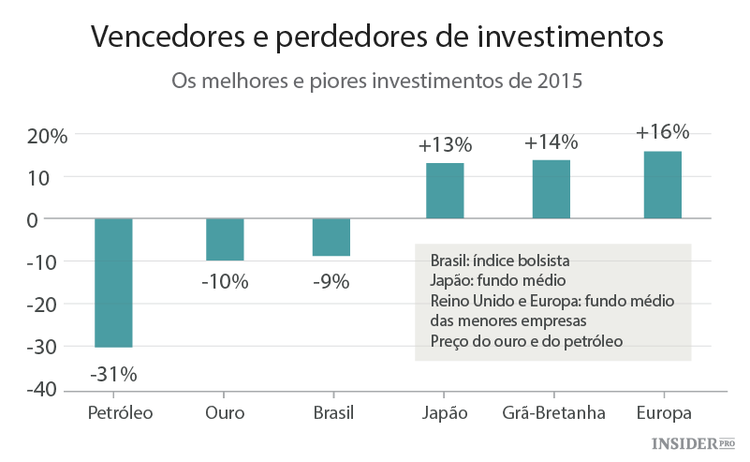

Os investidores que compraram fundos de mercados de ações que incidam sobre o Japão e Europa obtiveram bons retornos este ano. Aqueles que apoiaram fundos de nicho, que dependem do preço do ouro sólido, ou apostaram nas fortunas da América Latina terão sofrido as piores perdas.

A apenas algumas semanas do fim do ano examinámos alguns dos investimentos que tiveram ou não tiveram um bom desempenho em 2015 – e reunimos dicas para o próximo ano, com o apoio de dois reconhecidos especialistas.

Os vencedores

1. Japão

O mercado de ações do Japão tem vindo a subir desde o início de 2013 e 2015 foi outro bom ano, produzindo um retorno de 11%. A maioria dos principais mercados, ao contrário, tem-se esforçado para obter lucro.

As ações do país têm sido apoiadas por reformas ambiciosas, introduzidas pelo governo do Japão, que visam estimular o crescimento após décadas de estagnação.

Tem sido exercida pressão nas empresas japonesas para se tornarem mais amistosas dos acionistas – pagando dividendos, por exemplo. Os cidadãos, por sua vez, estão a ser encorajados a investir em vez de deixarem as suas poupanças em dinheiro.

Outros planos, como incentivar os fundos de pensão japoneses a colocarem mais do seu dinheiro nos mercados de ações, estão também em calha.

Os fundos japoneses com melhor desempenho foram o Legg Mason Japan Equity – até 43% de acordo com FE Trusnet, analista. Com a medalha de prata ficou Lindsell Train Japanese Equity, com um retorno de 28%, seguido por Baillie Gifford Japanese Smaller Companies, até 24%.

2. Europa

No início de 2015, quando o Telegraph Money pediu a respeitados especialistas de fundos para nomearem a sua única escolha de fundo do ano, houve uma região que se destacou – a Europa.

Foi descrita como a definitiva aposta contra a multidão pois esperava-se que a Europa embarcasse num programa de Flexibilização Quantitativa para impulsionar a economia. Estas medidas de estímulo encontram-se em vigor há anos no Japão – logo o preço tem subido por lá. A teoria era que a Europa seria a próxima, em linha, a beneficiar. Não é o que tem acontecido, com a média dos fundos que compram ações europeias até 8% até à data.

Os retornos têm sido azedados pela crise da dívida na Grécia, que surgiu no verão, bem como pela ansiedade face à desaceleração da China.

Mas alguns fundos impressionaram. O Man GLG Continental European Growth lidera o bloco, até 27%. As suas duas principais apostas são a Ryanair, companhia área, e a Pandora, fabricante de joias italiana.

O Standard Life Investments European Smaller Companies fica em segundo lugar, até 26%, juntamente com o JP Morgan Europe Smaller Companies.

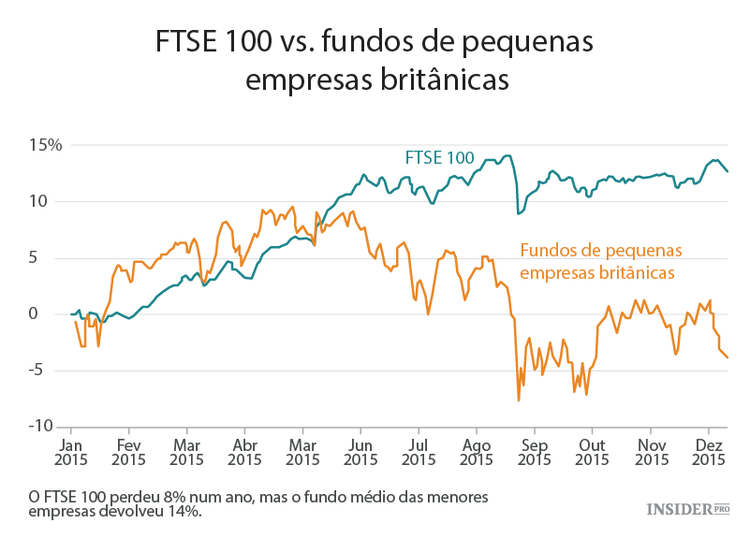

3. As pequenas empresas britânicas

Como o falecido Jim Slater, investidor de renome e especialista do Telegraph, disse em tempos: “Os elefantes não galopam.” O seu ponto foi provado este ano – as grandes empresas esforçam-se para ganhar em valor enquanto as pequenas empresas conseguem crescer mais depressa.

Em 2015 as grandes e globalizadas empresas do Reino Unido têm lutado com os efeitos da desaceleração nos países em desenvolvimento, como a China. As pequenas empresas, por outro lado, têm beneficiado de uma recuperação em curso, em casa.

O melhor desempenho dos principais fundos: Standard Life Investments UK Smaller Companies, gerido por Harry Nimmo, que cresceu 26,7% em 2015.

Georgina Hamilton coadministra outro fundo de alto desempenho – Miton UK Value Opportunities – que tem contribuído para o aumento do dinheiro dos investidores em 21% ao procurar ações baratas que também passam por vários testes de solidez financeira.

Avançou: “Aplicamos verificações de segurança às empresas antes de investirmos e isso levou-nos a evitar muitas das empresas em mega-capitalização.”

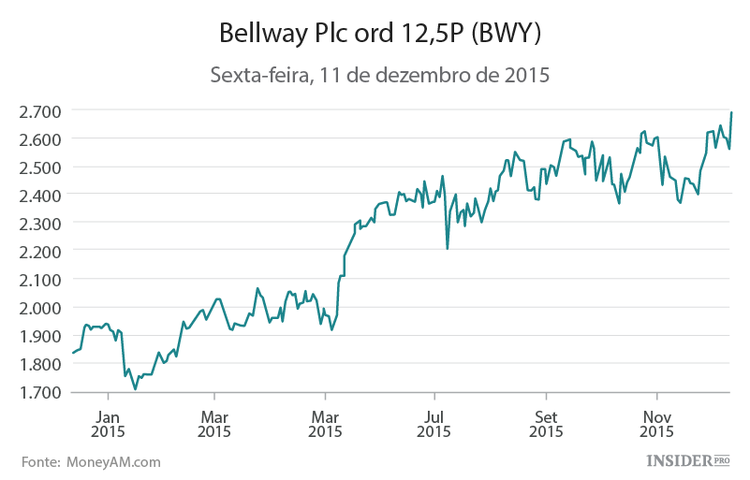

Para 2016 afirmou que as construtoras como a Bellway e Barratt Developments permanecem uma boa aposta.

Três grandes perdedores

Na zona de relegação encontram-se fundos especializados em três áreas – petróleo, minas e Brasil.

O MFM Júnior Oils teve o pior desempenho em mais de 2.000 fundos, com uma queda de 41% até agora, em 2015. Outros fundos também enfrentaram grandes perdas: Artemis Global Energy e Schroder Global Energy – ambas de 24%.

Os fundos que investem em ouro e outros metais preciosos também têm passado por tempos difíceis. A BlackRock World Mining caiu 38%.

Ambos os tipos de fundos especializados sofreram naturalmente pois o seu desempenho está intimamente ligado ao preço do petróleo e do ouro.

Desde junho de 2013 o preço do petróleo caiu de 116 dólares norte-americanos para cerca de 40 dólares o barril, por dia. O preço do ouro caiu 10% só este ano – para menos de 1.100 dólares. Há quatro anos atrás era negociado por cerca de 1.800 dólares.

Os fundos brasileiros também tiveram um ano para esquecer. O HSBC GIF Brazil Equity perdeu 37%, seguido pelo JPM Brazil Equity, com uma queda de 35%.

É importante ter em mente que o estreito foco destes fundos significa que os mesmos apresentam riscos mais elevados – sendo essa a razão pela qual os consultores financeiros salientam que deverão apenas ser uma parte de um portfólio mais amplo.

Então e 2016?

Para descobrir onde é que os investidores podem ter ganhos em 2016 falámos com um investidor que fez as opções certas este ano.

Talib Skeikh faz parte de uma equipa que gere os múltiplos ativos macro da JP Morgan. Toma decisões ousadas quanto aos melhores mercados, países e ativos a comprar – e recebeu 9,6% até agora, este ano, o segundo melhor retorno de qualquer fundo de ativos misto.

A sua maior aposta passou por recuar face aos mercados emergentes, o que se mostrou benéfico quando o mercado de ações chinês desacelerou este verão. “Sabíamos que a China estava a ficar mais fraca e ficámos surpreendidos com o facto de tanta gente estar surpresa com a queda dos mercados em agosto.” – Afirmou.

Sheikh diz ver “muito pouca hipótese” de fortes retornos dos mercados emergentes em 2016. Em vez disso, avançou que as grandes empresas nos EUA e Europa irão ter um bom desempenho – particularmente as empresas financeiras que estão a retomar a força.

Os investidores comuns podem agora recorrer a fundos baratos para obter uma fatia dos mercados estrangeiros. Fundos da Legal & General e da BlackRock “seguem” as ações dos EUA e Europa por uma taxa de cerca de 0,1%.

A longo prazo

As quedas nos mercados de ações deste ano não alteram o cenário de longo prazo para as mesmas. O Barclays Equity Gilt Study sugere que no intervalo de tempo entre 10 e 50 anos as ações tornam-se muito mais lucrativas do que reservas de dinheiro, investimenos em metais preciosos ou obrigações de empresas.

É também verdade que algumas regiões em maior dificuldade agora oferecem potenciais ganhos estelares a longo prazo. Os mercados emergentes sofreram com um tórrido 2015 – apenas um fundo de um mercado emergente, junto da Investment Association, registou ganhos ao longo do último ano.

Isso, no entanto, tornou esses mercados muito mais baratos. Países como o Brasil, África do Sul e Turquia irão graduar-se para se tornarem mercados líderes enquanto se espera que pequenas economias como a Malásia, Filipinas e Quénia venham a liderar o próximo grupo a desenvolver-se.

Isso não significa que a viagem não venha a ser irregular – muitos acreditam que as atuais quedas dos mercados emergentes ainda têm muito por onde ir.

Alguns investidores profissionais utilizam uma medida chamada “o preço ciclicamente ajustado à proporção de ganhos” – “Cape” na sigla inglesa – para perceber se um mercado é uma boa aposta tendo por base a história.

Por esta medida os EUA, a maior e mais constante economia, parecem caros. As ações americanas têm uma atual proporção de 25,1, acima da sua média pós-1992 de 24,7, o que significa que um forte desempenho contínuo poderá ser difícil de alcançar.

Tem-se verificado uma explosão recente de investidores DIY – Do It Yourself ou "faça você mesmo" – que decidiram tomar conta das suas próprias reformas.

Esta abordagem envolve abdicar de conselhos, selecionar os próprios fundos de investimento através de uma corretora DIY ou loja de fundos e manter um olho sobre a carteira de fundos. Aqueles que enveredam por este caminho, em vez de recorrerem a um gestor de riqueza ou banco privado, irão pagar menos.

Para começar a sua primeira ação deverá ser aberta uma conta numa loja de fundos ou corretora através da qual poderá controlar onde é que o seu dinheiro será investido. Existem muitas empresas por onde escolher. É importante prestar atenção à taxa da corretora pois não cobram todas da mesma forma. Algumas cobram uma percentagem do total de poupança do investidor enquanto outras cobram uma taxa anual fixa.

Como regra geral, aquelas que cobram uma percentagem são melhores para investidores de primeira viagem, tipicamente com menos de 100.000 libras. Mas os investidores com somas maiores irão beneficiar do pagamento de uma taxa fixa.