A debandada de $15 biliões nos mercados globais de ações desde maio do ano passado está a reavivar o apetite pelo ouro para investidores que procuram segurança.

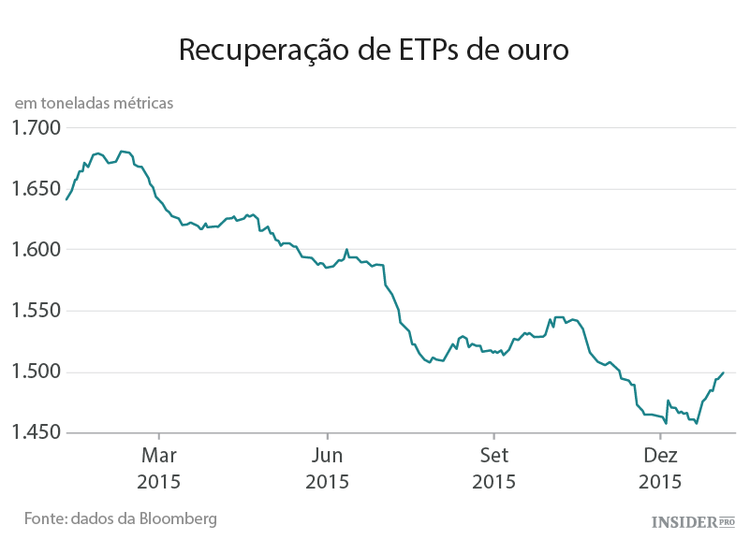

Os fundos de cobertura mais que duplicaram as suas posições líquidas em ouro na semana passada. Os ativos de ouro dos investidores através de ETPs (produtos negociáveis em bolsa) estão a expandir-se ao ritmo mais rápido dos últimos 12 meses, e o valor dos ETPs aumento em $3 mil milhões em 2016.

O ouro está a passar por um reavivar do seu apelo como porto-seguro após ter sido praticamente ignorado no ano passado mesmo durante as negociações do resgate grego em julho e os ataques terroristas de novembro em Paris. Desta vez, porém, as preocupações relativas aos mercados globais farão valorizar o metal, afirmaram os analistas do Citigroup liderados por Ed Morse, à medida que aumentaram as previsões de preço de 2016.

Eis o que disse George Milling-Stanley, o diretor de investimentos em ouro baseado em Boston da State Street Global Advisors, responsável por $2,4 biliões:

“As pessoas tornaram-se complacentes em relação aos riscos, sejam eles macroeconómicos ou geopolíticos. O que está fora de moda pode regressar. Essa atmosfera das pessoas se sentirem completamente calmas e livres de preocupações está a desaparecer. O ouro é um ativo de risco mínimo, e penso que as pessoas estão a começar a encarar de modo muito, muito cuidadoso posições de risco que têm numa série de outros mercados.”

As apostas duplicam

Os futuros de ouro subiram 3,4% em janeiro para $1.096,30 a onça na Comex de Nova Iorque, estando a caminho da maior subida mensal desde agosto. As posições líquidas em futuros de ouro e opções alcançou os 1.934 contratos na semana que terminou a 19 de janeiro, de acordo com dados da Comissão de Trading de Futuros dos EUA divulgados 3 dias depois. Tal é bem mais do que os 902 contratos da semana anterior.

Os investidores investiram $926 milhões em ETFs suportados por metais preciosos este mês, de acordo com dados da Bloomberg. Tal está a caminho de ser a maior expansão em 12 meses. Os ativos em ETPs de ouro atingiram quase as 1.500 toneladas métricas a semana passada. Esse é o valor mais alto desde novembro.

O ouro caiu 10% no ano passado à medida que investidores esperavam a primeira subida na taxa de juro da Reserva Federal desde 2006, que finalmente aconteceu em dezembro. O presidente do Banco de Boston Eric Rosengren afirmou este mês que o caminho projetado pelo banco central está em risco, citando estimativas falhadas do crescimento económico dos EUA. Taxas mais altas diminuem os atrativos do ouro como investimento alternativo, pois o ouro não paga yields.

A atração do ouro este mês “poderia parcialmente ter que ver com o reequilíbrio do portfólio dos investidores”, disse Kevin Caron, um estrategista de mercado e gestor de portfólio que ajuda a gerir $180 mil milhões na Stifel Nicolaus & Co. “Um preço de entrada mais próximo dos $1.000 do que dos $2.000 faz muito mais sentido.”

Na moda

O ouro está a subir devido a preocupações relacionadas com o abrandamento da China, a volatilidade dos mercados de ações e as tensões no Médio Oriente, afirmou o Citigroup num relatório de 19 de janeiro. O banco aumento as suas projeções de 2016 em 7,5% para $1.070. A turbulência irá apoiar os preços este trimestre antes que um dólar mais forte termine a subida no final deste ano, disseram os analistas.

O ouro atingiu um mínimo de cinco anos em dezembro à medida que o dólar subiu e a inflação nos EUA permaneceu estagnada, cortando a procura pelo metal. O custo de vida nos EUA caiu inesperadamente, liderado pela queda das matérias-primas. O abrandamento da China está a combinar-se com os preços mais baixos do petróleo e desvalorizações competitivas das moedas para aumentar o risco de deflação por todo o mundo, afirmou o investidor multimilionário George Soros a semana passada.

Rob Hatworth, estrategista sénior de investimento na U.S. Bank Wealth Management, que gere ativos de $128 mil milhões, afirmou:

“Estamos a ter um ressalto de curto-prazo baseado na queda do petróleo e das ações, mas os fundamentos, ou seja, as expectativas de inflação, não mudaram.”