O Financial Times consultou analistas quanto aos próximos meses de 2016

Os mercados recuperaram aquando da entrada no segundo trimestre – depois da tórrida abertura do ano – no entanto, o sentimento permanece desafiado pela falta de um forte caso de investimento.

Com a chegada de junho, um mês crítico para os mercados com o referendo quanto ao Brexit e encontro da Reserva Federal, o Financial Times perguntou a analistas como irá decorrer o resto do ano.

Que eventos ou dados irão moldar os mercados no resto de 2016?

O Brexit e encontros da Reserva Federal surgem em destaque – enquanto a China se esconde no fundo.

De acordo com James Bateman, chefe de gestão de carteiras na Fidelity:

“A questão é se o Fed ultrapassa. (...) Existe o perigo do Fed se encontrar preso entre o que é certo para e economia e o que é certo para os mercados, cedendo à pressão de agradar o último.”

John Bilton, da JPMorgan Asset Management, está otimista quanto ao crescimento global e acredita que o mesmo irá apoiar a consolidação do dólar, estimulando o apetite pelo risco – mas afirma que para os investidores do Reino Unido “será difícil focarem-se em mais do que os riscos do Brexit.”

Os comentadores também se preocupam com a China em diversas áreas – da crescente dívida em incumprimento e reestruturação de empresas estatais a dados de crescimento e conta de capital.

Quais as classes de ativos mais e menos atraentes?

Ativos atraentes? Não existem – de acordo com Larry Hatheway da DAM:

“A escolha que os investidores enfrentam passa por selecionarem de entre as ofertas menos menos-atraentes.”

Alain Bokobza, chefe de alocação de ativos globais na Société Générale, favorece os títulos protegidos contra a inflação, enquanto Mislav Matejka da JPMorgan prefere “ativos tangíveis” – tais como o ouro e mercado imobiliário – pois a política irá mudar de estímulo monetário para fiscal.

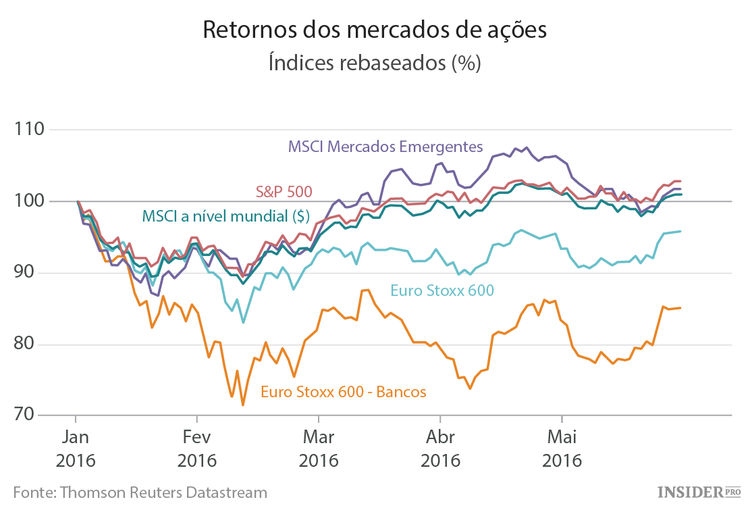

As ações poderão deixar de ser baratas – afirmou Bilton – mas ainda são alternativas atraentes aos títulos. Bateman está convencido que o Brexit não irá acontecer. No entanto, para Matejka: “O menos atraente são as ações – dado o potencial fim do ciclo.”

Que três ativos apoiariam?

Ulrich Leuchtmann aconselha a compra de cada moeda do G10 em relação ao dólar:

“Acho difícil acreditar que a tendência que vimos nos primeiros meses de 2016 poderá chegar ao fim.”

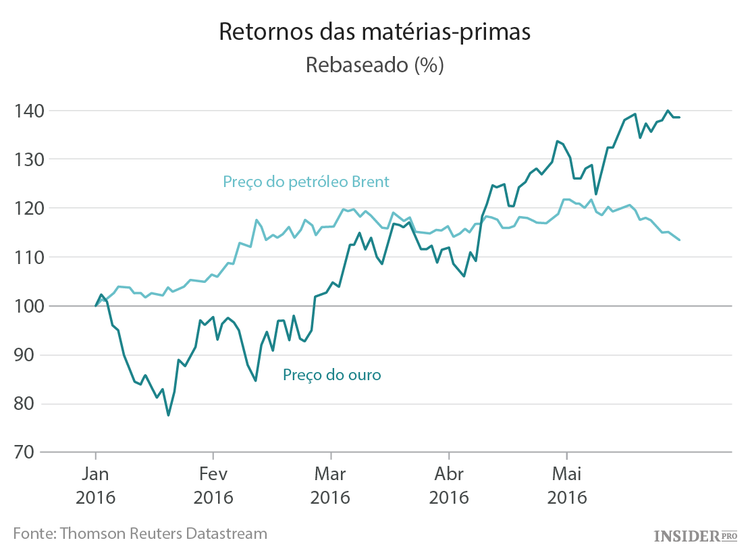

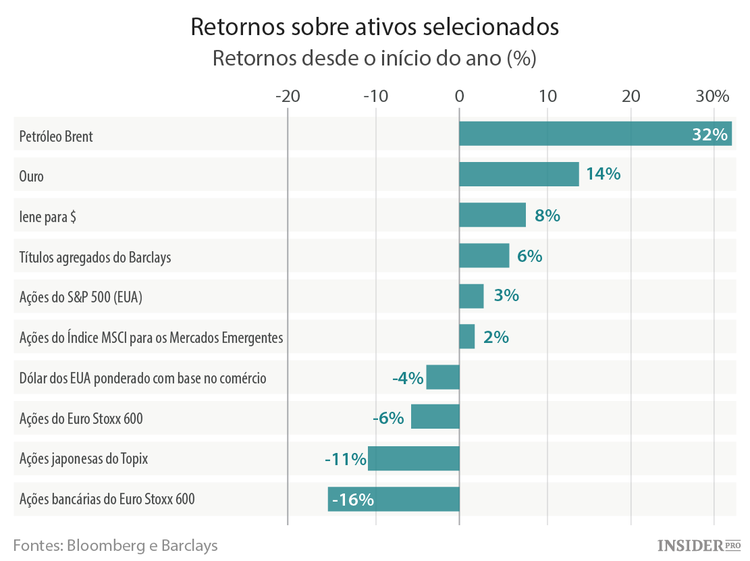

O ouro recebe bom seguimento, o petróleo também é razoavelmente favorecido e há bastante apoio para ativos em mercados emergentes.

As preferências de Matejka recaem sobre o mercado imobiliário, crédito e ouro enquanto Monson opta por ações globais de alto rendimento, ações de bancos globais e uma seleção de ações em mercados emergentes.

Que negociação gostaria de ter recomendado este ano?

As oscilações quanto ao sentimento de mercado este ano denotam que existem muitas surpresas rentáveis por onde escolher.

De acordo com Richard Turnill, chefe de investimentos globais na BlackRock:

“Este ano tem sido sobre a inversão de impulso e procura do que se relaciona com mercados emergentes ou o dólar.”

Anthony Karydakis, chefe de estratégia económica na Miller Tabak, avançou:

“O aumento altamente contraintuitivo do iene em resposta à incursão do Banco do Japão em taxas negativas no final de janeiro torna-o a maior oportunidade de negociação perdida para muitas pessoas até agora este ano.”

Que recomendação gostaria de não ter feito?

As ações europeias foram favorecidas no início do ano com esperanças quanto a política monetária divergente – mas os primeiros investidores no Euro Stoxx 600 caíram mais de 4% em 2016. O setor dos bancos europeus assenta em quase menos 16% este ano e em menos de um terço da sua alta de 2015.

Jeremy Hale, da Citi, recomendou a compra de ações de bancos europeus depois do anúncio de março mas afirma que “foi um erro. Parecem baratas e poderão permanecer baratas.”

No entanto, Monson apoia o subsector de bancos globais – bancos ricos em capital que pagam dividendos e com pouca exposição a mercados emergentes, sul da Europa ou banca de investimento – para gerar dividendos crescentes e apreciação de preço de “valorizações muito baixas” hoje e como “garantia” contra aumento de taxas de juro.

De acordo com Matthias Scheiber, gestor de fundos multi-ativos na Schroders, os títulos australianos foram apoiados pelo corte das taxas de juro da Reserva da Austrália “mas continuam uma negociação volátil impulsionada pela incerteza quanto à recuperação chinesa.”

Bilton também gosta dos títulos australianos na medida em que as “valorações sobre os ativos de crédito oferecem um ponto de entrada mais atraente do que as ações e na medida em que é um dos poucos títulos soberanos com retornos relativamente altos”.

É maio de 2017 e o Fed ainda não aumentou as taxas de juro – quais as hipóteses e qual seria a sua estratégia de investimento agora?

Enquanto a maioria prevê um aumento [das taxas de juro] este ano, Hale avança que a opção de “não fazer nada” é uma “possibilidade real”.

Para acreditar neste cenário é necessário “contar com um desastre económico” – Afirmou Bateman. Assim, recomenda ouro, petróleo e obrigações indexadas à inflação. Da mesma forma, Matejka concentrar-se-ia em recompras e rendimento, avançando que “o mercado imobiliário e de serviços públicos deverão ser os vencedores neste cenário.”

No entanto, se não existisse recessão no cenário, o dólar enfraqueceria e isso seria “extremamente positivo para as matérias primas e maioria dos mercados emergentes.” – Afirmou Bokobza. Turnill concorda que um ambiente com o Fed à margem e onde o crescimento global “está seguro mas permanece baixo” seria extremamente positivo para os mercados emergentes e matérias primas.