Brian Stoffel, que colabora com o fool.com, analisa três ações com histórico de operações estelares e com catalisadores que poderão levá-las mais longe

Embora nada seja garantido, estas três ações têm claros catalisadores que poderão levá-las mais alto.

Vamos começar com algo que deve ser óbvio: é impossível prever com 100% de certeza para onde uma ação se irá dirigir dentro de um determinado período de tempo. Assim, enquanto o título poderá ser “Ações que poderão duplicar” também poderá ser “Ações que não vão a lado nenhum”.

No entanto, isso não significa que deva ignorar este artigo – as três ações mencionadas têm hipóteses superiores à média de virem a duplicar. Isso porque há certas características das ações que duplicam rapidamente.

Para este artigo focamo-nos em três: ações com histórico de operações estelares, com valorizações entre justas a baratas e com claros catalisadores que poderão levá-las mais longe. Tendo isso em mente seguem-se as candidatas.

Uma fabricante de vagões bem lançada?

O core business da Greenbrier centra-se na produção e manutenção de vagões utilizados para transportar mercadorias por todo o mundo. Atualmente, 34% das ações da Greenbrier são vendidas a descoberto. Apesar do seu histórico operacional invejável, os investidores estão preocupados com a possibilidade da desaceleração da economia global minar a procura por vagões da empresa.

As preocupações não são infundadas: as entregas de vagões caíram 35% durante o primeiro trimestre e as provisões da empresa encolheram, embora por uma quantidade relativamente pequena – o que conduziu a uma redução da valorização.

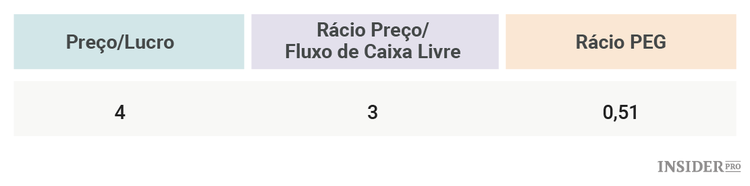

Os preços são um claro indicador de que existe proteção contra a queda em investimentos da Greenbrier (NYSE: GBX).

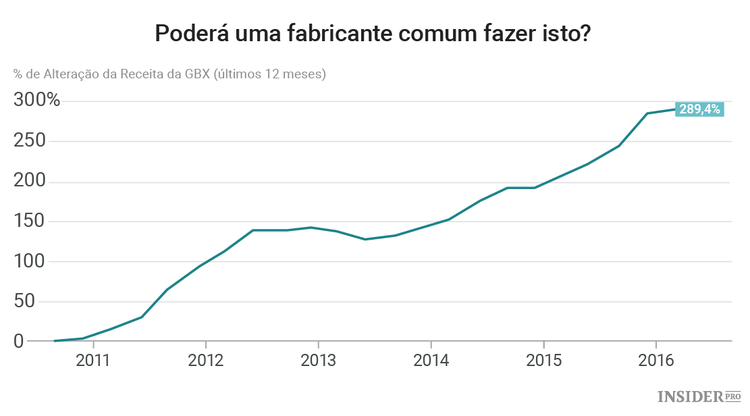

O importante a relembrar aqui é que a Greenbrier é uma fabricante de topo de vagões. Tal ajuda a explicar como a empresa foi capaz de quase quadruplicar as vendas em apenas seis anos após a Grande Recessão.

O catalisador aqui é fácil de detetar: é necessário estabilizar a provisão da empresa e são necessários sinais de que a economia global não está a cair em recessão. Se tal acontecer não se surpreenda ao ver esta ação “explodir”.

Quem disse que a Amazon “domina” o e-commerce?

A Wayfair (NYSE: W) é totalmente diferente da Greenbrier. Muitos consideram as ações da empresa demasiado caras e não se aproxima de capital intensivo como a fabricante de vagões. Em vez disso, a Wayfair tornou-se o destino go-to quanto a e-commerce para mobília e decoração de interiores.

Atualmente, cerca de 64% das ações da Wayfair são vendidas a descoberto. Trata-se de uma aposta maciça contra a empresa por parte de Wall Street. As preocupações merecem reconhecimento: a empresa está a reinvestir em si própria rapidamente, causando resultados negativos, e poderá ter de encarar a rainha do e-commerce – a Amazon.com (NASDAQ: AMZN) – de cabeça erguida. Trata-se de uma batalha que muitos acreditam que a Wayfair irá perder.

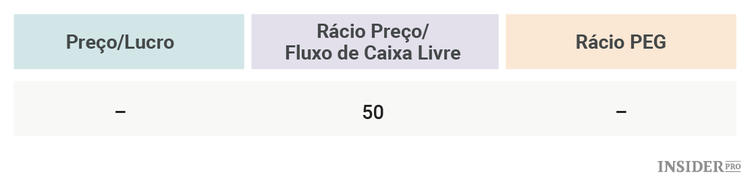

Em primeiro lugar, vamos encarar a valorização. Segue-se como a Wayfair se encontra de acordo com métricas tradicionais. Poderá não parecer impressionante – mas vamos dar um passo atrás para pensar nisto. A empresa negoceia a 50 vezes o fluxo de caixa. Não é barato mas não é ultrajante quando se considera um conjunto de fatores: as vendas cresceram 56% por ano desde 2012, o fluxo de caixa é três vezes superior ao que era em 2013 e o número de clientes ativos aumentou de 2 milhões no final de 2013 para cerca de 6 milhões hoje.

A administração está a fazer algo bem. Com uma elevada percentagem das suas ações a descoberto, o catalisador da Wayfair poderá surgir da liquidação de posições curtas (short squeeze). Se tal acontecer, será quase certamente o resultado da empresa continuar a melhorar as vendas e penetrar nos mercados, enquanto convence em simultâneo Wall Street de que o seu caminho para o lucro é válido.

Pode confiar na gestão?

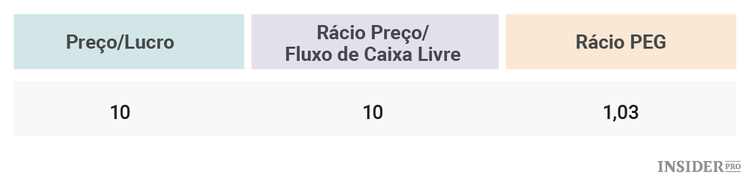

O Bofl (NASDAQ: BOFI), mais conhecido como o Banco da Internet, não é uma ação pela qual eu fique louco. A empresa atingiu continuamente cada métrica bancária: tem um baixo índice de eficiência de 31,7% (baixo é bom), os depósitos aumentaram mais de 35% por ano e os lucros saltaram 44% durante os últimos doze meses.

Então, qual o problema? No seguimento de um processo movido por um antigo funcionário, e seguido por supostas acusações de outros antigos funcionários, Wall Street não tem a certeza se pode confiar no CEO Greg Garrabrants. São diversas as acusações mas o que importa é que o sentimento em relação à empresa mudou. Como resultado, está barata.

Por que razão incluir uma ação tão duvidosa neste artigo? Porque embora possamos ter algumas dúvidas quanto à gestão, não há provas de algo estar errado com a empresa.

Se o Bofl conseguir continuar a produzir resultados estelares a venda a descoberto será afastada. Se a empresa sofrer qualquer tipo de auditoria especial – digamos, se tentar adquirir os ativos de outro banco – e passar ilesa, tal teria um resultado imediato e positivo.

Assim, embora arriscado, vale a pena investigar o Bofl.