Irá a tendência manter-se?

Chegou a nova era das super fusões de empresas de tecnologia.

No outono de 2015, a Dell (NASDAQ: DELL) comprou a EMC (NYSE: EMC) por 67 mil milhões de dólares – a maior fusão de empresas de tecnologia “pura” e o segundo maior acordo entre empresas de tecnologia de sempre.

Em junho, a Microsoft (NASDAQ: MSFT) desembolsou 26 mil milhões de dólares pelo LinkedIn, tornando-a a empresa mais cara que a titã de tecnologia alguma vez comprou.

Nomes de Silicon Valley, como o investidor Marc Andreessen e o CEO da Salesforce (NYSE: CRM) Marc Benioff, consideram ser um sinal de algo a chegar.

No entanto, enquanto o CEO do Linkedin (NYSE: LNKD), Jeff Weiner, desfruta do seu champanhe, poderá ser altura de dar um passeio pela estrada da memória e relembrar os fantasmas de fusões passadas. Apenas algumas foram bem sucedidas – as restantes resultaram em depreciação de preços das ações, confusão corporativa e despedimentos.

11. Oracle-BEA. A Oracle (NASDAQ: ORCL) é, na realidade, muito boa com aquisições. Quando adquiriu a BEA por 8,5 mil milhões de dólares em janeiro de 2008, adquiriu o software WebLogic que ainda potencia o seu Fusion Middleware para programadores.

10. Compaq-DEC. A Compaq comprou a Digital Equipment Corp, uma empresa que produzia servidores para computador desde os anos 1960, por 9,6 mil milhões de dólares em 1998. A DEC demorou a reconhecer que a indústria dos PC estava a descolar.

Aquando da aquisição, a DEC encontrava-se estagnada, com elevados custos operacionais e poucos produtos desejáveis – problemas que a Compaq herdou após a fusão.

9. Symantec-Veritas. Em 2005, a gigante de antivírus Symantec (NASDAQ: SYMC) tentou comprar a empresa de armazenamento de dados Veritas por 14,5 mil milhões de dólares. O plano passava por tornar-se uma só fornecedora de armazenamento e proteção de dados corporativos.

Os investidores não gostaram do acordo – o que levou à redução da proposta. O acordo final assentou nos 10,5 mil milhões de dólares. Depois de uma década de deceções, a Symantec vendeu a Veritas por 8 mil milhões de dólares, no verão de 2015, num acordo de aquisição alavancada.

8. Oracle-PeopleSoft. O caminho para a aquisição da fornecedora de software de Recursos Humanos, por 10,3 mil milhões de dólares, foi repleto de drama. A Oracle avançou dois lances hostis de aquisição, que foram recusados, antes do Departamento de Justiça dos EUA ter entrado em cena com preocupações _antitrust_.

Finalmente, em novembro de 2014, o acordo foi fechado. A PeopleSoft ainda faz parte da carteira de produtos da Oracle nos dias de hoje.

7. HP-EDS. A Electronic Data Systems foi fundada em 1962 pelo empresário e candidato presidencial dos EUA Ross Perot. Fornecia serviços de TI em outsourcing a muitas empresas.

A HP (NYSE: HPQ) comprou a EDS em julho de 2008 por 13,9 mil milhões de dólares para criar a pedra angular da sua unidade HP Enterprise Services. Essa unidade tem sofrido demissões regulares desde que o acordo foi firmado. Em maio de 2016, a HP Enterprise anunciou a venda da unidade à sua concorrente Computer Sciences Corp., formando uma nova joint venture com a mesma.

6. JDS Uniphase-E-Tek. Em junho de 2000, no auge do boom dot-com, a empresa de tecnologia ótica JDS Uniphase (NASDAQ: VIAV) comprou a E-Tek Dynamics, que produzia componentes de rede ótica, por 15 mil milhões de dólares.

Tal como muitas outras empresas da época, a JDS Uniphase foi duramente atingida depois do estouro da bomba. Manteve-se até se dividir em duas empresas menores no verão passado.

5. VeriSign-Network Solutions. Outra relíquia da era dot-com. Em março de 2000, a empresa de segurança de e-mails VeriSign (NASDAQ: VRSN) comprou a empresa de registo de domínios Network Solutions por 20,8 mil milhões de dólares. A Network Solutions não vendia apenas domínios – era também o órgão encarregue de supervisionar os domínios .com, .net e .org. de topo.

No entanto, a VeriSign acabou por vender o seu serviço de registo de nomes de domínio na sequência de acusações de como terá violado a lei – enganando utilizadores ao levá-los até ao seu site. Se se digitasse mal o endereço de um site a VeriSign conduzia os utilizadores de forma automática para um conjunto de anúncios.

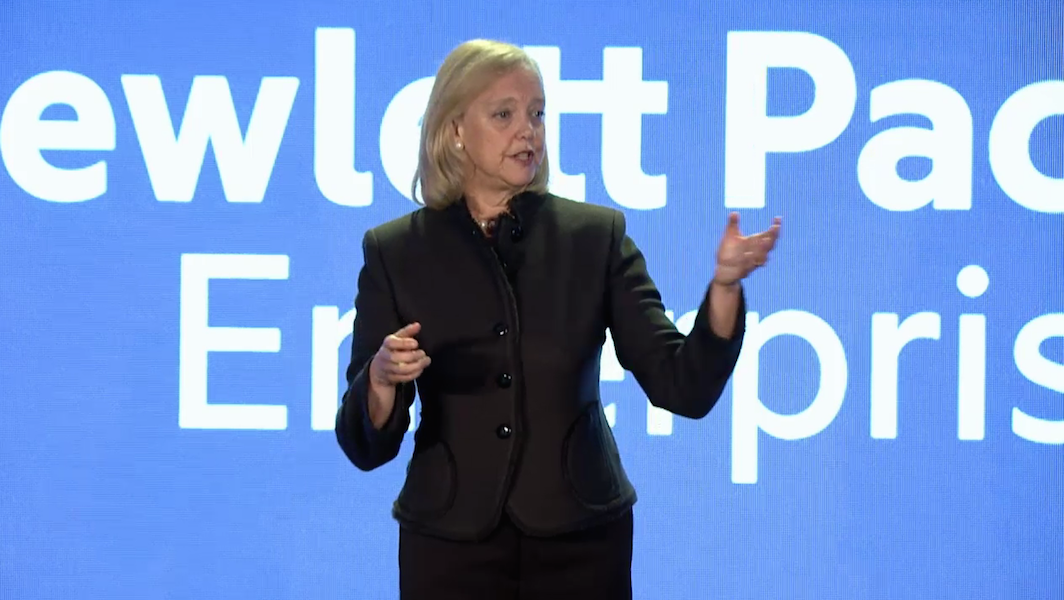

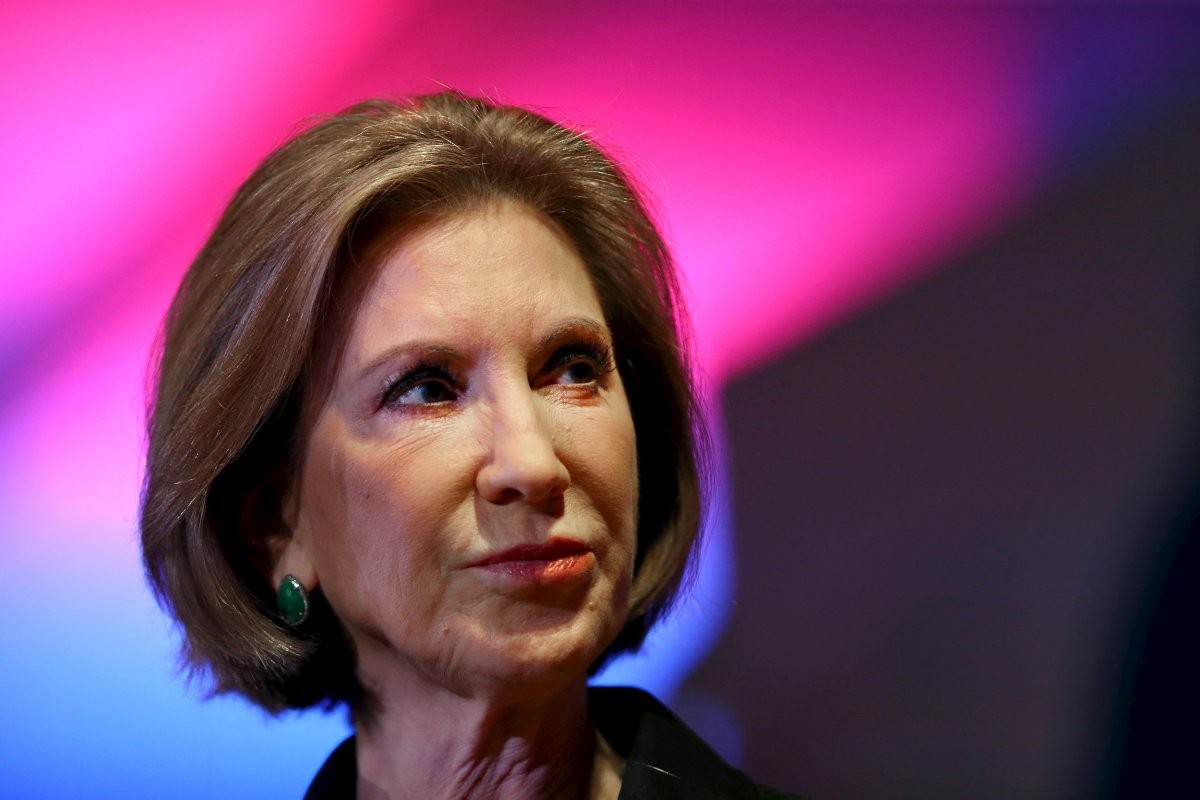

4. HP-Compaq. Sob a liderança da antiga candidata presidencial dos EUA, Carly Fiorina, a HP (NYSE: HPQ) comprou a fabricante de PC Compaq por quase 19 mil milhões de dólares em 2002.

Nessa altura, a HP encarava dificuldades com o seu negócio de PC, bem como a Compaq – pelo menos parcialmente, devido à complexidade da sua fusão com a DEC. O resultado foi uma aquisição desastrosa, com mais de 30.000 colaboradores da HP a serem demitidos logo após.

3. Microsoft-LinkedIn. É aqui que surge a Microsoft (NASDAQ: MSFT) e o LinkedIn (NYSE: LNKD), com o seu acordo de 26,2 mil milhões de dólares. Persiste um grande ponto de interrogação mas a Microsoft tem grandes planos para aproximar o Office e a rede social profissional LinkedIn. Vamos ver como termina.

2. JDS Uniphase-SDL. A JDS Uniphase era uma máquina de fusões. Em julho de 2000, logo após o acordo com a E-Tek, também comprou a fabricante de componentes SDL por 41 mil milhões de dólares. Atualmente, a JDS Uniphase está dividida em duas empresas: a fabricante de tecnologia ótica Lumentum e a consultora de serviços de rede Viavi.

1. AOL-Time Warner. A maior. Em janeiro de 2000 a AOL comprou a Time Warner por 181,6 mil milhões de dólares num movimento que deveria estabelecer a fornecedora de serviços de internet como gigante de media.

Tal nunca aconteceu e em 2009 a Time Warner tornou a AOL uma empresa independente, a valer cerca de 3 mil milhões de dólares. O maior negócio de todos os tempos transformou-se num fracasso.