Continuamos o nosso ciclo de artigos do doutorado em Física e Matemática Viktor Argonov – que se destinam a investidores preguiçosos (e não tão preguiçosos) que querem fazer investimentos simples mas lucrativos.

Como mostrámos no artigo anterior, os fundos "growth" (de crescimento) e "value" (de valor) podem representar muito mais lucro do que fundos gerais, como o DIA ou SPY (que acompanham os índices Dow Jones e S&P 500). No entanto, até estes são compostos de forma imperfeita. Ao se criarem os fundos, os conceitos growth e value são contrapostos, o que não é correto. Na verdade, são parâmetros independentes.

Como mostramos de seguida, a escala errada de um único parâmetro ("quanto maior o valor, pior o crescimento") conduz a vários problemas ao mesmo tempo:

- As empresas com um ótimo crescimento e um valor satisfatório são colocadas apenas na cesta de crescimento.

- As empresas com um ótimo valor e crescimento satisfatório são colocadas apenas na cesta de valor.

- Na realidade, uma parte das empresas nas cestas de crescimento e valor contam com maus resultados, tanto de valor como de crescimento.

- As melhores empresas, com bons resultados de crescimento e de valor, não são colocadas em nenhuma cesta

Como resultado, os fundos “já criados” de crescimento e de valor (como o Guggenheim S&P Pure Growth e o Guggenheim S&P Pure Value) são menos lucrativos do que as carteiras que podem ser criadas pelo investidor (recorrendo aos mesmos parâmetros).

O que esperam os investidores

Para começar vamos analisar a situação geralmente esperada pelo investidor que entende o que são fundos growth e value mas não conhece métodos específicos quanto ao funcionamento dos fundos.

Ao compor índices de crescimento e de valor utiliza-se normalmente um índice como base (como o S&P 500) do qual são selecionadas de 25 a 33% das empresas com os melhores resultados de crescimento (para compor índices de crescimento) e de 25 a 33% das empresas com os melhores resultados de valor (para compor índices de valor).

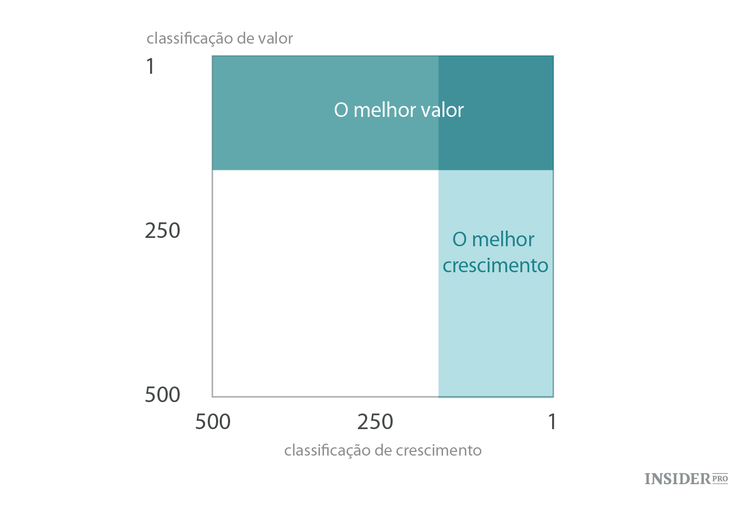

À primeira vista, esta atitude parece ser razoável. Vamos supor: pegamos no índice S&P 500 e avaliamos todas as suas empresas em termos de crescimento e valor. Para cada uma das duas categorias escolhemos uma classificação (sendo 1 a melhor e 500 a pior). De seguida podemos apresentar todas as empresas num diagrama bidimensional.

As ações de crescimento encontram-se à direita e as de valor em cima. No canto superior esquerdo encontram-se as ações puramente de valor. No canto inferior direito estão as ações puramente de crescimento. No canto superior direito encontram-se tanto as ações de crescimento, como de valor. Se criarmos cestas de forma razoável iremos incluir as ações da área azul claro e as de valor irão contar com as ações da área azul escuro. Algumas ações, boas em dois parâmetros, estão em ambas as cestas. É tudo simples. Pode ser de outra forma? Pode.

O que os investidores recebem de facto

Vamos ver o que fazem os criadores de índices populares – como do S&P.

Pegam num índice básico (o S&P 500 ou o S&P 400) e estimam o crescimento e o valor de cada empresa do índice. Cada categoria recebe uma classificação (sendo 1 a melhor e 400-500 a pior). De seguida é calculada a relação entre crescimento e valor para cada ação.

Como resultado, cada ação recebe uma única classificação (equilíbrio entre growth e value) que pode variar entre 1 e 500 (ou 1 e 400). 33% das ações para as quais este número é o máximo serão ações de crescimento, enquanto 33% das ações com o menor número serão de valor. Os criadores de índices incluem as ações de crescimento na cesta growth e de valor na cesta value. As restantes ações não são incluídas em lugar nenhum.

Então, no início acontece tudo da forma como o investidor ingénuo espera: as empresas são avaliadas de acordo com o seu crescimento e valor. Porém, de seguida os criadores do índice separam as classificações de crescimento e de valor e trabalham apenas com uma destas categorias. Porque é que é perigoso?

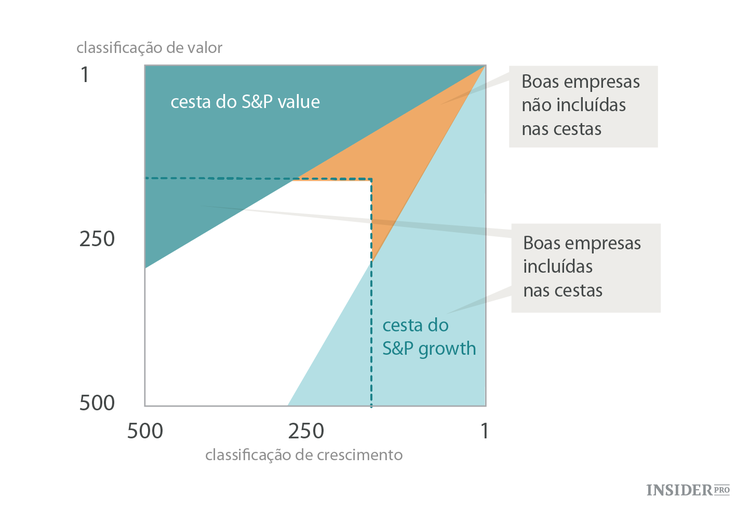

Como os criadores dos índices baseados no S&P não consideram exclusivamente as classificações de crescimento e valor, mas antes apenas a sua relação, o espaço divide-se não com linhas verticais ou horizontais mas sim oblíquas, que provêm do canto superior direito.

Se a classificação de crescimento da empresa for superior à sua classificação de valor, é incluída na cesta azul claro. Se, pelo contrário, a classificação de valor for superior é incluída na cesta azul escuro.

O que acontecerá se as classificações de crescimento e de valor forem iguais? Nesse caso a empresa é colocada na área branca ou cor de laranja. As empresas da área branca não se destacam pelo crescimento nem pelo valor. As empresas da área cor de laranja, pelo contrário, crescem e são valiosas. Porém, como na composição das cestas foi apenas tida em conta a relação crescimento/valor, ambos os tipos de empresas (piores e melhores) serão excluídos das cestas!

É uma clara distorção. Assim, os ETF de crescimento e de valor populares apenas incluem nas suas cestas dois terços das ações necessárias e contêm também ações desnecessárias – na medida em que as suas classificações de crescimento e de valor se diferenciam muito.

É o que se verifica nos índices e fundos de vários tipos. Além do S&P, no Russell, MSCI e CRSP. Tal explica uma das razões pela qual os índices de crescimento e de valor mais populares são mais fracos do que poderiam ser, embora "batam o mercado" (tal é especialmente notável pelo resultado modesto do Guggenheim S&P Pure Value).

Tal pode ser justificado pelo facto de não existirem muitas empresas com um bom crescimento e valor em simultâneo.

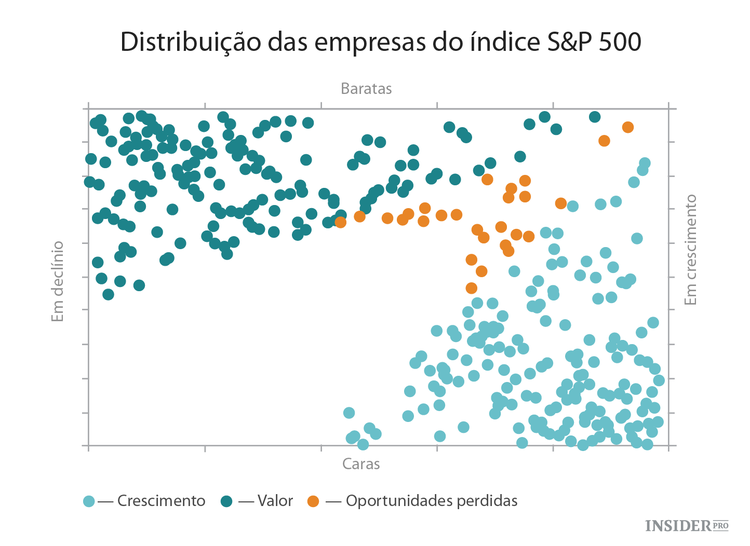

Este gráfico mostra a distribuição real das empresas do índice S&P 500 que, segundo o esquema descrito acima, são incluídas nas cestas growth e value (e também boas empresas que são excluídas das cestas). As empresas são distribuídas de forma irregular: a maioria das empresas de crescimento encontra-se na parte inferior direita e a maioria das empresas de valor na parte superior esquerda.

Contudo, 27 ótimas empresas foram deixadas de lado de ambas as cestas. Porém, as cestas incluem 10 empresas com ambas (!) as classificações abaixo da média. É claro que um método mais exato para compor a cesta permitiria alcançar melhores resultados.

Além dos fundos de crescimento e de valor existem fundos especiais de dois fatores que têm como objetivo não apenas resolver o problema descrito mas também selecionar intencionalmente as ações do canto superior direito do diagrama. Estes fundos contam com a política GAPR: Growth at Reasonable Price. Recolhem ações que tenham, ao mesmo tempo, maior crescimento e um valor não elevado. Infelizmente, estes fundos ainda estão a dar os seus primeiros passos.

Por exemplo, o ETF Russell GAPR foi lançado em 2011 e foi suspenso em 2012. Agora existe o ETF Barron's 400. No entanto, o mesmo foi fundado apenas em 2013 e é difícil estimar a sua atratividade real.

De qualquer das formas, o investidor que quiser ir um pouco além de padrões prontos deve aprender a compor carteiras por conta própria. Vamos falar disso no próximo artigo da série.