A análise de Nir Kaissar, que colabora com o bloomberg.com

As economias da Europa – logo, os mercados europeus – têm tido dificuldade em ser bem-sucedidas nos últimos anos, apesar dos bancos centrais fazerem esforços históricos para reavivar a região. Os EUA, em comparação, têm encarado grande sucesso (apesar do facto de, pelo menos para os investidores, a recuperação pós-crise financeira ser muito pouco apreciada).

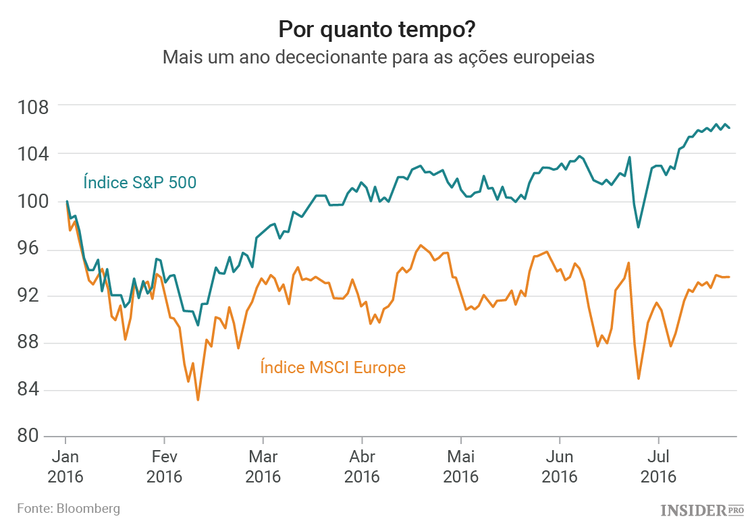

Vejamos o desempenho das ações norte-americanas e europeias ao longo de vários anos. O índice S&P 500 (INDEX: US500) retornou 12,6% ao ano durante um período de cinco anos, entre janeiro de 2011 e dezembro de 2015 (incluindo dividendos), enquanto o índice MSCI Europe retornou apenas 4,5% ao ano ao longo do mesmo período.

Apesar do desapontante desempenho das ações europeias, os investidores mostraram-se finalmente dispostos a apostar em dias melhores para a Europa no último ano. De acordo com a Bloomberg News, os investidores colocaram 123 mil milhões de dólares em ações europeias apenas em 2015.

Desde então, no entanto, as ações europeias têm compensado a coragem dos investidores com mais sofrimento. O S&P 500 subiu 6,1% este ano até segunda-feira, enquanto o MSCI Europe caiu 6,4%. Puf! Assim, a coragem está agora novamente em falta – os investidores retiraram 22 mil milhões de dólares das bolsas europeias desde o referendo quanto ao Brexit a 23 de junho.

Antes de pedir mais coragem – e mais disciplina emocional e intelectual – vamos dar alguma folga aos investidores. Há razões para preferir as ações norte-americanas em detrimento das europeias. Por um lado, os fundamentos são mais fortes nos EUA. Sim, o lucro deteriorou-se tanto nos EUA como na Europa, mas a comparação termina aí.

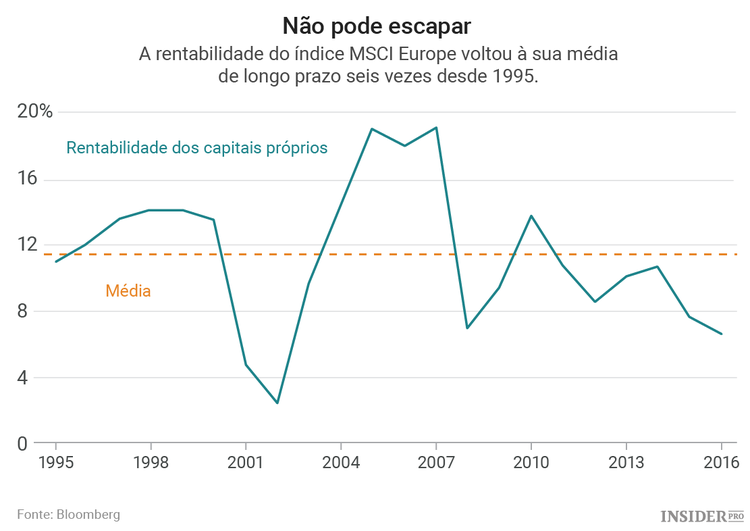

Os lucros empresariais da Europa têm vindo a sofrer por mais tempo e de forma mais difícil. A rentabilidade dos capitais próprios (ROE) no S&P 500, por exemplo, caiu 21% face ao seu pico no quarto trimestre de 2013 – e quanto ao MSCI Europe caiu 53% face ao seu pico no segundo trimestre de 2011. Além disso, as empresas europeias são cerca de 50% menos rentáveis que as empresas norte-americanas. A ROE é atualmente de 12% para o S&P 500 e de apenas 6,6% para o MSCI Europe.

A tendência, também, é mais amiga dos EUA do que da Europa. O S&P 500 está 6,4% acima da sua média móvel de 200 dias, enquanto o MSCI Europe está 1,1% abaixo da sua média móvel de 200 dias. (Um preço de mercado acima da sua média móvel multi-dias é considerado um sinal de tendência altista, enquanto um preço abaixo da média móvel é considerado um sinal de tendência baixista).

Com essas observações a minha compaixão pelos investidores que estão a abandonar a Europa chegou ao fim.

Esses mesmos investidores devem questionar se a recente fortuna dos EUA e Europa é cíclica ou sinal de algo mais duradouro. É claro que existem problemas na Europa que poderão apontar para fraqueza contínua – entre os quais estímulos ineficazes, o Brexit e os oscilantes bancos italianos – mas é aqui que os dados de longo prazo podem afastar a parcialidade dos tempos recentes.

O índice MSCI Europe teve uma ROE média de 11,4% desde 1995 (o mais longo período para o qual existem dados disponíveis). Nesse período, a ROE do MSCI Europe subiu tão alto como 19,1% e caiu tão baixo como 2,4%. Mais importante: voltou à sua média seis vezes, aproximadamente uma vez a cada quatro anos em média.

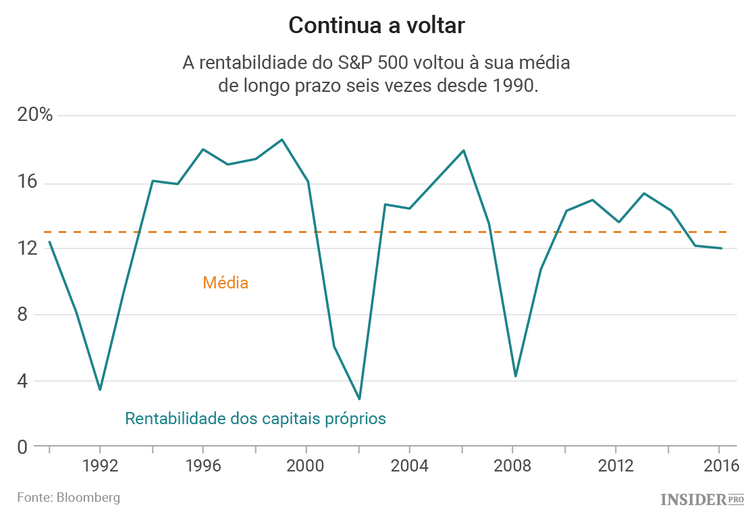

Agora considere as mesmas estatísticas para o S&P 500, que teve uma ROE de 13% desde 1990 (o mais longo período para o qual existem dados disponíveis). Nesse período, a ROE do S&P 500 subiu tão alto como 18,6% e caiu tão baixo como 2,9%. Voltou à sua ROE média seis vezes, aproximadamente uma vez a cada quatro anos e meio em média.

A essa luz, os EUA e Europa não parecem tão diferentes. Há, no entanto, uma diferença crucial:

Os EUA e a Europa estão em pontos muito diferentes nos respetivos ciclos.

Apesar da tendência para queda, o lucro dos EUA ainda paira perto da sua média de longo prazo – o que significa que a rentabilidade dos EUA tem muito espaço para cair. No entanto, a rentabilidade da Europa encontra-se próxima de metade da sua média de longo prazo – o que significa que a maior parte da dor financeira se avista pelo espelho retrovisor.

É possível, claro, que os ciclos de ganhos sejam coisas do passado e que o clima de investimento seja verdadeiramente diferente desta vez. Então, uma vez mais, quando se trata de mercados, investimento e análise fundamental e baseada nos dados, quanto mais as coisas mudam mais permanecem iguais.