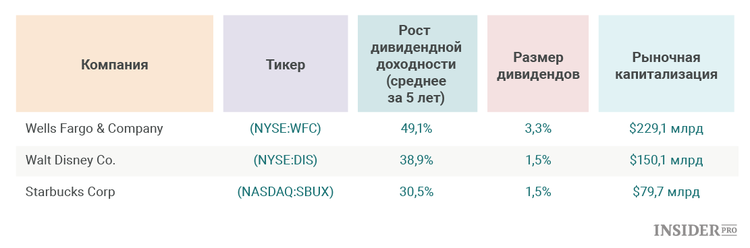

Empresas que nos últimos cinco anos aumentaram os seus dividendos ao nível ou acima da média do S&P 500

A citação atribuída a Mark Twain – “a história não se repete, mas rima” –, apesar de proferida num sentido amplo, deve ser levada a sério pelo investidores em qualquer parte do mundo.

Como muitos investidores já devem ter percebido, investir numa carteira com ações com maior crescimento de dividendos no longo prazo, especialmente quando os dividendos são reinvestidos, é um dos mais poderosos métodos para alcançar um futuro financeiro estável e seguro.

Tal suscita, naturalmente, a questão: quais as melhores ações no mercado nos dias de hoje? Para responder a essa questão procurei as empresas norte-americanas cuja taxa média de crescimento dos dividendos nos últimos cinco anos ia ao encontro – ou superava – a do índice S&P 500.

Seguem-se alguns dos nomes encontrados: Wells Fargo (NYSE: Wells Fargo & Company [WFC]), Walt Disney (NYSE: Walt Disney Company [DIS]) e Starbucks (NASDAQ: Starbucks Corporation [SBUX]). Vamos perceber porque é que as ações destas empresas podem ser consideradas opções para os investidores que procuram crescimento dos dividendos em 2016 e além.

Wells Fargo

Pode-se olhar para a recente derrapagem das ações do Wells Fargo e para o turbilhão de notícias negativas ao redor do mesmo e concluir, compreensivelmente, que algo mudou no maior banco do mundo (em termos de capitalização de mercado). Embora a situação atual não seja interessante, também cria uma oportunidade única para agarrar ações do banco com mega-capitalização que tem, sem dúvida, o melhor registo de produção de retornos e de crescimento de dividendos.

Olhando para além do atual tumulto, o banco tem um histórico de longa data de disciplina e eficiência que é provável que permaneça assim que a atual tempestade passar.

Tenha isto em mente: o Wells Fargo gerou mais de 5 mil milhões de dólares de lucro por 15 trimestres consecutivos. Mesmo assumindo alguma deserção por parte dos clientes e mais lento crescimento das contas, é provável que o modelo de negócio do Wells Fargo continue a proporcionar lucros significativos através dos quais o banco pode financiar contínuo crescimento dos dividendos.

Curiosamente, uma nota recente do Bank of America Merrill Lynch levantou a possibilidade contraintuitiva do escândalo ao redor do Wells Fargo poder aumentar a necessidade do banco de executar o seu programa de retorno de capital no curto prazo para provar ao mercado que é capaz de resistir à tempestade.

Considerando a relativamente ligeira multa de 184 milhões de dólares que recebeu, a economia da empresa parece posicionada para fazer exatamente isso. Como precedente, o JP Morgan seguiu uma orientação semelhante, mantendo as suas metas de retorno de capital na sequência do escândalo de negociação de 2012. Para citar Warren Buffett, cuja Berkshire Hathaway é a maior acionista do Wells Fargo: “Seja ganancioso quando os outros estão com medo e seja receoso quando os outros são gananciosos”. Parece justo afirmar que esta máxima se aplica às ações do Wells Fargo de hoje.

Walt Disney

As ações da Walt Disney têm sido afetadas no último ano por receios de que o corte de cabos (cord-cutting) possa prejudicar a sua rede por cabo, a sua principal fonte de lucro.

Como o motor que impulsiona as finanças da Disney – representando 53% e 48% da receita operacional nos últimos três e nove meses, respetivamente – o segmento de Media Networks da Disney é acompanhado de perto pela comunidade do mundo dos investimentos. O cerne da consternação em relação ao segmento tem sido a queda significativa do número de subscritores norte-americanos de que o ESPN tem sido alvo nos últimos anos, um número que caiu de 99 milhões no final de 2013 para uns estimados 87,5 milhões no final do atual ano fiscal. A Walt Disney foi capaz de apoiar a rentabilidade do ESPN ao forçar o aumento da taxa anual nos seus contratos com distribuidoras por cabo. Com o corte de cabos com tendência para continuar e novos custos com acordos de transmissão com a NBA e outras ligas desportivas a afetarem as finanças nos próximos trimestres, a ridícula rentabilidade do ESPN permanece compreensivelmente um ponto-chave da angústia entre os investidores. No entanto, essa trepidação tem encoberto recentes e positivos desenvolvimentos.

Num sentido mais amplo, as perspetivas para os outros três segmentos da Disney – Parques e Resorts, Studio Entertainment e Produtos de Consumo & Media Interactiva – permanecem quase uniformemente otimistas. Seguem-se apenas alguns dados a considerar. A nova Disneyland de Xangai tem desfrutado de uma forte resposta inicial, que deve servir como suporte para a contínua expansão pela nação mais populosa do mundo. A divisão Studio Entertainment planeia estrear pelo menos mais quatro Star Wars e pelo menos mais quatro filmes Pixar antes do final da década. O segmento de Produtos de Consumo & Media Interactiva deverá beneficiar dos esforços de crescimento das suas unidades de cinema e parques.

Tudo isto para dizer que a Disney continua a diversificar as suas vendas e base de lucro ao inclinar-se astutamente para os seus pontos fortes. Esta estratégia praticamente assegura que a Disney, que tem pago dividendos de uma forma ou de outra desde 1987, irá uma vez mais aumentar o seu pagamento bianual de dividendos em dezembro. Assim, embora se verifiquem ventos contrários, a Disney continua a ser uma das maiores ações de dividendos a deter em 2016 e além.

Starbucks

Embora os dois nomes acima tenham enfrentado, cada, algum tipo de desafio único, as perspectivas para a Starbucks parecem positivas. Embora a empresa tenha alcançado o nível de maturidade em alguns aspetos, ainda goza de inúmeras oportunidades de crescimento que devem ajudar a aumentar as suas vendas, lucros e dividendos no futuro.

Em termos de presença geográfica, a Starbucks goza de crescimento invejável e inegável na China. Embora a Starbucks conte com mais de 24.000 lojas em todo o mundo, apenas 2.300 funcionam no mais populoso país do mundo. Com o aumento dos padrões de vida a persistir para o longo prazo, a oportunidade da Starbucks para expandir o seu conjunto de lojas na China parece surpreendente. Há quem argumente que o número de lojas da Starbucks na China poderá muito plausivelmente alcançar o total de lojas nos EUA, 15.300. Esta tendência só por si deverá proporcionar amplas oportunidades para o crescimento dos seus dividendos. A carta vitoriosa da Starbucks poderá ser o seu segmento Channel Development, que produz e vende produtos da marca Starbucks a terceiros. Embora relativamente pequeno em termos de receita, a margem operacional de cerca de 40% do Channel Development poderá melhorar a alavancagem operacional da empresa já altamente rentável, e respetiva rentabilidade, uma vez que continua a expandir-se.

Apesar de a Starbucks surgir como nova no mundo do pagamento de dividendos – pagou o seu primeiro dividendo em 2010 – a empresa já aumentou o dividendo quatro vezes. A Starbucks geralmente aumenta o dividendo no início de cada ano, o que significa que é pouco provável que se verifique um aumento antes de fevereiro. No entanto, se pretende uma empresa líder na indústria com uma estratégia comprovada e um modelo de negócios altamente rentável, a Starbucks surge como uma opção – podendo recompensar os seus acionistas com um fluxo constante de dividendos crescentes.