Este ano: as ações Classe A e B da Berkshire Hathaway subiram 9,4% e 9,2%, respetivamente, em comparação a 6,2% de retorno total do S&P 500

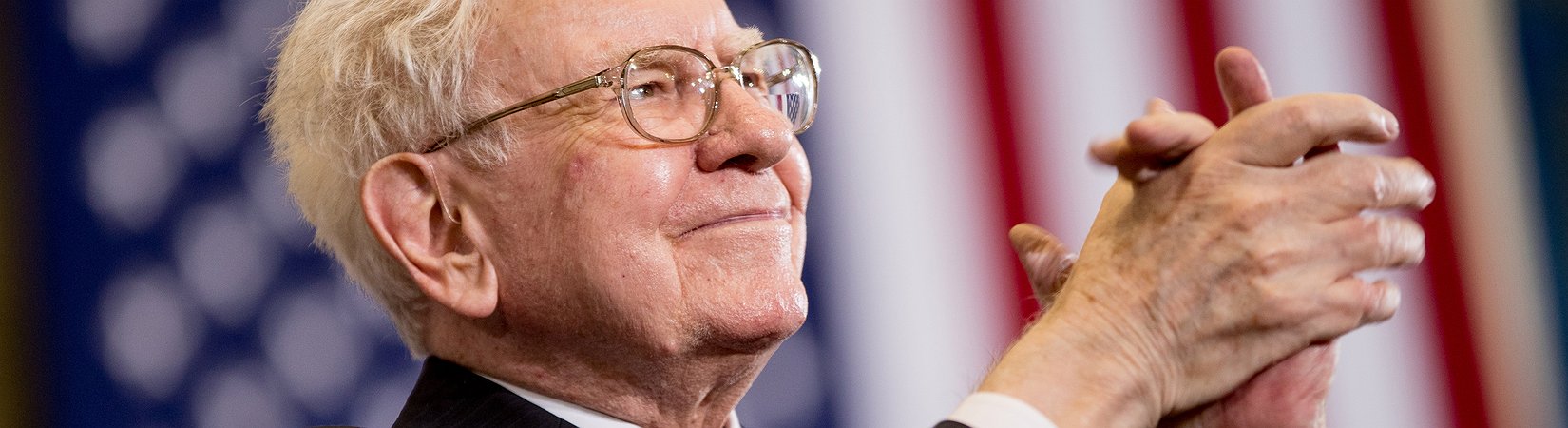

Warren Buffett, investidor lendário, presidente e CEO da Berkshire Hathaway (NYSE: Berkshire Hathaway [BRK.A]) (NYSE: Berkshire Hathaway Class B [BRK.B]), levou a sua empresa a superar o S&P 500 por uma média de 11,1% entre 1965 e 2015. Cem dólares investidos na Berkshire em 1965 valeriam 1,1 milhões hoje.

Os investidores podem usufruir das proezas do Oráculo de Omaha quanto à seleção de ações ao comprar ações da Berkshire Hathaway ou de empresas que constem da sua carteira de investimentos. No final do segundo trimestre, a Berkshire detinha ações de 44 empresas.

Buffett está a superar o mercado até agora em 2016 com as ações Classe A da Berkshire (as mais caras) e ações Classe B (aquelas que a maioria dos investidores compra) a encararem aumento de 9,4% e 9,2% respetivamente, em comparação aos 6,2% de retorno total do S&P 500. As oito participações da Berkshire que se seguem – das 20 maiores – superaram o mercado amplo até agora em 2016.

Ações a evitar

Em primeiro lugar a Wal-Mart (XETRA: Wal-Mart Stores [WMT]). Apesar do desempenho financeiro e preço das ações da retalhista terem animado em 2016, não existe razão para acreditar, na minha opinião, que a ação irá superar o mercado novamente durante um período significativo. A Amazon.com, simplesmente, tem ultrapassado a Wal-Mart com os consumidores a abraçarem cada vez mais as compras online.

Durante os primeiros seis meses do calendário de 2016 (ano fiscal de 2017 para a Wal-Mart) a receita da retalhista subiu 0,7% conforme relatado e 3,4% em moeda constante face ao mesmo período do ano passado. Entretanto, o seu rendimento operacional para o período caiu 2,6% como relatado e 0,1% em moeda constante – e os ganhos ajustados por ação caíram perto de 3%. Para todo o ano, os analistas esperam que a receita aumente 1%, mas o lucro por ação ajustado deverá cair 5,4%.

A maioria dos investidores buy-and-hold também deverá deixar de parte a titã de equipamentos agrícolas Deere & Company (NYSE: Deere & Company [DE]). Os seus retornos escondem o facto de ser uma ação cíclica extremamente volátil, o que significa que os seus resultados estão intimamente ligados ao ambiente macroeconómico. Não é necessariamente algo negativo mas fazer dinheiro com esse tipo de ações no longo prazo depende muito do timing das suas compras. Na verdade, o preço da Deere encontra-se ainda mais baixo do que na sua alta recorde há oito anos. Além disso, a empresa continua a lutar – a receita e ganhos por ação face ao ano passado caíram 8% e quase 25%, respetivamente, na primeira metade de 2016 – pois a indústria agrícola continua fraca.

Ações nas quais apostar

A Verizon, IBM e Kraft Heinz – com dividendos a render 4,5%, 3,5% e 3,3% – são escolhas sólidas para investidores que procuram rendimento. A Visa é uma escolha atraente para investidores mais focados na apreciação do preço das ações. A sua recente aquisição da unidade Visa Europe deverá ajudar a impulsionar a sua posição competitiva contra a MasterCard, enquanto o seu recente acordo com a gigante de pagamentos online PayPal fornece potencial de crescimento adicional. Sob este acordo, a PayPal irá promover a Visa como opção de pagamento.

A melhor compra para a maioria dos investidores, tendo por base um retorno total de longo prazo (apreciação do preço da ação + rendimento de dividendos) é, no entanto, a Apple (NASDAQ: Apple [AAPL]).

Apple

Buffett comprou uma participação inicial na Apple no primeiro trimestre e voltou para mais ações no segundo trimestre. Viu, obviamente, valor nesta enorme vencedora de longo prazo, com o preço das suas ações menor em relação ao seu recorde de sempre no início de 2015.

As ações da Apple caíram para 114,48 dólares a 27 de outubro. Estiveram ainda mais em baixo mas tiveram uma boa recuperação de preço ao longo do último trimestre graças ao facto da empresa ter relatado resultados do terceiro trimestre melhores do que o esperado, ao buzz positivo em torno do lançamento do iPhone 7 no mês passado e à suspensão de produção do Galaxy Note 7, da sua rival Samsung, no início deste mês depois de vários telemóveis terem super-aquecido e pegado fogo.

A principal razão por detrás das recentes lutas da Apple é simples: a receita da empresa tem vindo a cair pois as suas vendas do iPhone, face ao ano passado, também têm caído. A receita em queda prejudicou o crescimento de lucro, como é típico.

Com as ações da Apple a serem negociadas a razoáveis 13,1 vezes os lucros futuros, há razões para acreditar que o mercado irá fornecer (a investidores focados no longo prazo) uma oportunidade de compra. A Apple é uma empresa com a “inovação” gravada nos seus genes. O cofundador e antigo CEO Steve Jobs detinha um grande papel nessa parte mas nenhum líder de uma empresa é totalmente responsável pelo seu sucesso. Junte a criatividade e culto da empresa com o seu estatuto e máquina de gerar dinheiro – detém atualmente 62,6 mil milhões de dólares em fundos e equivalentes no seu balanço patrimonial – e parece razoável assumir que o iPhone não será o maior vencedor da Apple.

A Apple alcançou sucesso modesto com o seu Apple Watch mas a categoria de utilizáveis em rápido crescimento ainda é relativamente nova logo existe certamente mais oportunidade para crescimento. Além disso, a Apple está supostamente a trabalhar numa tecnologia para carros autónomos e não ficaria surpreendido se também tiver um grande impacto no mercado da realidade virtual no futuro próximo. Não haverá falta de nova tecnologia para uma empresa como a Apple embrulhar em embalagens de fácil utilização para ajudar a lançar a adoção pelas massas, como fez com o smartphone.