Dezassete anos “de corrida” para permanecer no mesmo lugar?

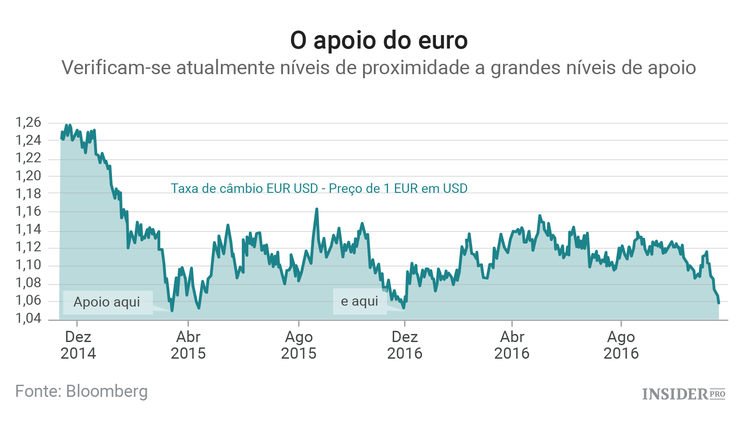

Se Donald Trump foi capaz de desencadear uma venda global de ativos, espere para ver o que fará ao euro. O dólar já se encontra a meio da sua mais longa série de vitórias contra a moeda comum (EUR/USD) desde a sua estreia em 1999 – encontrando-se agora no nível mais elevado em cerca de um ano. Prepare-se para uma mudança sustentada mais fraca com a moeda a quebrar a sua extraordinária resistência à realidade económica.

Esta divergência entre os EUA e a Europa foi amplamente ilustrada pelos aspetos abordados por Janet Yellen, presidente da Reserva Federal dos EUA, e Mario Draghi, presidente do Banco Central Europeu, nas mesmas 24 horas no final da semana passada. Yellen confirmou que se irá verificar aumento das taxas a 14 de dezembro.

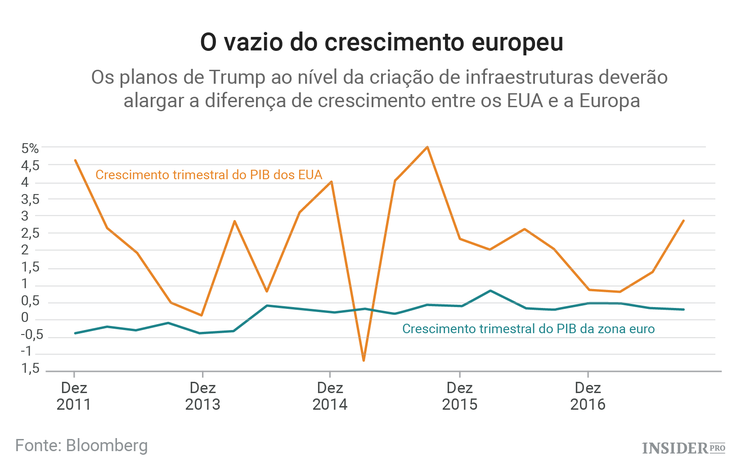

Tem em vista o impacto inflacionário dos planos de infraestruturas, na ordem de 1 bilião de dólares, do presidente eleito Trump – e o impulso para aumentar a taxa de crescimento económico dos EUA para 4%. A perspetiva de aceleração de gastos é suficiente para provocar uma recuperação sustentada do dólar – e isso cria problemas para o euro. Entretanto, a persistente incapacidade da Europa para gerar recuperação em oito anos, desde a crise financeira, apenas ficará mais exposta pelo potencial ressurgimento do crescimento norte-americano.

É uma história diferente para Draghi, que admitiu que a recuperação europeia ainda não se encontra forte o suficiente para um retorno sustentável da inflação – e que o apoio monetário atual será um “ingrediente chave” para os próximos anos. Tal sugere que haverá uma extensão, se não uma expansão também, do programa de compra de obrigações do banco central a partir da data de conclusão, prevista para março. Para completar, não existe evidência de um plano concertado para estímulo fiscal.

Outra fonte de pressão cambial surge do acordo de Trump para o repatriamento de fundos de multinacionais no estrangeiro, o que permitirá uma amnistia única com uma taxa de imposto corporativo fortemente subsidiada para empresas sediadas nos Estados Unidos que pretendam transferir os seus ganhos no exterior para os EUA. Empresas a venderem euros e a comprarem dólares. O risco aqui, a menos que cuidadosamente tratado, é que poderá tornar-se uma cobrança desapropriada com o mercado cambial a enfrentar Apples (NASDAQ: Apple [AAPL]) e Microsofts (NASDAQ: Microsoft Corporation [MSFT]) a pretenderem repatriar os seus vastos fundos no exterior.

O atual nível do dólar é de 1,0638 dólares por 1 euro. Segundo o gráfico acima, pode ser considerado com grande apoio em torno de 1,05 dólares – tem sido negociado num intervalo em torno desse valor e 1,16 dólares desde o início do ano passado. As condições estão certamente maduras para testar esse apoio em breve. No entanto, existem limites. Os alemães, por exemplo, insistirão certamente para que Draghi e restante BCE tomem medidas para prevenir o enfraquecimento excessivo. E até mesmo isso poderá não ser suficiente.

O primeiro-ministro italiano, Matteo Renzi, poderá estar em vias de perder um referendo em dezembro – quanto à reforma constitucional – e, se tal acontecer, a incerteza que poderá resultar poderá ser prejudicial para a moeda comum. Assim, o euro poderá voltar a níveis observados quando surgiu. Dezassete anos de corrida para permanecer no mesmo lugar.