Se os resultados trimestrais apresentados esta semana não forem perfeitos os otimistas irão arrepender-se amargamente

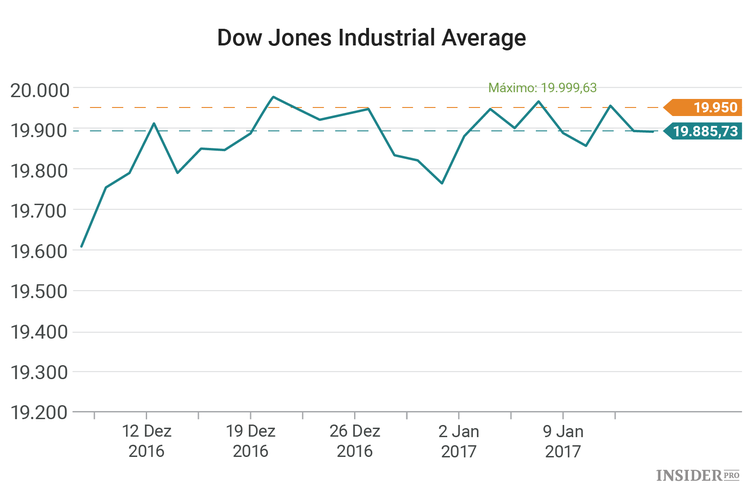

As ações encerraram a semana passada sem brilho, com o Dow Jones Industrial Average (INDEX: Dow Jones Industrial Average [DJI]) a terminar com uma queda de 0,4% e o S&P 500 (INDEX: S&P 500 index [US500]) a deslizar 0,1%. Apenas o Nasdaq Composite postou um ganho semanal, de 1%, enquanto se dirigiu para mais um encerramento recorde na passada sexta-feira.

As ações de entidades financeiras continuam a crescer fortemente – com vários relatórios de ganhos a serem divulgados ao longo dos próximos dias. As expectativas são elevadas no seguimento dos resultados otimistas divulgados pelo J. P. Morgan Chase & Co (NYSE: JPMorgan Chase & Co [JPM]) na sexta-feira.

São esperados relatórios do Goldman Sachs Group Inc. (TOCOM: Futures On Gasoline Jun 2017 [GS]), do Citigroup Inc. (NYSE: Citigroup [C]) e da American Express Co. (NYSE: American Express Company [AXP]) esta semana – além do relatório da Morgan Stanley (Milan Stock Exchange: Mediaset [MS]), divulgado ontem, segunda-feira.

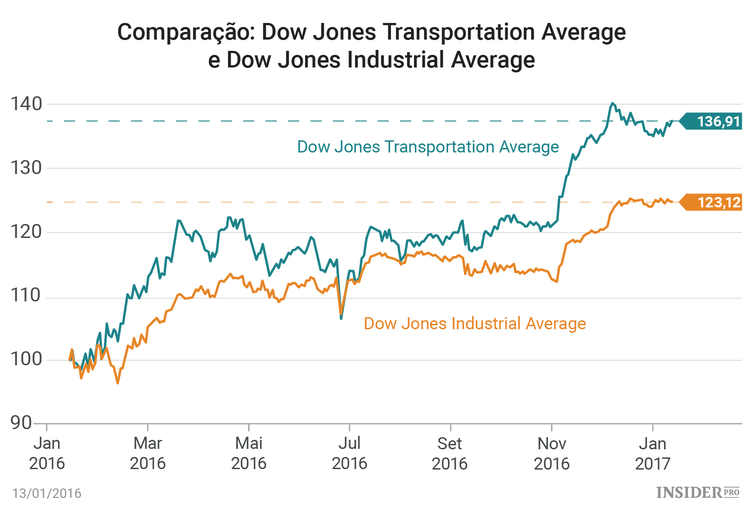

Os transportes também estão bem representados ao nível de relatórios de ganhos a serem divulgados esta semana com a Union Pacific Corp (NYSE: Union Pacific Corporation [UNP]), o United Continental Group Inc. (NYSE: UAL), a CSX Corp. (NYSE: CSX Corporation [CSX]) (divulgado ontem, segunda-feira) e a Kansas City Southern Corp. (NYSE: Kansas City Southern [KSU]) a divulgarem os seus resultados – entidades integrantes do Dow Jones Transportation Average, que superou o desempenho do Dow Industrials no último ano.

Além disso, esperam-se relatórios de ganhos de empresas de alta tecnologia, como a International Business Machines Corp. (NYSE: International Business Machines [IBM]) e a Netflix Inc. (NASDAQ: Netflix [NFLX]).

Estima-se que os ganhos do S&P 500 subam 3,2% mas o crescimento real de ganhos poderá chegar a 6,1% se o consenso de analistas se mostrar correto, de acordo com John Butters, analista da FactSet.

Com preços de ações a aproximarem-se de recordes e elevadas expectativas ao redor do aumento de ganhos após uma longa seca, o início da temporada de resultados poderá ver-se equilibrado pelo facto do mercado se ter adiantado a si próprio após a eleição de Donald Trump no início de novembro passado.

As ações já têm no seu preço muita da vantagem prometida por Trump ao redor de políticas pró-crescimento sem terem tomado em consideração aspetos negativos como uma possível guerra comercial – ou a real implementação dessas políticas, afirmou Randy Frederick, diretor de Trading & Derivatives na Schwab Center for Financial Research, numa entrevista.

“Considerando a maioria dos indicadores, o cenário não parece muito positivo à medida que nos aproximamos do que se parece como ‘comprar na eleição, vender na tomada de posse.” – Afirmou Frederick. “Há demasiado otimismo.”

Frederick não prevê uma grande correção no futuro próximo – mas antecipa uma retração de 5%.

Nem toda a gente está a apostar na linha de pensamento “comprar na eleição, vender na tomada de posse”.

Brian Belski, do BMO, considerou essa abordagem “um disparate” dizendo que apesar dos preços se terem adiantado a si próprios, ainda estamos no meio de um mercado com tendência altista e os recuos devem ser utilizados para adicionar “exposição selecionada”.