Ao longo da última década (desde a crise de 2008) tem vindo a formar-se a ideia de que os computadores poderão ser melhores do que os seres humanos em várias áreas — como ao nível da concessão de empréstimos imobiliários. E talvez seja verdade. Um recente estudo da Fannie Mae concluiu que 40% dos bancos fornecedores de empréstimos imobiliários implementam recursos de Inteligência Artificial na sua atividade, usando-a para automatizar o burocrático processo de solicitação de um empréstimo, para detetar fraudes e para calcular a probabilidade de inadimplência de um potencial mutuário.

A Blend, empresa que fornece soluções específicas para esta área, oferece o seu software para solicitação de empréstimos a 114 credores (incluindo o gigante Wells Fargo) permitindo que se reduza em pelo menos uma semana o processo de aprovação de uma hipoteca. Poderia tal tecnologia ter evitado o colapso financeiro sentido em 2008? Talvez não inteiramente — porém, poderia ter reduzido a gravidade do mesmo uma vez que «as máquinas» são mais céleres a avançar sinais de alerta.

«As más decisões ao redor de dados podem ser detetadas e corrigidas de forma imediata,» — Afirmou o cofundador e diretor executivo da Blend, Nima Ghamsari.

Embora os bancos fornecedores de empréstimos não recorram à Inteligência Artificial para a tomada de decisões finais quanto à aprovação ou desaprovação de créditos, a indústria começa a reconhecer os benefícios da automatização parcial do processo: torna os empréstimos imobiliários acessíveis a mais pessoas.

Um exemplo: os clientes do que a Blend define como a sua faixa de «rendimento mais baixo» — um grupo demográfico que historicamente evitou solicitar empréstimos em pessoa — encontram-se três vezes mais propensos que outros grupos a preencher uma solicitação via a aplicação móvel da empresa.

«[A automatização] elimina o receio» — Mary Mack, diretora do departamento de banca de consumo no Wells Fargo.

Uma nova era para investidores profissionais

No mundo das finanças houve uma tal explosão de dados na última década que não há hipótese de se processar tudo manualmente. Porém, computadores poderão fazê-lo. A Bloomberg, a FactSet Research Systems e a Thomson Reuters desenvolveram um conjunto de ferramentas e de técnicas de ciência de dados — incluindo aprendizagem de máquinas, aprendizagem profunda e processamento de linguagem natural (NLP) — para conseguirem revelar rapidamente valiosos contributos para milhares de profissionais financeiros.

Destaca-se que a Bloomberg foi pioneira na análise de sentimento (um exemplo de NLP), que começou a desenvolver há cerca de uma década — usando técnicas de aprendizagem de máquinas para marcar uma notícia ou um tweet como relevante para uma ação e para atribuir uma pontuação de sentimento.

Mas a inovação não fica por aqui. A Inteligência Artificial está também a expandir-se para a gestão de riqueza. Vários grupos focados no sector dos investimentos mais do que quadruplicaram o número de analistas de «dados alternativos» ao longo dos últimos cinco anos, com os gestores de ativos a esforçarem-se por desvendar o potencial de sinais de negociação contidos em páginas, em compras com cartões de crédito e em dados de satélite.

E realçam-se ainda as seguintes empresas que se encontram a usar Inteligência Artificial para a área de investimentos: a BlackRock, a Fidelity, a Invesco, a Schroders e a T. Rowe Price. A BlackRock, a maior gestora de ativos do mundo, foi uma precursora na adoção da Inteligência Artificial e está a criar o BlackRock Labs for Artificial Intelligence.

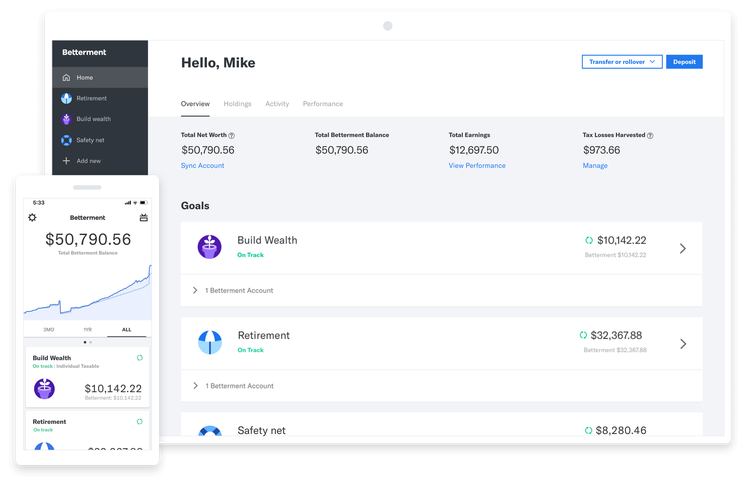

E para investidores amadores também

Os serviços de robôs-consultores, oferecidos por start-ups como a Betterment e por corretoras como a Charles Schwab, já estão a usar Inteligência Artificial para servir as massas interessadas em investimentos. As suas ferramentas de investimento recorrem a algoritmos para determinar como os seus fundos devem ser divididos entre ações, obrigações e outros ativos, tendo por base as suas necessidades e a sua tolerância ao risco. Estas ferramentas de IA podem reequilibrar automaticamente a sua carteira — e podem incentivar um consultor (não-robótico) a ligar-lhe quando os algoritmos calcularem que precisa de ajuda.

A próxima fronteira

O Bank of America Merrill Lynch e o Morgan Stanley encontram-se entre os grandes jogadores numa disciplina emergente e (desajeitadamente) conhecida como «quantamental analysis». Pretendem combinar o processo quantitativo para o qual a IA básica se adequa melhor (basicamente a capacidade para detetar padrões em grandes conjuntos de dados) com algoritmos adicionais treinados para análise sofisticada associada a humanos super-inteligentes — avaliando, digamos, o potencial de crescimento de uma indústria ou a perspicácia estratégica de gestão de uma empresa. A aprendizagem de máquinas poderá eventualmente permitir que um sistema «quantamental» aprenda com os seus erros — sendo o objetivo final o alcance de sabedoria «para selecionar ações a baixo preço», tal como Warren Buffett faz (e talvez um termo mais cativante do que «quantamental»).